「どのクレジットカードが自分に合うのか分からない」「効率的にポイントが貯まるクレカが欲しい」と考えていませんか。

今回は、複数の項目を設けて人気のクレジットカードを徹底比較し、“最強のクレジットカード”をランキング形式で紹介します。300名のAmebaユーザーが選ぶクレジットカード人気ランキングも大公開。

あわせて、初心者や大学生、主婦、ビジネス用途、女性などの項目に分けて、それぞれのライフスタイルに適した「究極の1枚」を選ぶコツもまとめました。

「効率よくポイントが貯まる」「付帯サービスが充実している」「対象店舗で割引が効く」など、圧倒的な魅力を持つクレジットカードのみ厳選しているのでぜひチェックしてみてください。

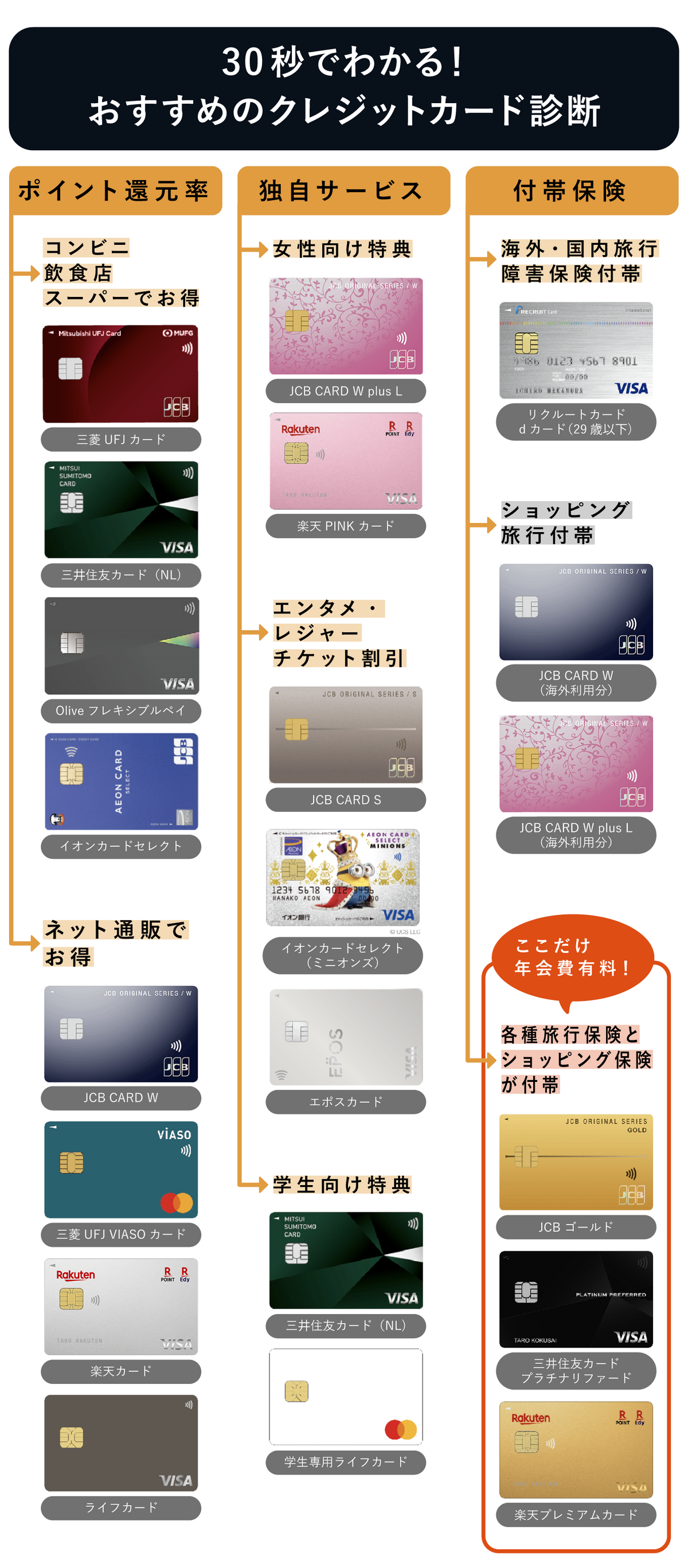

- 30秒でわかる!あなたにおすすめのクレジットカード診断

- クレジットカードおすすめ30選【2024年最新】

- ゴールドカードおすすめ5選【2024年最新】

- プラチナカードおすすめ5選【2024年最新】

- クレジットカードの選び方|比較すべきスペックは?

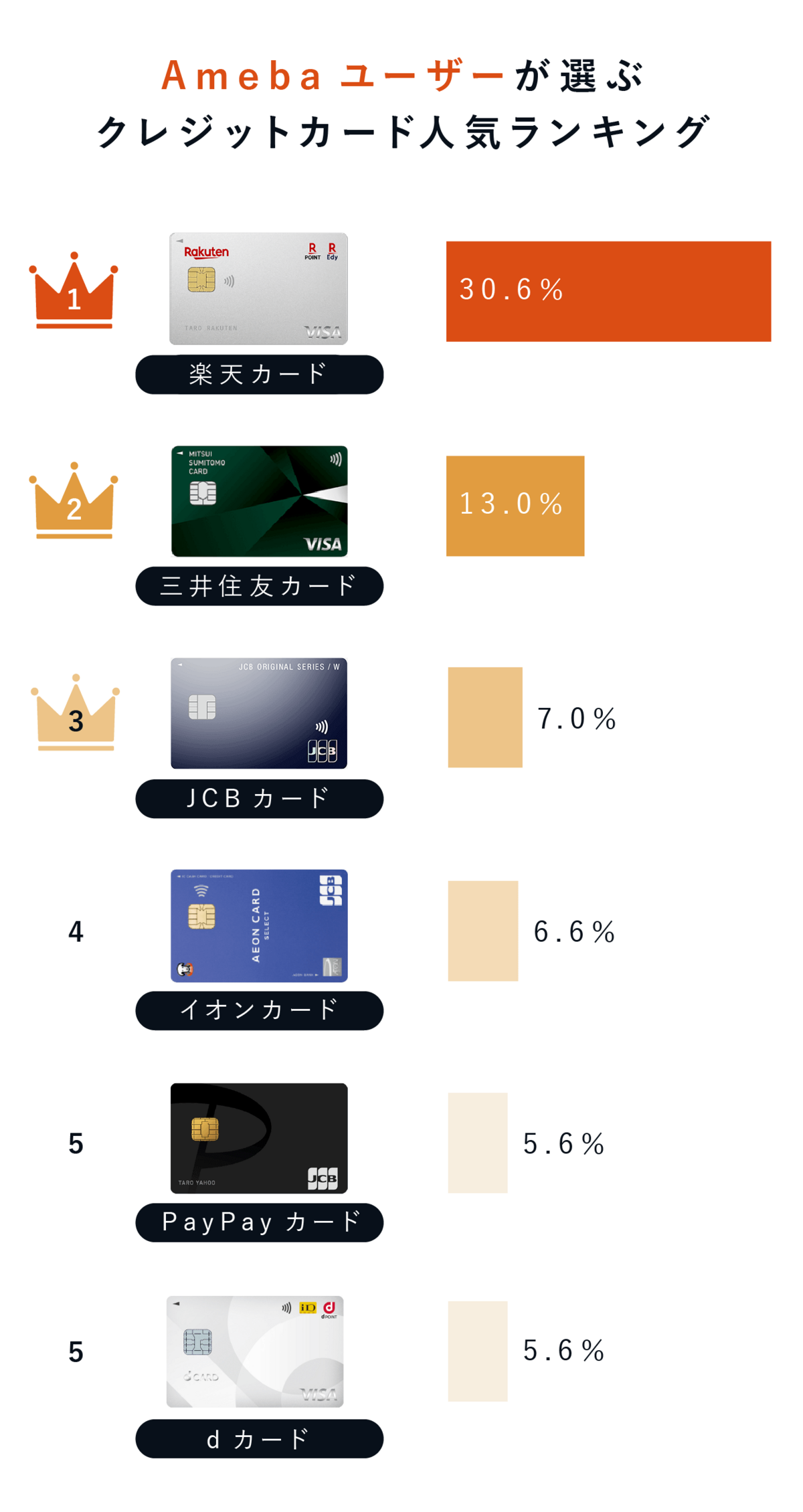

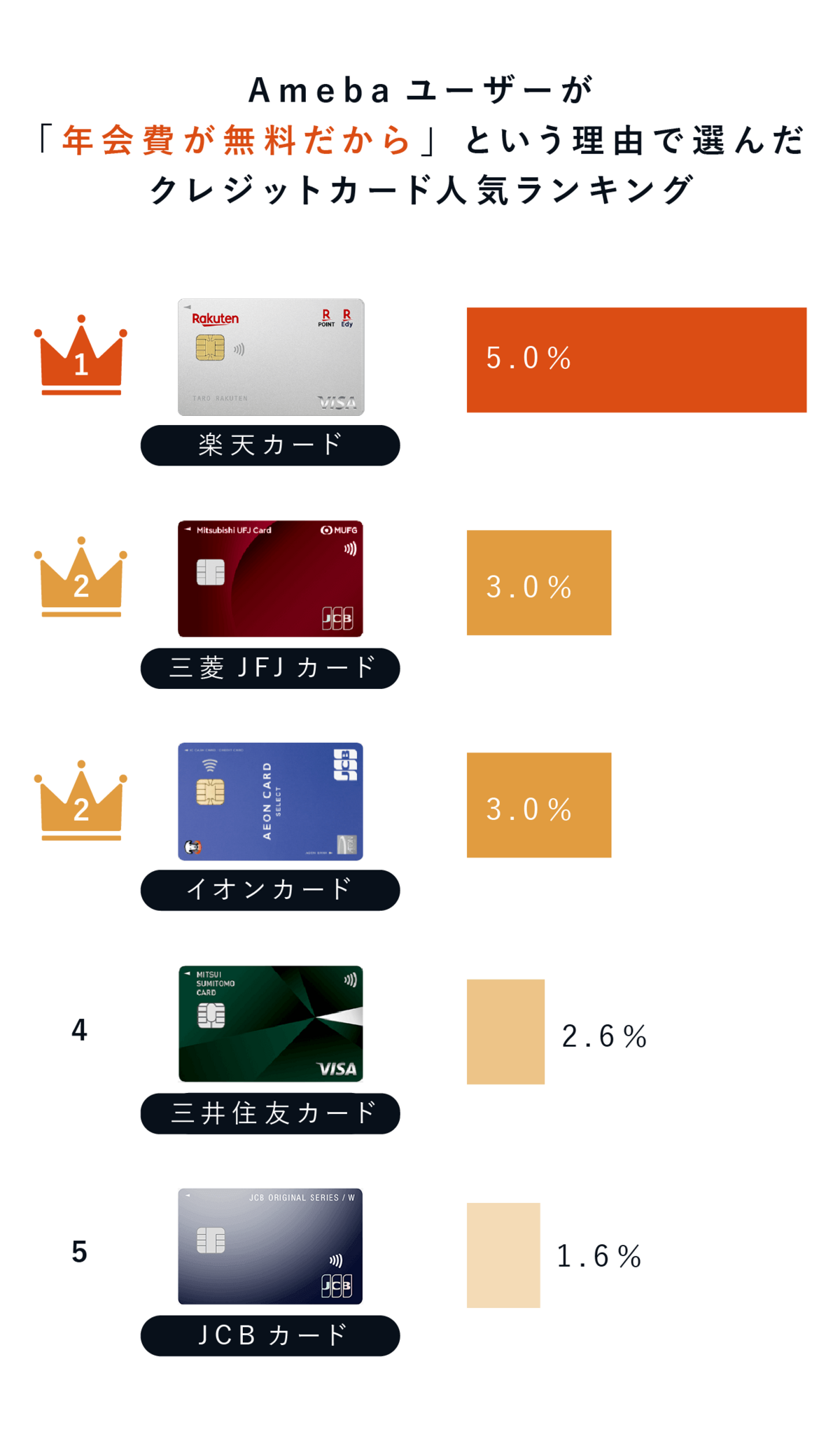

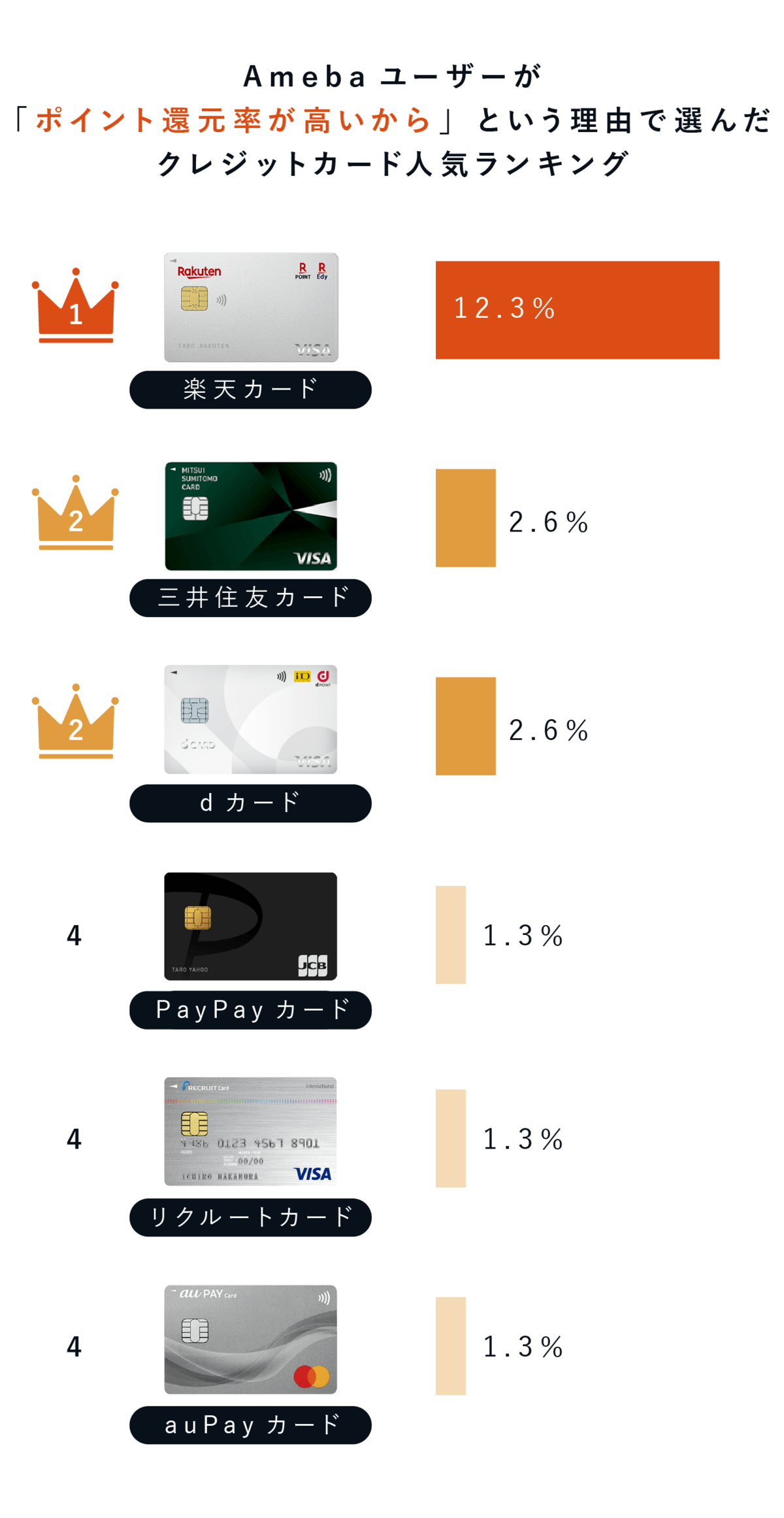

- Amebaユーザーが選ぶクレジットカード人気ランキング

- 初心者におすすめのクレジットカード

- ポイント還元率の高いおすすめのクレジットカード

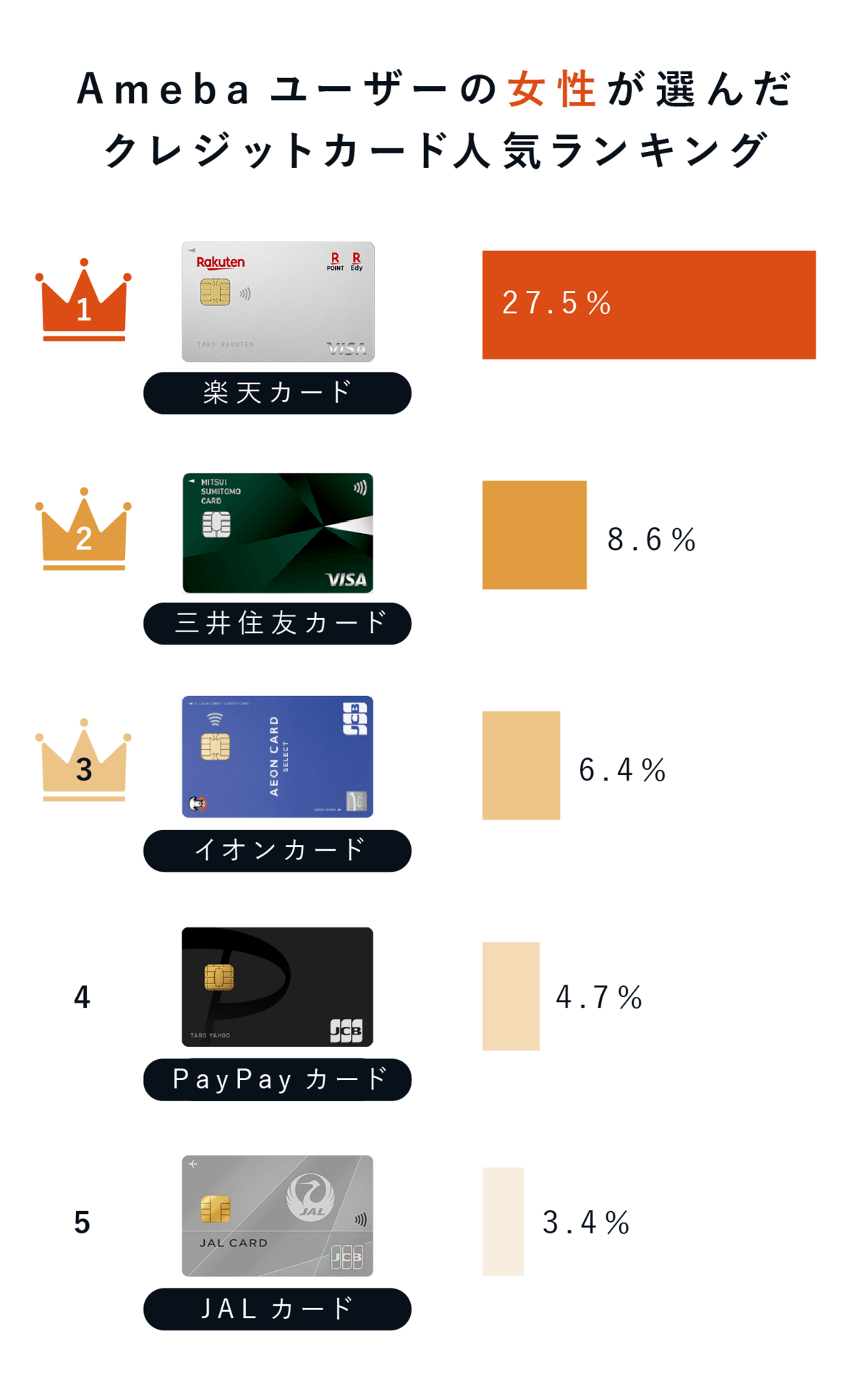

- 女性向けおすすめのクレジットカード

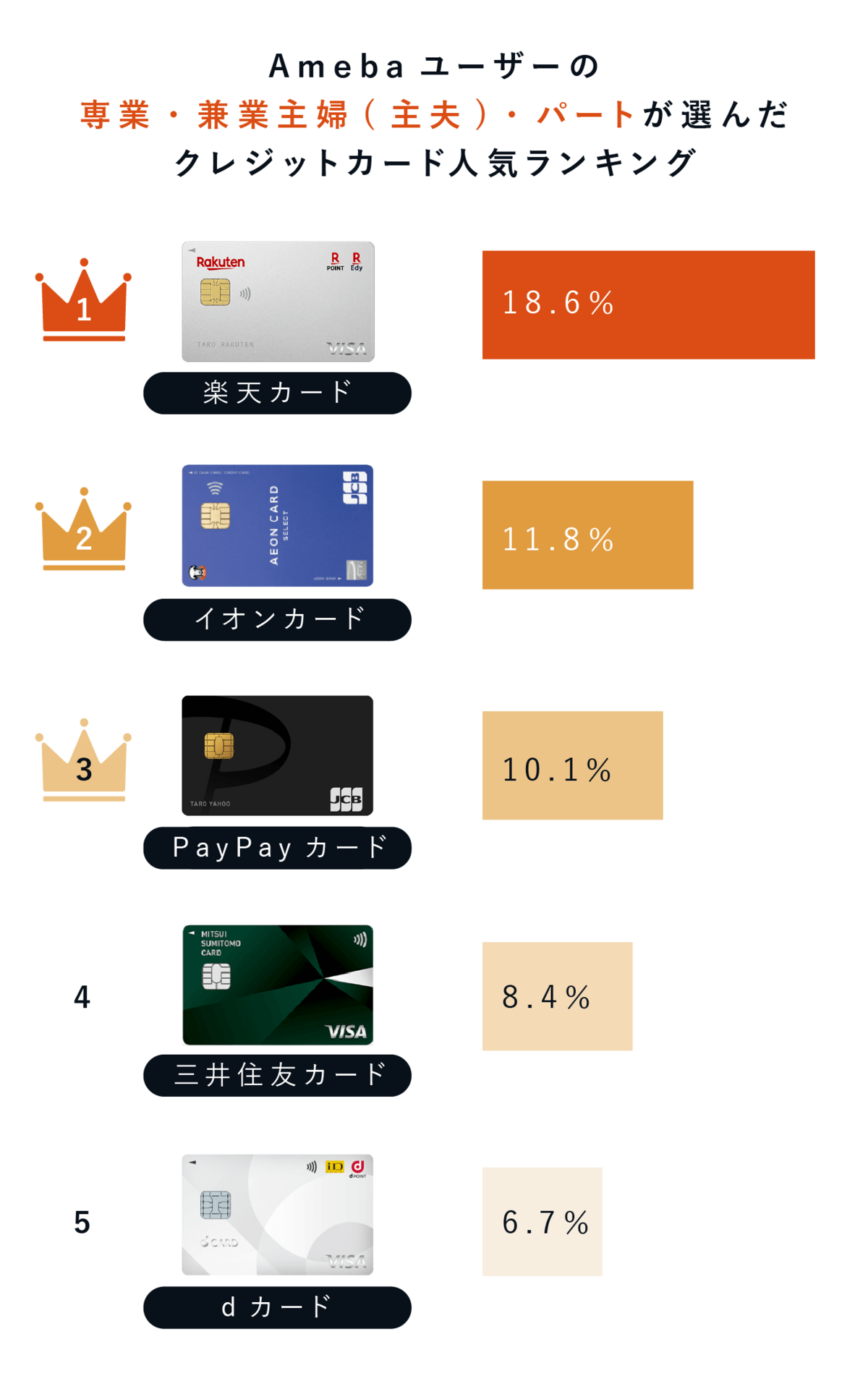

- 主婦におすすめのクレジットカード

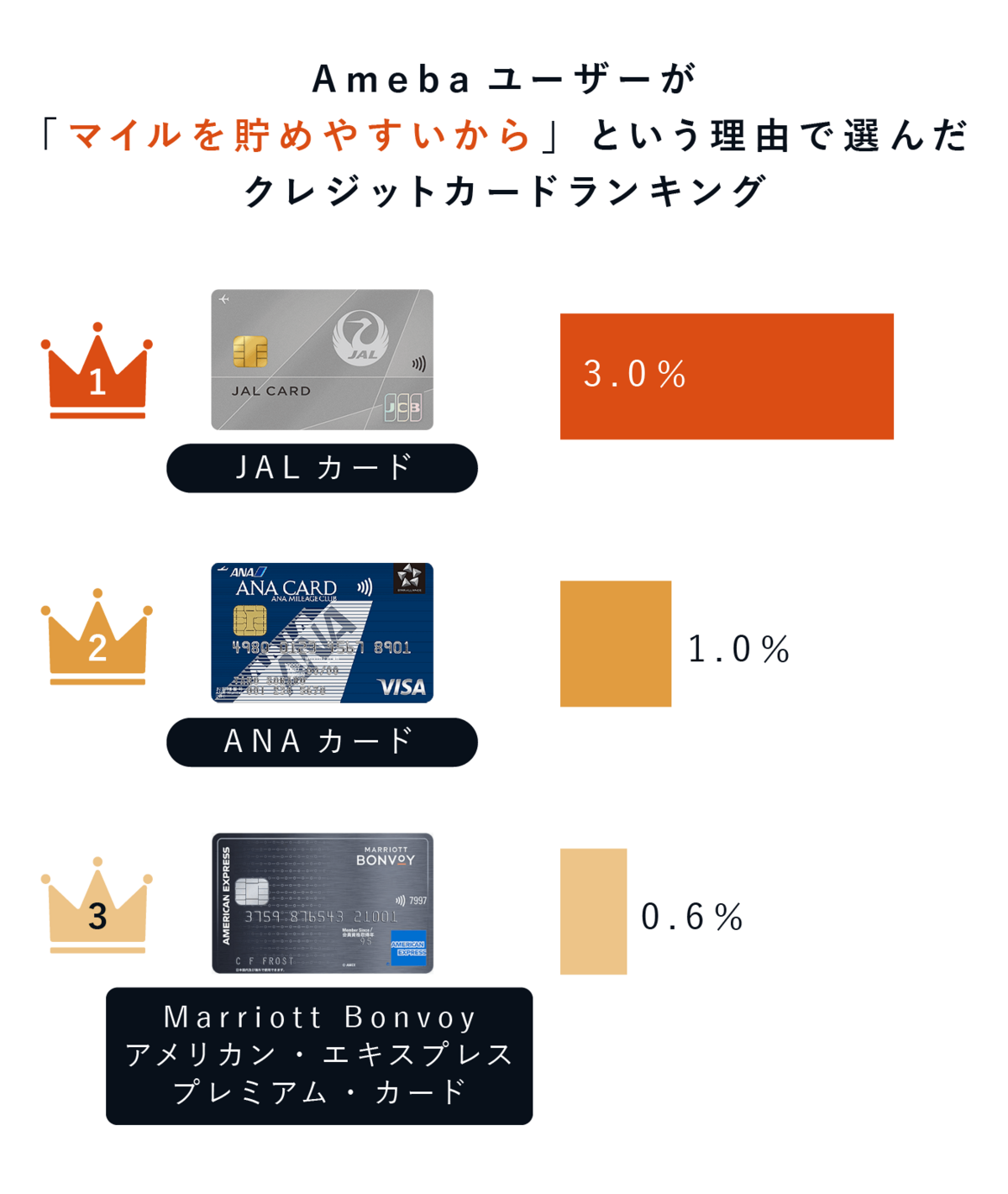

- マイルを貯めたい方におすすめのクレジットカード

- 2枚目のクレジットカードの選び方|メインカードの弱点を補えるカードを選ぼう

- クレジットカード最強の2枚の組み合わせ

- 【使い道別】ポイント高還元!最強のクレジットカード

- 利用するECサイトに特化したクレジットカードが究極の1枚

- コンビニや飲食店チェーンによく行くなら「三井住友カード(NL)」がおすすめ

- スーパーや公共料金でポイント還元率が上がる

- 通信費を支払うたびにポイントが貯まる

- 交通費でポイント還元率が上がる

- クレジットカードで電子マネーをチャージする際の注意点

- 【ライフスタイル別】究極の1枚!クレジットカードを選ぶ際のコツ

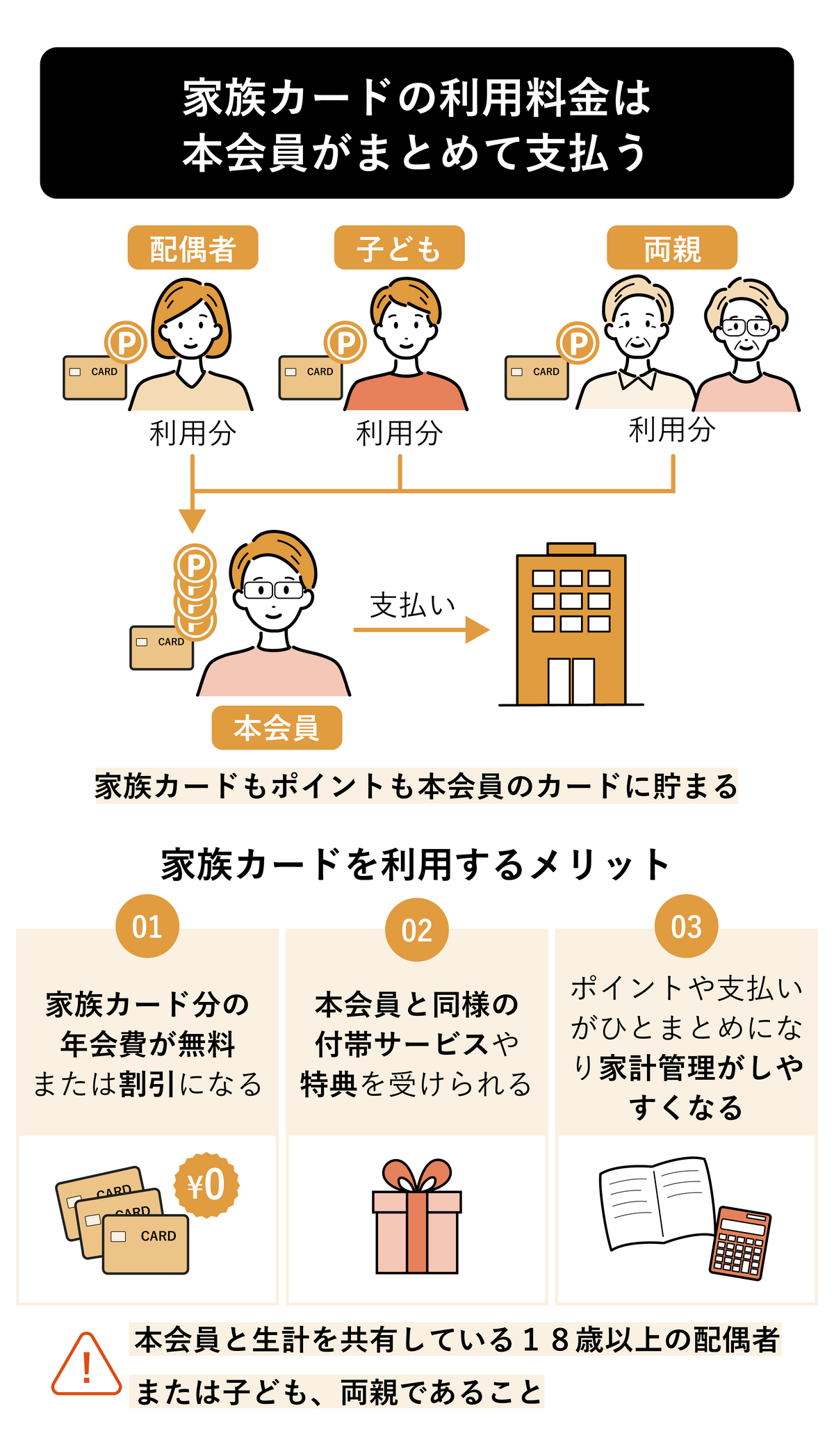

- 専業主婦(主夫)なら家族カードを発行できるカードを選ぶ

- 40代・50代の女性は特典・保険が充実しているカードを選ぶ

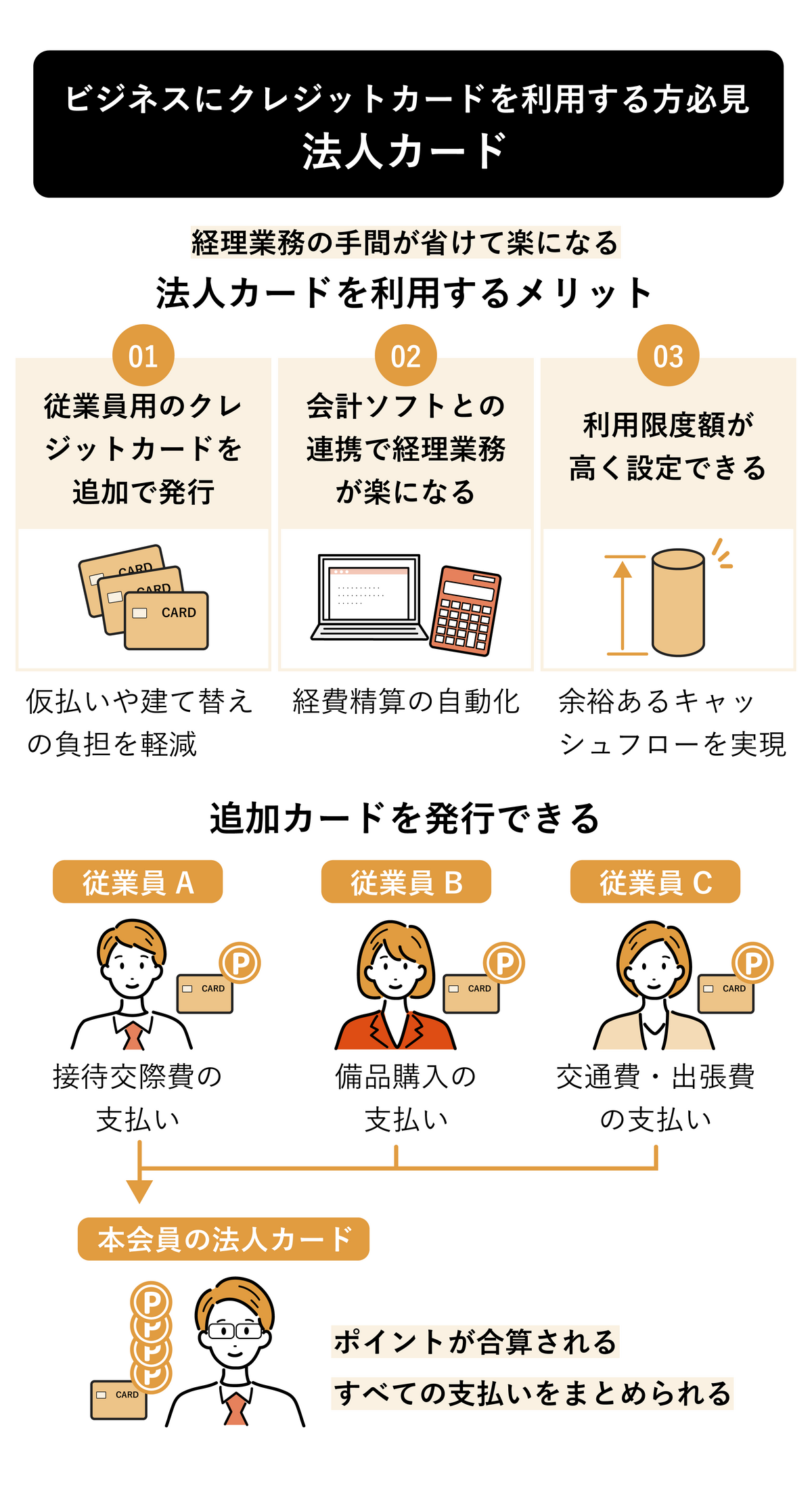

- ビジネス利用なら法人向けのクレジットカードを選ぶ

- 高速道路の利用頻度が高いならETCカードをチェックする

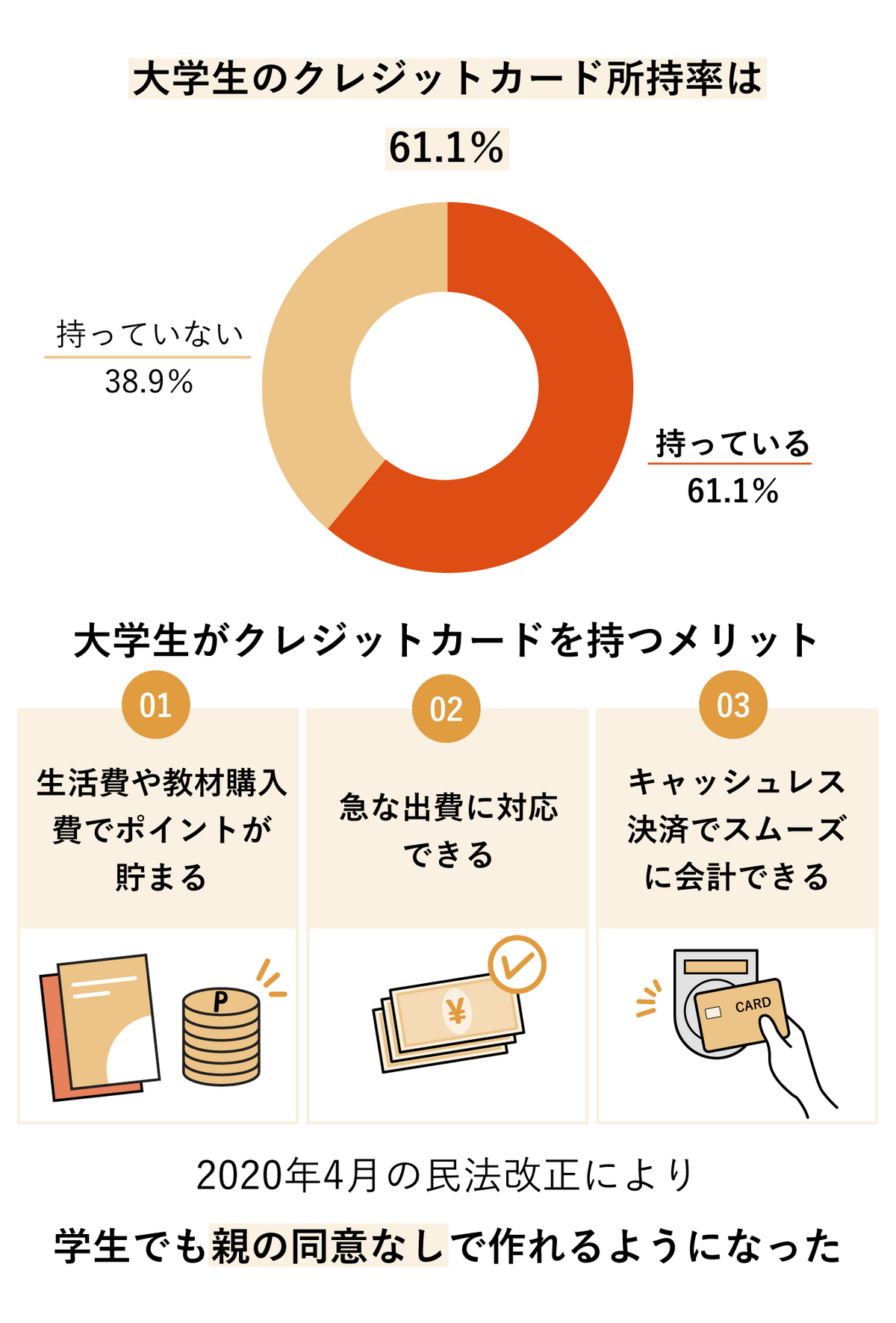

- 大学生は学生限定特典が充実したカードを選ぶ

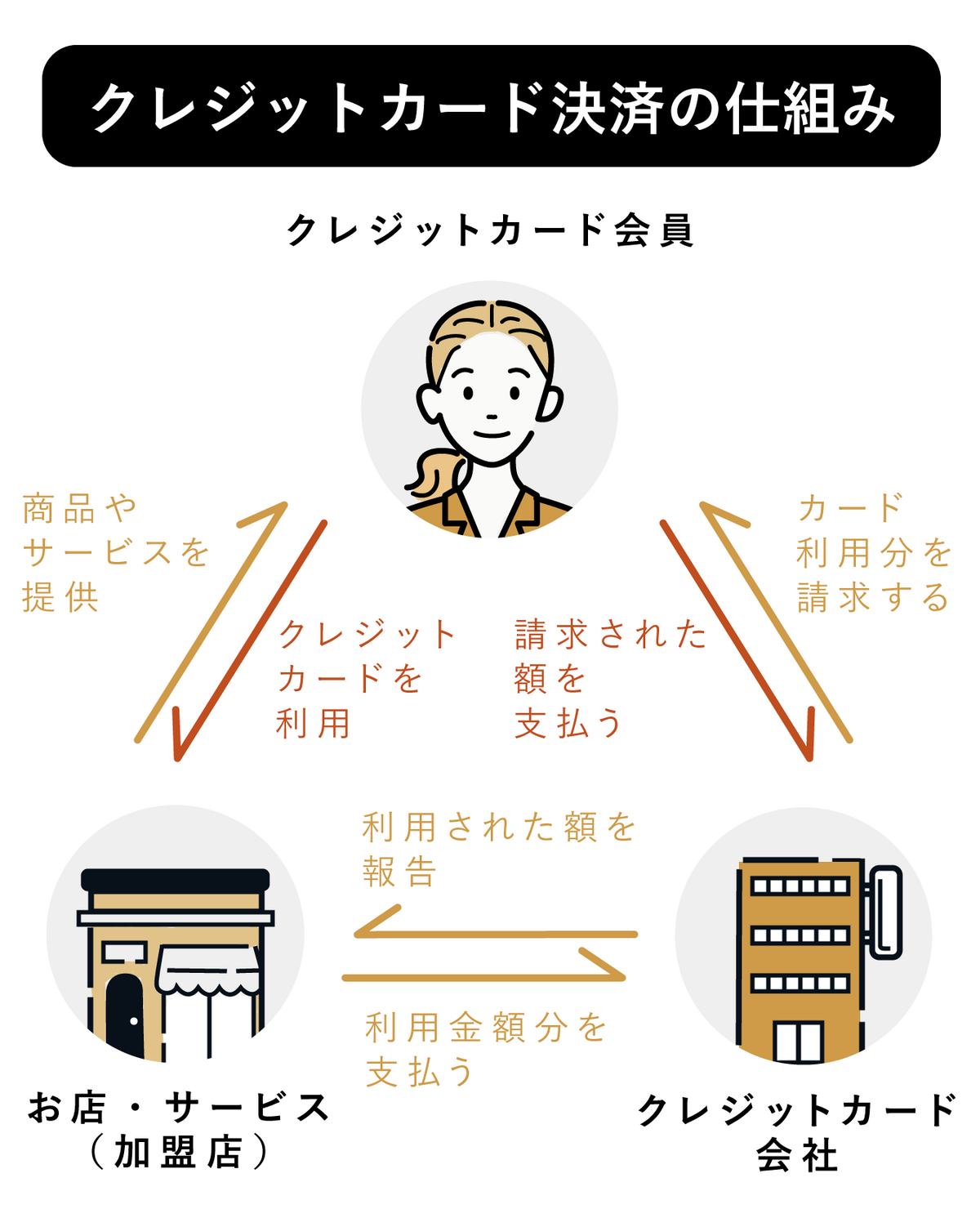

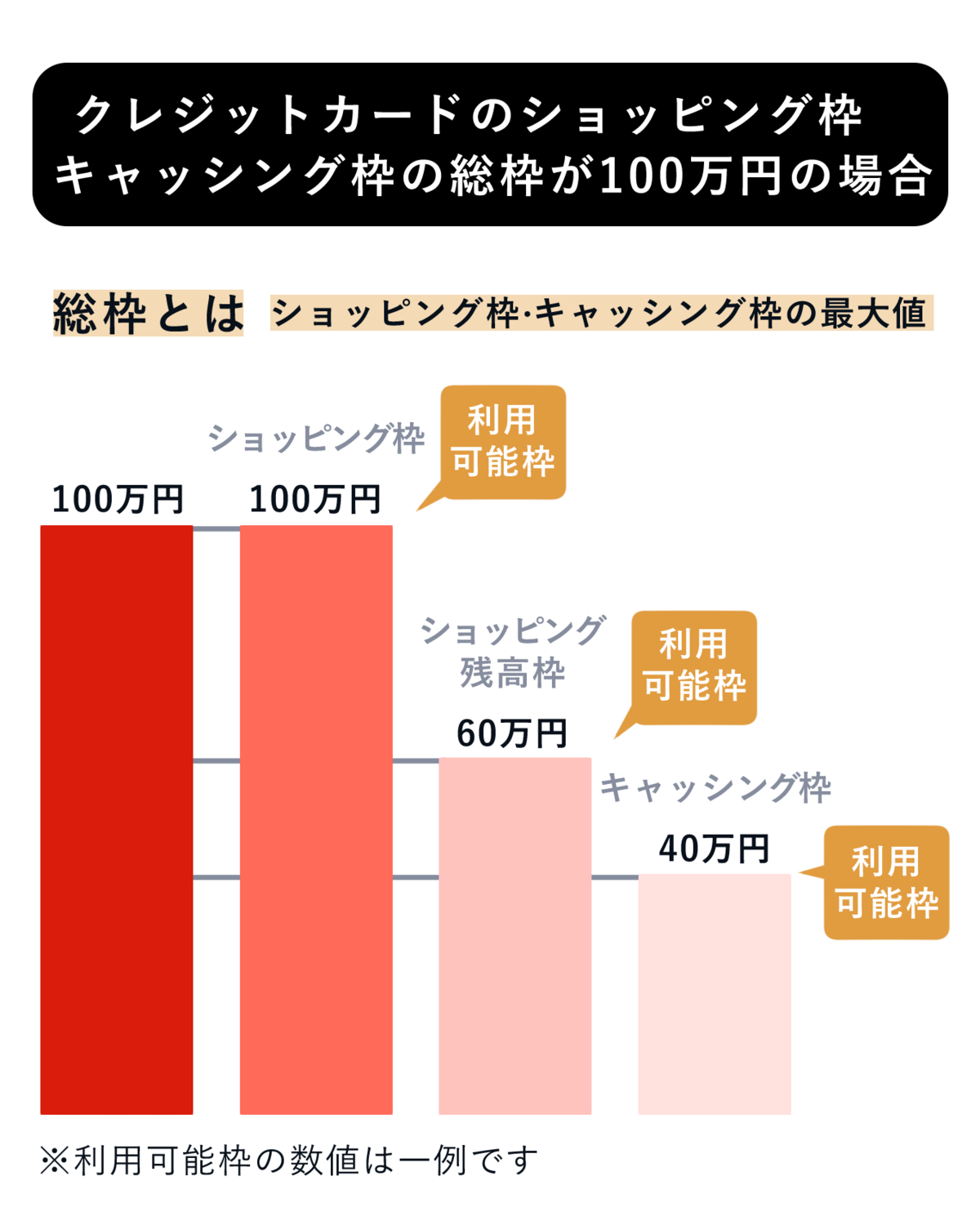

- クレジットカードとは?仕組みや支払い方法

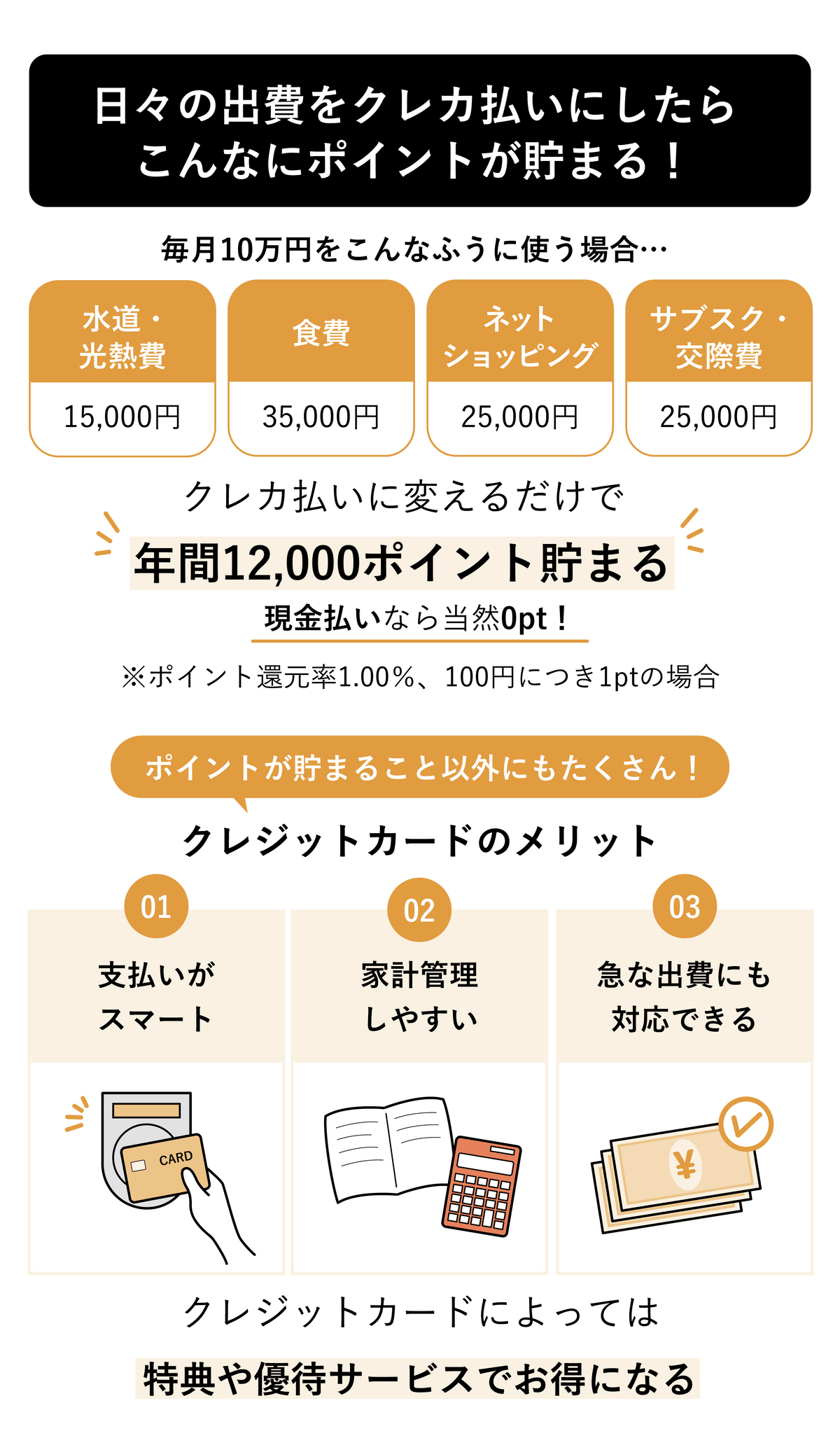

- クレジットカードって本当にお得?

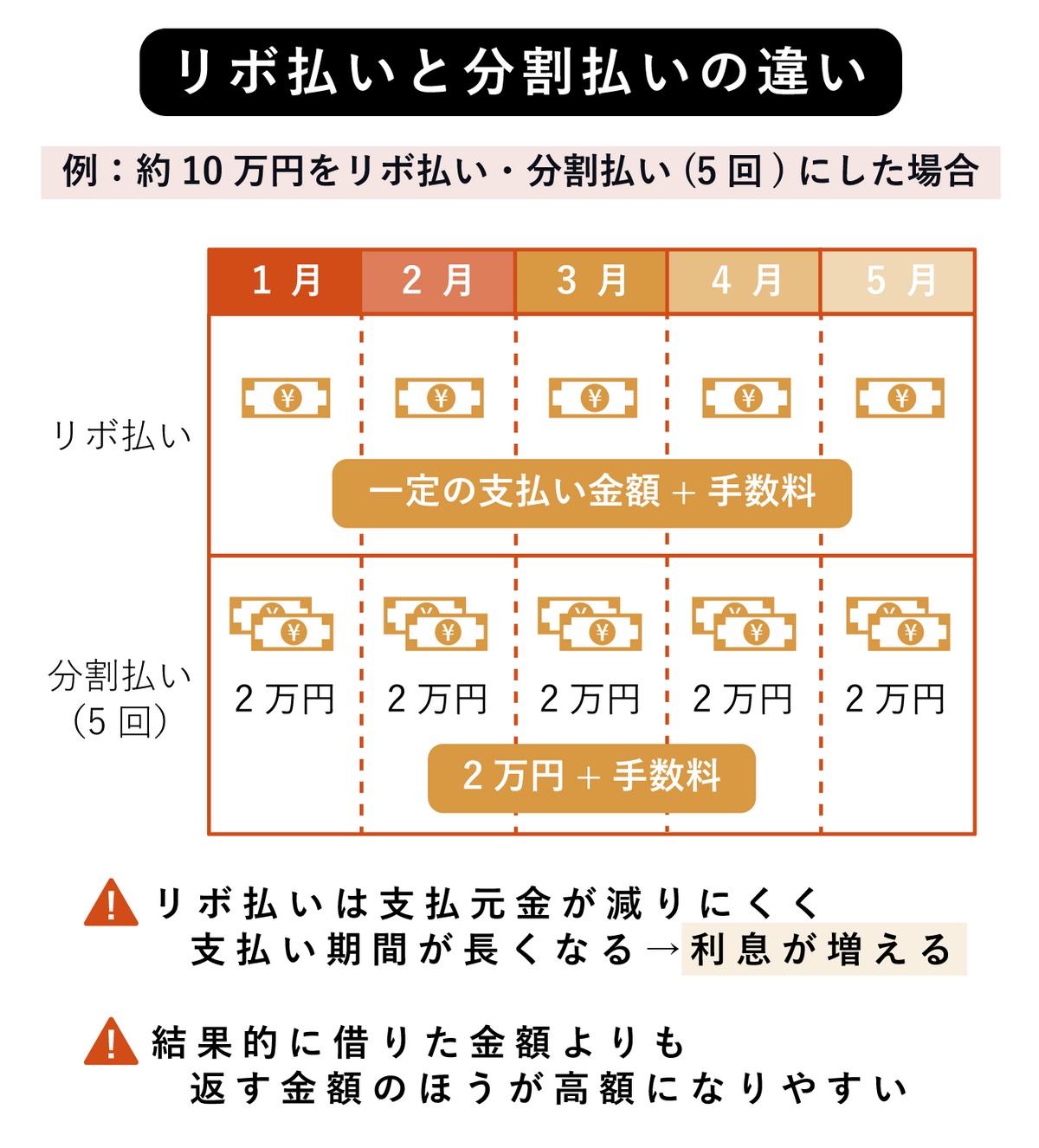

- クレジットカードの支払い方法

- クレジットカードの基礎知識

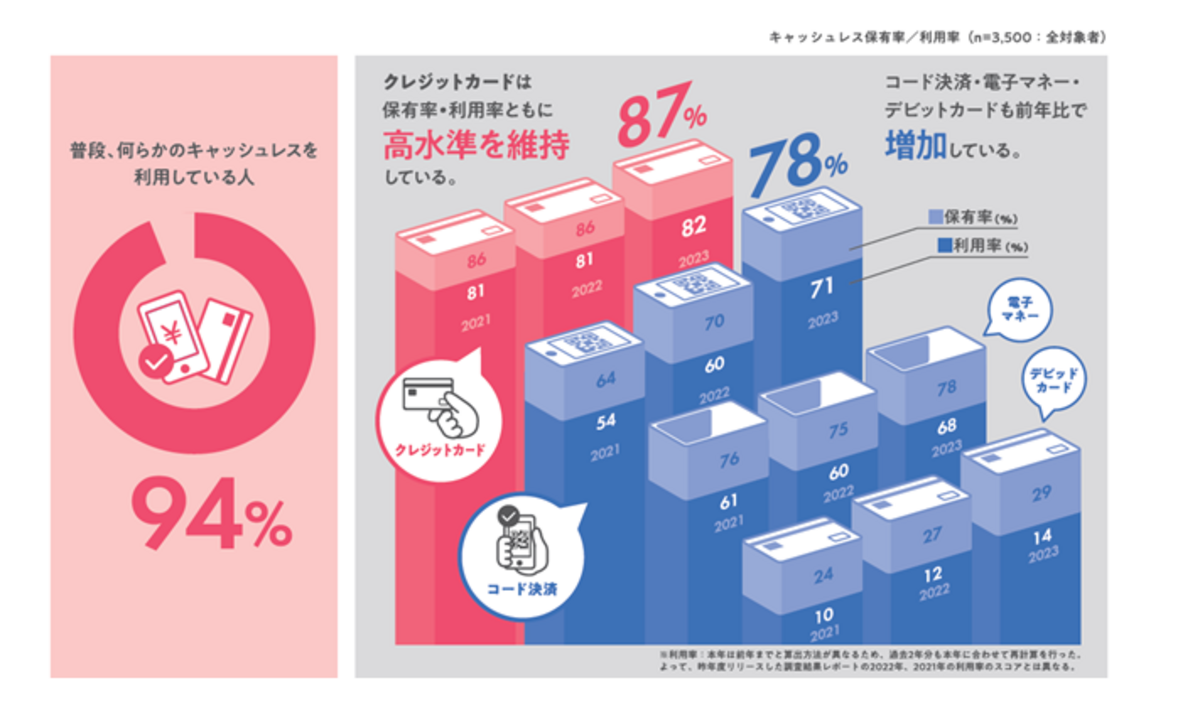

- クレジットカードを持っている人の割合・平均利用額

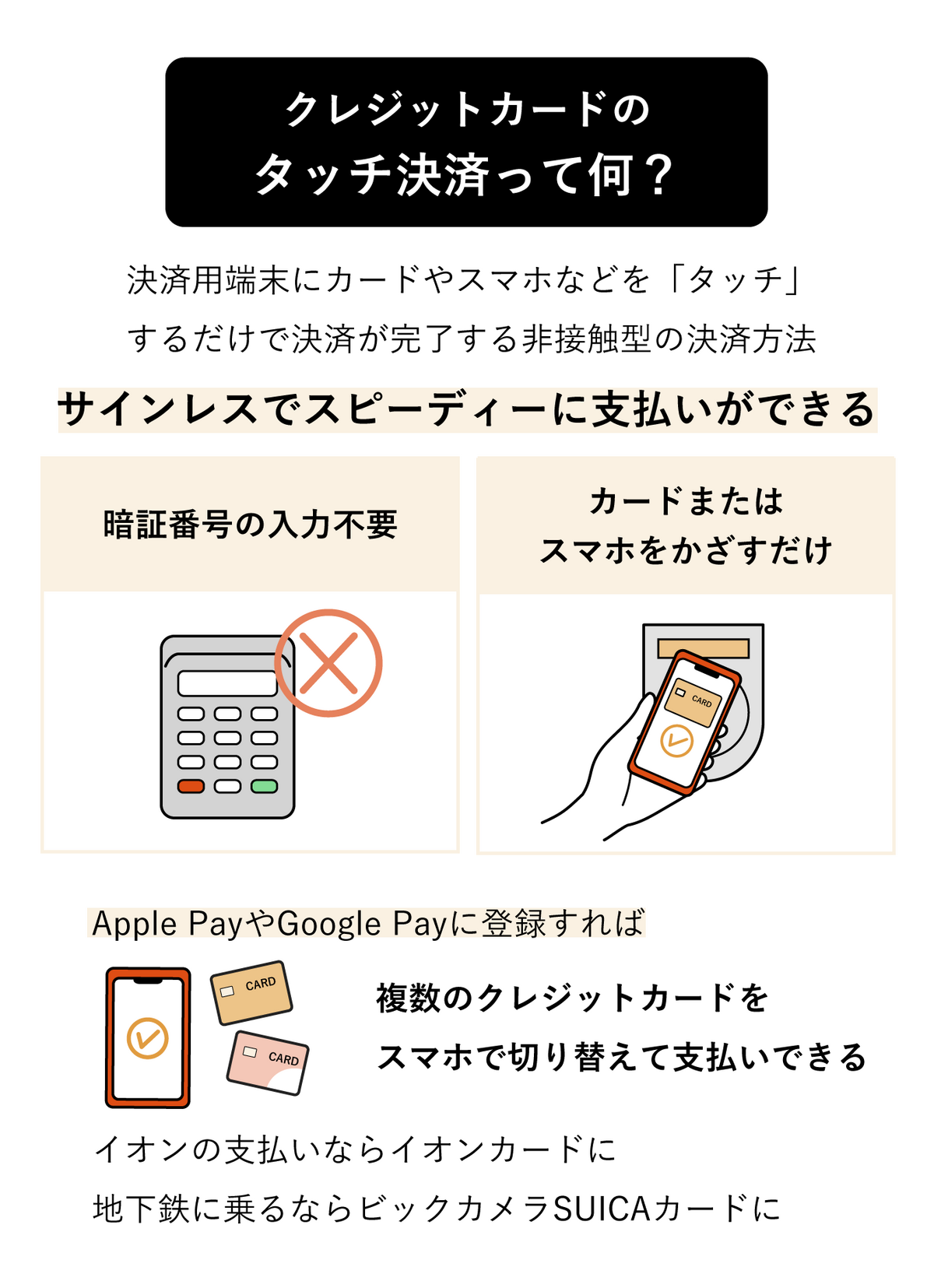

- クレジットカードのタッチ決済とは?

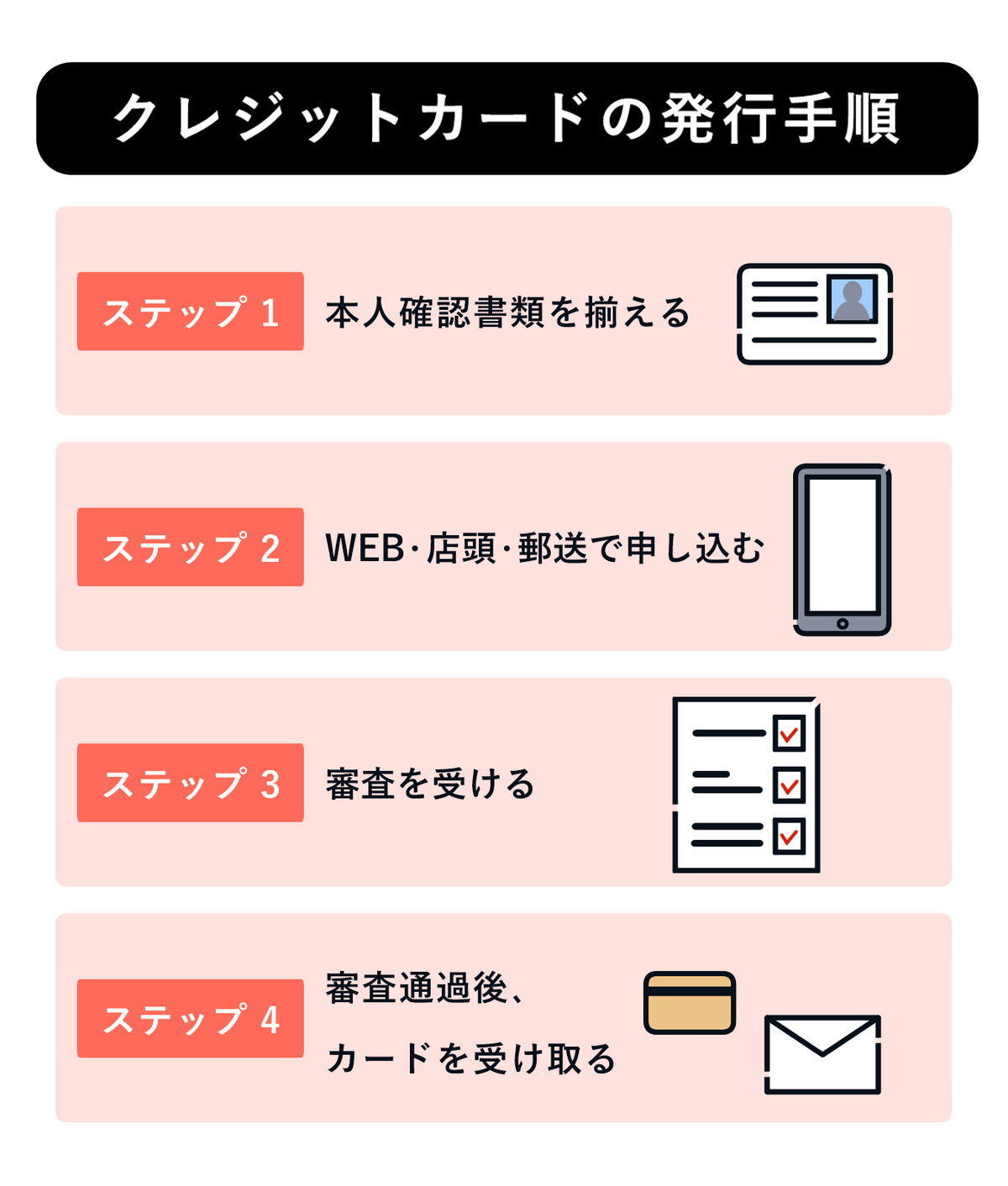

- クレジットカードの作り方|発行までの流れや申し込みに必要なものを解説

- クレジットカードを使うときの注意点

- 【上級者向け】クレジットカードの活用方法

- クレジットカードに関するよくある質問

- 日本で1番使われている人気のクレジットカードは?

- JCBカードはクレジットカードですか?

- クレジットカードとVisaカードの違いは何?

- 20代女性におすすめのクレジットカードは?

- クレジットカードの利用明細を確認する方法は?

- クレジットカードのセキュリティコードとは?

- クレジットカードは現金化できる?

- 審査に通りやすいクレジットカードは?

- クレジットカードのタッチ決済は危険?

- タッチ決済ができるクレジットカードの見分け方は?

- クレジットカードの更新時にやるべきことは?

- まとめ

- コンビニによく行く人には最大16.0%還元の三井住友カード(NL)がおすすめ

- Amazonでよく買い物をする人には2.0%還元のJCB CARD Wがおすすめ

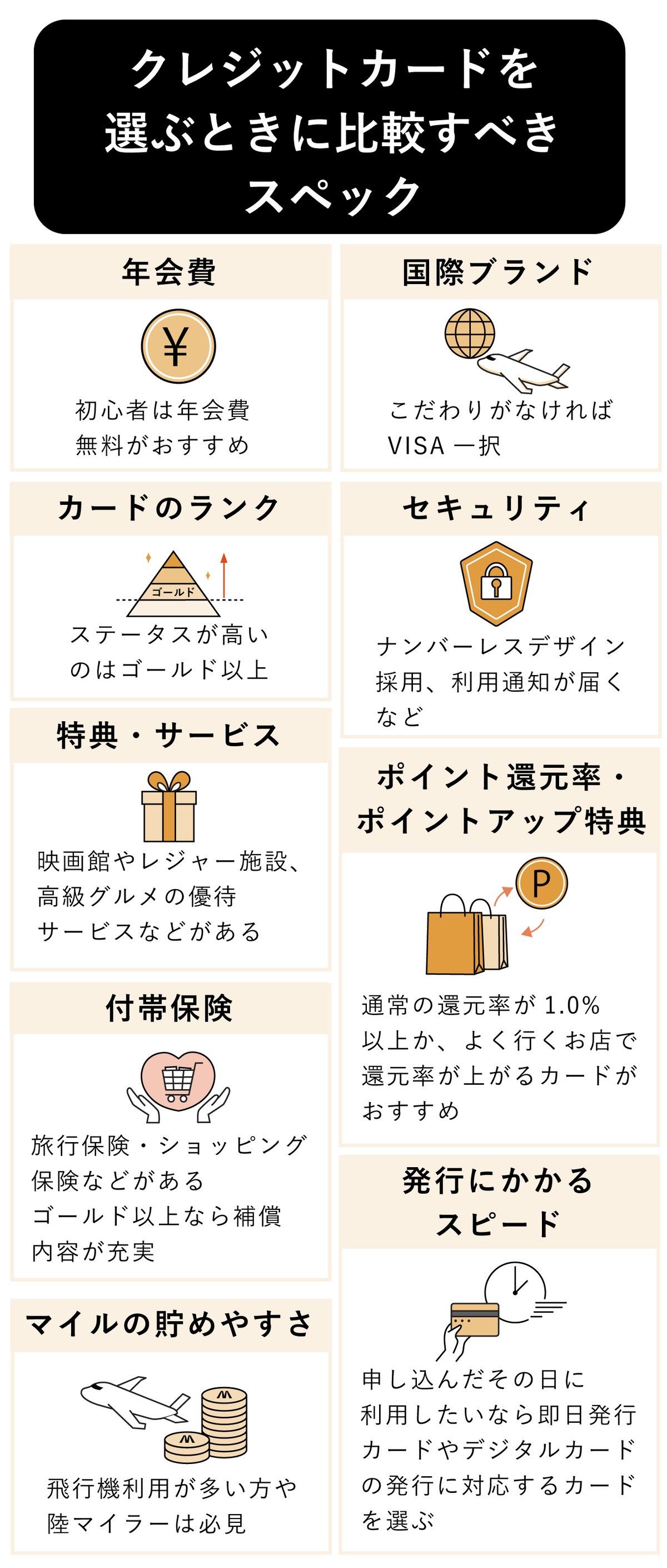

- クレジットカード選びで比較すべきは年会費や還元率、優待特典や付帯保険など

- 利用目的やその人の属性によって最適なクレジットカードは異なる

- 2枚目のクレジットカードはメインカードの弱点を補えるものを選ぶ

30秒でわかる!あなたにおすすめのクレジットカード診断

クレジットカードおすすめ30選【2024年最新】

数あるクレジットカードの中でも、とくに人気が高くおすすめのカードを次にまとめました。

| クレジットカード名 | 年会費(税込) | ポイント還元率 | 特徴 |

|---|---|---|---|

| 三井住友カード(NL) | 永年無料 | 0.5%~16.0% | セブン-イレブンやローソンで最大20.0%還元 |

| JCB CARD W | 永年無料 | 1.0%〜10.5% | 39歳以下限定で申し込める高還元カード |

| JCB CARD W plus L | 永年無料 | 1.0%〜10.5% | 女性向け特典が豊富な39歳以下限定の高還元カード |

| Oliveフレキシブルペイ | 永年無料 | 0.5%~20.0% | キャッシュカード・デビットカード・クレジットカード・ポイント払いの機能が一体になったカード |

| 三菱UFJカード | 1,375円(※1) | 0.5%~19.0% | セブン-イレブンやローソンで最大19.0%還元 |

| JCBカードS | 永年無料 | 0.5%~10.0% | 国内外20万か所以上で割引優待を受けられる |

| ACマスターカード | 無料 | 0%(自動キャッシュバックあり) | 全国に893台ある自動契約機でカードの即日受け取りが可能 |

| 楽天カード | 永年無料 | 1.0%~3.0% | 楽天市場での還元率はいつでも3.0%以上 |

| イオンカードセレクト | 無料 | 0.5%〜1.0% | イオングループではいつでも還元率2倍、20日と30日は5%OFF |

| イオンカードセレクト(ミニオンズ) | 無料 | 0.5%〜1.0% | イオンシネマの特別鑑賞チケット1,000円(税込)、ドリンク&ポップコーン付きチケット1,400円(税込)を購入可能 |

| エポスカード | 永年無料 | 0.5% | 年4回「マルコとマルオの7日間」期間中は、マルイ・モディ・マルイ通販で10%OFF |

| ライフカード | 無料 | 0.5%~1.5% | 入会初年度は還元率1.5倍、毎年の誕生月には3倍 |

| 学生専用ライフカード | 無料 | 0.5%~1.5% | 最高2,000万円の海外旅行傷害保険が自動付帯 |

| PayPayカード | 無料 | 1.0% | Yahoo!ショッピング・LOHACOで最大5.0%還元 |

| 三菱UFJカード VIASOカード | 無料 | 0.5%~1.0% | 対象の携帯電話・インターネット・ETC料金の支払いは還元率2倍 |

| セゾンパール・アメリカン・エキスプレス・カード | 1,100円(※2) | 0.5%~2.0% | 年間30万円(税込)までのQUICPay利用分は還元率2倍 |

| ソラチカカード(ANA To Me CARD PASMO JCB) | 2,200円(※3) | 0.5%~1.0% | ANAマイル、Oki Dokiポイント、メトロポイントの3種類が貯まる |

| セゾンカードインターナショナル | 無料 | 0.5% | クレジットカード・ETCカードの即日発行が可能 |

| リクルートカード | 永年無料 | 1.2%~4.2% | リクルートサービスの利用で最大4.2%還元 |

| 「ビュー・スイカ」カード | 524円 | 0.5%~5.0% | モバイルSuicaへのチャージ分は1.5%還元、モバイルSuica定期券の購入は5.0%還元 |

| dカード | 永年無料 | 1.0%~10.5% | dカードポイントモール経由のカード利用で還元率最大10.5倍 |

| au PAYカード | 1,375円(※4) | 1.0%~7.0% | au Pay マーケット経由のカード利用で最大7.0%還元 |

| Amazon Prime Mastercard | 永年無料 | 1.0%~2.0% | Amazonプライム会員のみが申し込めるカード、Amazonではいつでも2.0%還元 |

| ビックカメラSuicaカード | 524円(※5) | 1.0%~11.5% | ビックカメラで最大11.5%還元 |

| apollostation card | 永年無料 | 0.5% | 出光興産系列でガソリン・軽油2円/ℓ引き、灯油1円/ℓ引き |

| Tカード Prime | 1,375円(※6) | 1.0%~2.0% | 毎週日曜日は還元率1.5倍 |

| JAL普通カード | 2,200円(※7) | 0.5%~1.0% | 日々の買い物でJALマイルが貯まる 最高1,000万円の海外・国内旅行傷害保険が自動付帯 |

| ANA カード 一般 | 2,200円(※8) | 0.5%~1.0% | 日々の買い物でANAマイルが貯まる 毎年カード継続ボーナスで1,000マイルもらえる |

| ダイナースクラブカード | 24,200円 | 1.0% | カードのステータス性が高い グルメ・トラベル・エンタテインメント・ゴルフ系の優待特典が豊富 |

| Marriot Bonvoy アメリカン・エキスプレス・カード | 23,100円 | 2.0%~4.0% | カード入会でMarriott Bonvoy「シルバーエリート」会員資格を獲得 年間150万円の利用とカード継続で無料宿泊特典あり |

(※1)初年度は無料、本会員または家族会員の年1回のショッピング利用で翌年度も無料、学生は在学中無料

(※2)初年度は無料、前年に1円以上のカード使用で翌年度も無料

(※3)初年度は無料

(※4)au携帯電話・auひかり・auひかり ちゅら・UQ mobile・povo1.0・povo2.0の契約がある方、または年1回のカード使用で年会費無料

(※5、6)初年度は無料、年1回以上のカード使用で翌年度も無料

(※7)American Express以外は入会後1年間無料。American Expressは年会費6,600円

(※8)初年度は無料、American Expressは初年度から年会費7,700円(税込)

大半のカードが年会費無料のため、初めてクレジットカードを作る方でも持ちやすい傾向にあります。

カードごとに還元率や優待特典の内容が異なるため、ぜひ自身にとって最適なカードを探してみてください。

ここから各カードの特徴と、メリット・デメリットを紹介します。

三井住友カード(NL)|対象コンビニ・飲食店で還元率が最大16.0%

引用:三井住友カード ナンバーレス(NL)|三井住友VISAカード

| 年会費(税込) | 永年無料 |

|---|---|

| 国際ブランド | VISA、Mastercard |

| ポイント還元率 | 0.5%~16.0% |

| 貯まるポイント・マイル | Vポイント |

| 特典・サービス | 対象のコンビニ・飲食店で最大16.0%還元 学生限定のポイントプログラム 選択した3つの店舗で還元率+0.5% ユニバーサル・スタジオ・ジャパンでのスマホのタッチ決済で最大7.0%還元 ポイントUPモール経由での買い物は+0.5%~9.5%還元 年間100万円(税込)の利用で三井住友カード ゴールド(NL)に年会費永年無料でランクアップ |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯)(※) |

| 電子マネー | Apple Pay、Google Pay、iD、WAON、PiTaPa |

| 発行スピード | 最短10秒 |

(※)入会後に「選べる無料保険」への切り替えが可能

- コンビニや飲食店チェーンによく行く方

- お得度の高いカードを探している学生の方

- 申し込み後すぐにカードを使用したい方

- セキュリティ性の高いクレジットカードが欲しい方

三井住友カード(NL)は、年会費無料にも関わらず高い還元率が魅力のクレジットカードです。

通常の還元率は0.5%と一般的ですが、条件を達成すると対象のコンビニ・飲食店で最大16.0%還元を受けられます。

- セブン-イレブン

- ローソン

- セイコーマート

- ポプラ

- ミニストップ

- マクドナルド

- モスバーガー

- すき家

- はま寿司

- かっぱ寿司

- ドトールコーヒーショップ

- エクセルシオール カフェ

- ココス

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※)

(※)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三が対象

最大16.0%ポイント還元の詳細は、次のとおりです。

| ポイントアッププログラム | ポイント還元率 | 詳細 |

|---|---|---|

| スマホでのタッチ決済 | +6.5% | スマホでVISAまたはMastercardのタッチ決済を利用 |

| 家族ポイント | 最大+5.0% | 三井住友カード本会員の家族1人登録につき、還元率+1.0% 最大9人まで登録できるが、ポイント還元は最大+5.0% |

| Vポイントアッププログラム | 最大+8.0% | アプリログイン:+1.0%(※) 選べる特典:+1.0%(※) SBI証券での取引:最大+2.0% 住友生命「Vitalityスマート for Vポイント」に加入:最大+2.0% 外貨取引:最大+2.0%(※) 住宅ローンの契約:+1.0%(※) SMBCモビットの利用:最大+1.0%(※) |

(※)Olive独自特典のため、別途Oliveアカウントの契約が必要

最大16.0%還元になるため、対象のコンビニや飲食店によく行く方にとっては非常にお得です。

さらには「学生ポイント」という学生限定のポイントアッププログラムも用意されており、サブスクや携帯料金の支払いがお得になります。

- 対象サブスクの支払い:最大+9.5%還元(※1)

- 対象の携帯料金の支払い:最大+1.5%還元(※1)

- LINE Payのチャージ&ペイでの支払い:最大+2.5%還元(※1)

- 分割手数料:全額ポイント還元(※2)

(※1)ポイント還元の上限は、毎月合計で30,000ポイント

(※2)毎月合計で50,000ポイントが上限

三井住友カード(NL)はデジタルカードの発行に対応しており、申し込み後最短10秒でカード番号を確認できる点も魅力です。

即時審査対応のデジタルカードの中でもとくに審査完了が早いため、すぐにスマホ決済やネット通販でカードを使用したい方に適しています。

後日郵送されるクレジットカードの現物は完全ナンバーレスカードで、表面にも裏面にもカード番号が記載されていません。

カード番号の盗み見が心配な方でも、三井住友カード(NL)なら安心して使用できます。

カード番号は「Vpassアプリ」で確認できるため、ネット通販でカード番号の入力が必要なときも、不便に感じることはありません。

還元率が高く、セキュリティ性も高いカードをお探しの方におすすめします。

三井住友カード(NL)のメリット・デメリット

JCB CARD W|高還元の若年層向けカード

引用:高いポイント還元率、年会費無料のJCB カード W!|クレジットカードのお申し込みなら、JCBカード

| 年会費(税込) | 永年無料 |

|---|---|

| 国際ブランド | JCB |

| ポイント還元率 | 1.0%〜10.5% |

| 貯まるポイント・マイル | Oki Dokiポイント |

| 特典・サービス | 特典・サービス いつでも還元率2倍(※) 特約店でのカード使用は最大21倍還元 Oki Doki ランド経由でのカード使用は最大20倍還元 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) 海外ショッピング保険:年間最高100万円 |

| 電子マネー | Apple Pay、Google Pay、QUICPay、MyJCB Pay |

| 発行スピード | 最短5分 |

(※)他のJCBプロパーカードとの比較

- 39歳以下でJCBのプロパーカードを所有したい方

- 学生でも申し込めるプロパーカードをお探しの方

- 還元率の高いクレジットカードが欲しい方

- 申し込み後すぐにカードを使用したい方

JCB CARD Wは、満18歳以上39歳以下の方が申し込めるJCBのプロパーカードです。

年会費無料にも関わらず還元率は1.0%と高く、効率よくポイントを貯められます。

他のJCBプロパーカードの2倍の還元率のため、お得度の高いJCBプロパーカードをお探しの方に最適です。

JCB CARD Wに学生の方が申し込む場合は収入の条件が設けられていません。

プロパーカードの申し込み条件には収入要件が提示されている場合が多いため、収入面に不安がありカード発行を諦めていた学生の方でも、JCB CARD Wなら申し込めます。

JCB CARD Wの魅力は、還元率がアップする特約店が多数用意されている点です。

引用:JCBカードのOki Dokiポイントのおトクな使い方とは?ため方や交換方法も紹介|クレジットカードなら、JCB

- スターバックス(Starbucks eGift):還元率21倍

- スターバックス カードへのオンライン入金・オートチャージ:還元率10倍

- Amazon:還元率4倍

- セブン-イレブン:還元率3倍

- 高島屋:還元率3倍~

- ビックカメラ:還元率2倍

- ジョーシン:還元率2倍

- メルカリ:還元率2倍

- 成城石井・成城石井.com:還元率2倍

- apollostation:還元率2倍

- タイムズパーキング:還元率2倍

- App Store、Apple Musicなど:還元率2倍

ほかにもさまざまな店舗が還元率アップの対象で、日々の買い物やサービスの利用をお得にしたい方におすすめです。

JCB CARD Wは、ナンバーレスタイプで申し込んだ場合、デジタルカードが発行されます。

申し込み後最短5分でカード番号を確認できるため、すぐにネット通販やスマホ決済でカードを使用したい方は、ぜひご活用ください。

後日郵送されるナンバーレスカードは、表面にも裏面にもカード番号が記載されていません。

カードの現物を使用する際にカード番号の盗み見を心配しなくてよいため、安心してカード決済ができます。

JCB CARD Wのメリット・デメリット

JCB CARD W Plus L|女性向け高還元カード

引用:高いポイント還元率、年会費無料のJCB カード W plus L!|クレジットカードのお申し込みなら、JCBカード

| 年会費(税込) | 永年無料 |

|---|---|

| 国際ブランド | JCB |

| ポイント還元率 | 1.0%〜10.5% |

| 貯まるポイント・マイル | Oki Dokiポイント |

| 特典・サービス | いつでも還元率2倍(※) 特約店でのカード使用は最大21倍還元 Oki Doki ランド経由でのカード使用は最大20倍還元 毎月プレゼント企画・優待あり 女性疾病保険に格安で加入可能 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) 海外ショッピング保険:年間最高100万円 |

| 電子マネー | Apple Pay、Google Pay、QUICPay、MyJCB Pay |

| 発行スピード | 最短5分 |

(※)他のJCBプロパーカードとの比較

- 女性らしいデザインのクレジットカードを所有したい方

- 女性特有の病気に備えたい方

- 女性向け優待のあるクレジットカードが欲しい方

JCB CARD W Plus Lは、女性向けに発行されているJCBのプロパーカードです。

基本的なスペックや還元率はJCB CARD Wと同じですが、カードのデザインや優待サービスが女性向けになっています。

JCB CARD W Plus Lで選択できるデザインは、シンプルなホワイト・女性らしいピンク・蜷川実花さんデザインの花柄の3種類です。

どのデザインもおしゃれで女性らしいため、クレジットカードのデザインにこだわりたい女性でも納得して申し込めます。

JCB CARD W Plus Lの特徴は、女性疾病保険に格安で加入できる点です。

加入可能な年齢と月々の保険料を次にまとめました。

| 年齢 | 保険料(月額) |

|---|---|

| 18歳~19歳 | 290円 |

| 20歳~24歳 | 290円 |

| 25歳~29歳 | 540円 |

| 30歳~34歳 | 670円 |

| 35歳~39歳 | 710円 |

| 40歳~44歳 | 740円 |

| 45歳~49歳 | 890円 |

| 50歳~54歳 | 1,040円 |

| 55歳~59歳 | 1,430円 |

| 60歳~64歳 | 1,860円 |

| 65歳~69歳 | 2,780円 |

女性特有の病気はもちろん、ほぼすべての病気による入院・手術も補償されるため、万が一に備えたい女性には最適です。

JCB CARD W Plus L限定の特典として、優待・プレゼント企画も毎月実施されています。

- 毎月10日・30日は2,000円分のJCBギフトカードを抽選でプレゼント

- JCBトラベルで使用できる旅行代金1万円分を抽選でプレゼント

- TOHOシネマズ映画観賞券を抽選でプレゼント

- 藤田観光の宿泊料金を優待価格で提供

- プリンスホテルのレストラン割引優待

- アットコスメのコスメ定期便が初月550円(税込)

他にもさまざまな優待サービスが用意されており、美容や旅行に関心の強い女性なら満足できること間違いなしです。

女性向けの特典が豊富なクレジットカードをお探しの方は、ぜひ検討してみてください。

JCB CARD W Plus Lのメリット・デメリット

Oliveフレキシブルペイ|キャッシュカード・デビットカード機能も搭載

| 年会費(税込) | 永年無料 |

|---|---|

| 国際ブランド | VISA |

| ポイント還元率 | 0.5%~20.0%(※1) |

| 貯まるポイント・マイル | Vポイント |

| 特典・サービス | 対象のコンビニ・飲食店で最大20.0%還元 学生限定のポイントプログラム 選択した3つの店舗で還元率+0.5% ユニバーサル・スタジオ・ジャパンでのスマホのタッチ決済で最大7.0%還元 ポイントUPモール経由でのカード使用は+0.5%~9.5%還元 振込手数料優待サービス 毎月選べる特典で、ポイント付与または還元率アップまたはATM手数料無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯)(※2) |

| 電子マネー | Apple Pay、Google Pay、iD、PiTaPa |

| 発行スピード | 1~2週間ほど |

(※1)ポイント払いモードは0.25%還元、デビットモードは0.5%還元

(※2)入会後に「選べる無料保険」への切り替えが可能

- カードを何枚も持ち歩きたくない方

- スマホアプリでまとめてお金の管理をしたい方

- コンビニや飲食店チェーンによく行く方

Oliveフレキシブルペイは、キャッシュカード・デビットカード・クレジットカード・ポイント払いの機能が一体となったカードです。

支払いモードの切り替えはアプリで簡単にできるうえに、それぞれの利用金額もわかりやすく、お金の管理が簡単になります。

カードは完全ナンバーレスタイプで、カード番号の盗み見を心配する必要はありません。

通常の還元率は0.5%(※)ですが、対象のコンビニ・飲食店では最大20.0%還元を受けられる点が魅力です。

(※)ポイント払いモードは還元率0.25%

引用:Vポイントアッププログラム|クレジットカードの三井住友VISAカード

対象店舗はセブン-イレブンやローソン、マクドナルドやすき家など身近な店舗ばかりのため、お得度はかなり高いと言えます。

20.0%還元を受けるための条件は、次のとおりです。

| ポイントアッププログラム | ポイント還元率 | 詳細 |

|---|---|---|

| スマホでのタッチ決済 | +6.5% | スマホでVISAのタッチ決済を利用 |

| 家族ポイント | 最大+5.0% | 三井住友カード本会員の家族1人登録につき、還元率+1.0%最大9人まで登録できるが、ポイント還元は最大+5.0% |

| Vポイントアッププログラム | 最大+8.0% | 三井住友銀行アプリまたはVpassアプリに月1回以上ログイン:+1.0% 選べる特典で「Vポイントアッププログラム+1%」を選択:+1.0% SBI証券での取引:最大+2.0% 住友生命「Vitalityスマート for Vポイント」に加入:最大+2.0% 外貨取引:最大+2.0% 住宅ローンの契約:+1.0% SMBCモビットの利用:最大+1.0% |

住宅ローンのようなハードルの高い条件もありますが、アプリへのログインや選べる特典での選択など簡単な条件も多いため、ぜひご活用ください。

Oliveフレキシブルペイの選べる特典では、次の4つの特典から好きなものを毎月選択できます。

- 給与・年金受け取り特典:200ポイント付与

- コンビニATM手数料無料:1回無料

- Vポイントアッププログラム:還元率+1.0%

- ご利用特典:100ポイント付与

上記に加え、Oliveフレキシブルペイの基本特典が用意されている点も魅力です。

- 定額自動送金の振込手数料・取扱手数料が回数制限なしで無料

- SMBCダイレクトの他行宛振込手数料が月3回まで無料

- 三井住友銀行の本支店ATM、三菱UFJ銀行の店舗外ATMでの手数料が24時間無料

三井住友銀行を使っている方にとっては便利かつお得なカードのため、ぜひ検討してみてください。

Oliveフレキシブルペイのメリット・デメリット

三菱UFJカード|在学中は年会費無料

| 年会費(税込) | 1,375円(※) |

|---|---|

| 国際ブランド | VISA、Mastercard、JCB、American Express |

| ポイント還元率 | 0.5%~19.0% |

| 貯まるポイント・マイル | グローバルポイント |

| 特典・サービス | 対象のコンビニ・飲食店で最大19.0%還元 「POINT名人.com」経由のカード使用で最大12.5%還元 月間の利用金額に応じて基本ポイントの最大20.0%分を加算 グローバルポイントでんきへの加入で電気料金の3.0%還元 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間最高100万円 |

| 電子マネー | QUICPay、Apple Pay、楽天Edy、Suica、ICOCA |

| 発行スピード | 最短翌営業日 |

(※)初年度は無料、本会員または家族会員の年1回のショッピング利用で翌年度も無料、学生は在学中無料

- 信頼性の高いクレジットカードが欲しい方

- 銀行系カードを持ちたい学生の方

- コンビニによく行く方

三菱UFJカードは、三菱UFJニコスが発行する銀行系のクレジットカードです。

銀行系カードならではの高い信頼性が強みで、万が一カードが不正利用された場合も全額補償してもらえます。

さらには、人とAIで24時間365日利用状態をモニタリングしており、クレジットカードを初めて持つ方でも安心して使用できます。

カード情報が裏面にしか記載されていないナンバーレスタイプで、実店舗でカードを使用する際も比較的安心です。

年会費は1,375円(税込)かかりますが、初年度は年会費がかからないうえに、翌年以降も年1回のカードショッピングで無料になります。

学生の方は在学中年会費無料のため、学生で銀行系カードを持ちたい方にはとくにおすすめです。

三菱UFJカードの通常の還元率は0.5%と一般的ですが、対象のコンビニ・飲食店ではいつでも5.5%還元になります。

- セブン‐イレブン

- ローソン

- コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON)

- ピザハットオンライン

- 松屋

- 松のや

- マイカリー食堂

引用:いつものお店でポイント優遇|クレジットカードなら三菱UFJニコス

次の条件を達成するとさらにポイント還元率がアップし、上記店舗でのポイント還元率は最大19.0%です。

| 条件 | ポイント還元率 |

|---|---|

| 支払い口座を三菱UFJ銀行に指定(※) | +4.0% |

| 月々の利用金額3~10万円以上を達成 | 最大+1.5% |

| 各利用期間中に1回以上MUFGカードアプリにログイン | +0.5% |

| 「楽Pay」の登録または分割払い1万円以上の利用 | +5.0% |

| Apple Pay QUICPay Google Play Apple Storeなどの各種Appleサービス いずれかの支払い | +0.5% |

| 携帯料金または電気料金の支払い | +0.5% |

| 口座指定以外の条件のうち4つを達成 | +1.5% |

(※)2024年2月1日~2024年7月31日の利用が対象

達成しやすい条件が多いため、コンビニによく行く方はぜひ最大19.0%還元を狙ってみてください。

三菱UFJカードのメリット・デメリット

JCBカードS|グルメ・エンタメ・レジャー優待が豊富

| 年会費(税込) | 永年無料 |

|---|---|

| 国際ブランド | JCB |

| ポイント還元率 | 0.5%~10.0% |

| 貯まるポイント・マイル | Oki Dokiポイント |

| 特典・サービス | 国内外20万か所以上での割引優待 格安な保険料で補償を受けられるトッピング保険 特約店でのカード使用は最大20倍還元 Oki Doki ランド経由でのカード使用は最大20倍還元 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) 海外ショッピング保険:年間最高100万円 JCBスマートフォン保険:年間最高3万円(※) |

| 電子マネー | Apple Pay、Google Pay、QUICPay |

| 発行スピード | 最短5分 |

(※)ディスプレイ破損、1事故につき自己負担額1万円

- JCBのプロパーカードを年会費無料で持ちたい方

- 優待サービスが充実したカードが欲しい方

- スマートフォン保険が付いているカードが欲しい方

JCBカードSは、JCBが発行する新しい一般カードです。

年会費無料にも関わらず優待サービスが充実しており、なんと国内外20万か所以上で割引優待を受けられます。

引用:JCB カード S|クレジットカードのお申し込みなら、JCBカード

- TOHOシネマズ映画鑑賞チケット:通常価格2,000円を1,500円で提供

- PIZZA-LA:ピザを含む4,000円以上の注文1回で500円OFF

- クオ・カード(QUOオンラインストア):会員特別価格で提供

- ビッグエコー:一般料金より室料30%OFF

- オリックスレンタカー:基本料金より10%~25%OFF

- ライザップ:2か月以上のコース契約で入会金無料

ほかにもさまざまな店舗・サービスで割引優待を受けられるため、ぜひご活用ください。

格安な保険料で日常のトラブルに備えられる、JCBトッピング保険が用意されている点もJCBカードSの魅力です。

選択可能な保険を次にまとめました。

| 保険 | 内容 | 月額保険料 |

|---|---|---|

| 疾病入院プラン | 疾病にかかる入院費や手術費用を補償 | 240円~ |

| 自転車プラン | 不意の自転車事故を家族全員補償 | 330円~ |

| 日常生活賠償プラン | 日常生活の損害賠償責任を補償 | 210円 |

| 弁護士費用サポートプラン | 法的トラブルにおける弁護士費用を補償 | 330円 |

| ゴルフプラン | ゴルフ・スキーなど特定のスポーツ中の怪我や、日常生活における賠償責任を補償 | 410円 |

| ケガプラン | 国内外問わず、旅先や日常生活での事故や怪我を24時間365日補償 | 450円 |

| シニアのケガプラン | 国内外問わず、旅先や日常生活でのシニア世代の怪我を24時間補償 | 1,070円 |

申し込みは「MyJCB」からいつでもおこなえるうえに、申し込みの翌日から補償が開始されるため、非常に便利です。

格安な保険料で万が一に備えたい方は、ぜひ活用してみてください。

通常の還元率は0.5%と一般的ですが、特約店でのカード使用は還元率が最大20倍になるため、日々の買い物をお得にしたい方でも納得して使用できます。

海外旅行傷害保険・海外ショッピング保険に加え、スマートフォン保険が付いている点も、JCBカードSの特徴です。

スマートフォンのディスプレイが破損した場合、年間最高3万円まで補償されます(※)。

(※)1事故につき自己負担額1万円。事故発生時点で購入後24か月以内のスマートフォンが対象。事故発生時点で通信料を3か月以上連続してカード決済している場合に適用

JCBカードSは、ナンバーレスデザインを選択すれば、申し込み後最短5分でカード番号を確認可能です。

表面・裏面のいずれにもカード番号が記載されない完全ナンバーレスのため、支払いの際にカード番号を盗み見される心配がありません。

申し込み後すぐにスマホ決済やネット通販でカードを使用したい方は、ぜひデジタルカードの作成を検討してみてください。

JCBカードSのメリット・デメリット

ACマスターカード|最短即日発行可能

| 年会費(税込) | 無料 |

|---|---|

| 国際ブランド | Mastercard |

| ポイント還元率 | 0% |

| 貯まるポイント・マイル | - |

| 特典・サービス | 利用金額の0.25%を自動キャッシュバック |

| 付帯保険 | - |

| 電子マネー | Apple Pay、Google Pay、QUICPay |

| 発行スピード | 最短即日 |

- 即日でクレジットカードの現物が必要な方

- 必ずキャッシング枠が付くカードが欲しい方

- ポイントの交換手続きが面倒な方

ACマスターカードは、今すぐにクレジットカードの現物が必要な方に最適なカードです。

申し込み後最短20分で審査が完了し、全国に893台ある自動契約機ですぐにカードを受け取れます。

自動契約機の営業時間は9:00〜21:00(年末年始を除き年中無休)で、土日や祝日でも即日でクレジットカードの受け取りが可能です。

ACマスターカードは消費者金融のアコムが発行しており、カードローン用のカードにキャッシング枠(クレジット機能)が付いています。

一般的なクレジットカードにキャッシング枠を付帯させたい場合は別途審査を受ける必要があり、カード発行までに時間がかかりますが、ACマスターカードにはキャッシング枠が必ず付帯するにも関わらず最短即日発行できるため、お急ぎの方におすすめします。

年会費無料にも関わらず利用限度額が高額な点も、ACマスターカードの特徴です。

ショッピング枠の限度額は10〜300万円、キャッシング枠(カードローン)の限度額は1〜800万円で、高額な限度額を希望する方でも納得して申し込めます。

ただし、実際の限度額は審査により決定するため、人にとっては限度額が低めになる場合もある点に注意しましょう。

ACマスターカードには、他社クレジットカードのようなポイントプログラムや、優待サービス・保険はありません。

しかし、毎月の利用金額の0.25%が自動でキャッシュバックされるため、ポイントの交換手続きが面倒な方にとっては使い勝手のよいカードです。

注意点として、ACマスターカードはリボ払いしか使用できません。

リボ払いの手数料をなしにしたい方は、毎月20日までのカード利用分を翌月6日までに一括で支払いましょう。

しかし、口座振替ではリボ払いで設定した金額分しか引き落とされません。

リボ払い手数料をなしにする場合は、毎月の返済金額をカードの利用金額以上に設定するか、ATMまたはWEBから返済をおこないましょう。

ただし、提携ATMからの返済は手数料がかかるため、WEBまたはアコムATMからの返済を推奨します。

ACマスターカードのメリット・デメリット

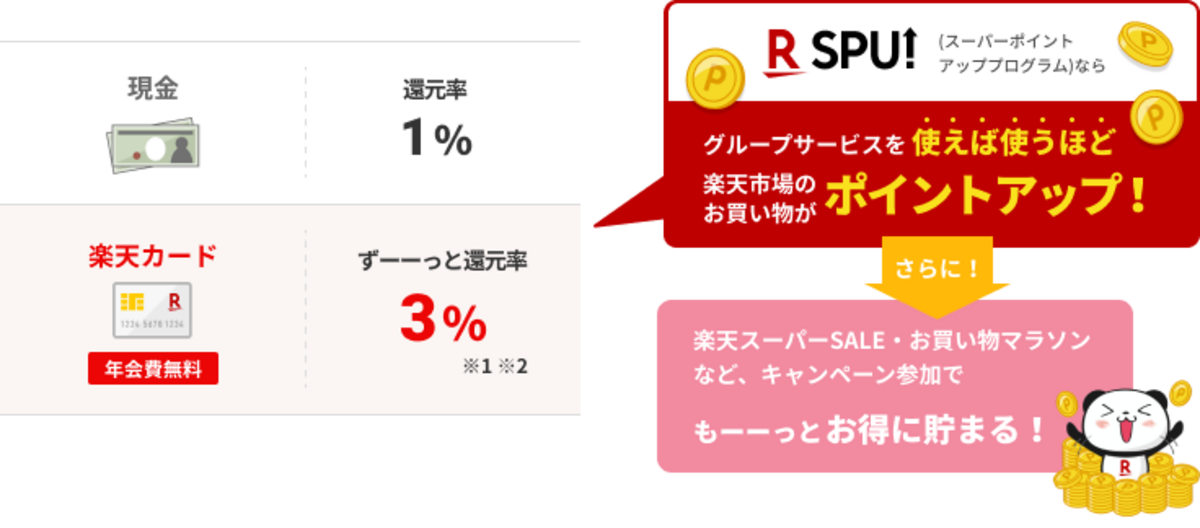

楽天カード|楽天市場で使うといつでもポイント2倍

| 年会費(税込) | 永年無料 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB、American Express |

| ポイント還元率 | 1.0%~3.0% |

| 貯まるポイント・マイル | 楽天ポイント |

| 特典・サービス | 楽天市場ではいつでも還元率3.0%以上 ほかの楽天サービスも使うと楽天市場での還元率最大16.5%(※) 楽天ペイとの紐付けで1.5%還元 毎週月・火は楽天西友ネットスーパーで還元率2倍 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) カード盗難保険 |

| 電子マネー | QUICPay、Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| 発行スピード | 7営業日ほど |

(※)2024年4月1日(月)の変更変更前:楽天市場のお買い物がポイント最大16.5倍。変更後:楽天市場のお買い物がポイント最大17倍新 規:楽天でんきを契約し、前月利用額5,500円(税込)以上かつクレジットカードによる決済完了で、楽天市場のお買い物がポイント+0.5倍

- 楽天市場でよく買い物をする方

- ほかの楽天サービスも使っている方

- 年会費無料で還元率の高いカードが欲しい方

楽天カードは、楽天市場でよく買い物をする方に最適なクレジットカードです。

通常の還元率が1.0%と高いですが、楽天市場ではいつでも還元率3.0%以上になります。

楽天市場ではSPU(スーパーポイントアッププログラム)が用意されており、ほかの楽天サービスも使うと還元率は最大16.5%です。

- 楽天モバイルの「Rakuten最強プラン」契約:+4倍

- 楽天モバイルキャリア決済で月に2,000円以上支払い:+2倍

- Rakuten Turboまたは楽天ひかりの契約:+2倍

- 楽天カード通常分:+1倍

- 楽天カード特典分:+1倍

- 楽天銀行+楽天カード:最大+0.5倍

- 楽天証券(投資信託)で当月合計3万円以上のポイント投資:+0.5倍

- 楽天証券(米国株式)で当月合計3万円以上のポイント投資:+0.5倍

- 楽天ウォレットの暗号資産現物取引で月に合計3万円以上購入:+0.5倍

- 楽天トラベルの対象サービスを月1回5,000円以上予約し、対象期間に利用:+1倍

- 楽天ブックスで月1回1注文3,000円以上の買い物:+0.5倍

- 楽天Koboの電子書籍で月1回1注文3,000円以上の買い物:+0.5倍

- Rakuten Pashaのクーポンで当月に300ポイント以上獲得&「きょうのレシートキャンペーン」で審査通過レシート10枚以上達成:+0.5倍

- Rakuten Fashionアプリで月1回1注文5,000円以上の買い物:+0.5倍

- 楽天ビューティを月1回3,000円以上の利用:+0.5倍

日頃から楽天のサービスを使っている方は、大幅に還元率がアップします。

条件達成が簡単なものもあるため、今までは使っていなかったサービスを新しく利用してみることもひとつの手です。

楽天カードは、楽天ペイと紐付けると還元率が1.5%になります。

1.5%還元を受ける方法は簡単で、楽天ペイのチャージ方法を楽天カードにして、楽天キャッシュで支払うだけです。

楽天ポイントカード加盟店では、支払い前に楽天カードまたは楽天ペイアプリを提示すると、別途ポイントがもらえます。

支払いを楽天カードにした場合はポイント2重取り、楽天ペイの場合はポイント3重取りになるため、非常にお得です。

楽天ポイントカード加盟店は非常に多く、次のような店舗が対象になっています。

| 飲食店 | ケンタッキーフライドチキン ガスト バーミヤン しゃぶ葉 すき家 はま寿司 ココス ミスタードーナツ くら寿司 吉野家 築地銀だこ などほかにも多数 |

|---|---|

| コンビニ | ファミリーマート デイリーヤマザキ ポプラ など |

| ショッピング | 東急ストア コーナン 西友 サニー 大丸 松坂屋 東急百貨店 などほかにも多数 |

| ドラッグストア | ツルハドラッグ サンドラッグ ダイコクドラッグ など |

| 家電量販店 | ジョーシン エディオン ビックカメラ コジマ ソフマップ など |

| カーライフ | apollostation SOLATO ENEOS コスモ石油 イエローハット ジェームス ニッポンレンタカー など |

上記以外にも、ファッション・美容・本・音楽・スポーツ・インテリアなど、さまざまなジャンルのショップが対象です。

年会費無料かつ、ポイントを貯めやすいカードをお探しの方におすすめします。

楽天カードのメリット・デメリット

イオンカードセレクト|イオングループでポイントアップ

引用:イオンカードセレクト | イオンカード 暮らしのマネーサイト

| 年会費(税込) | 無料 |

|---|---|

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率 | 0.5%〜1.0% |

| 貯まるポイント・マイル | WAON POINT、電子マネーWAONポイント |

| 特典・サービス | イオングループではいつでも還元率2倍 毎月10日はイオングループ以外でも還元率2倍 毎月20日・30日はイオングループでのお買い物が5%OFF 55歳以上の方は、毎月15日はイオンでのお買い物が5%OFF 毎月5のつく日は、電子マネーWAONの利用でWAON POINT2倍 イオンシネマの映画鑑賞がいつでも300円OFF、毎月20日・30日は1,100円 イオンカードポイントモール経由でのショッピングは別途ポイント還元あり 公共料金・国民年金保険料の口座振替1件につき毎月5電子マネーWAONポイント付与 イオン銀行を給与受取口座に指定すると毎月10電子マネーWAONポイント付与 イオン銀行ATMの入出金手数料無料 他行ATM入出金手数料・他行宛振込手数料が最大月5回無料 イオン銀行の普通預金金利が最大年0.10% 年間のショッピング利用50万円以上など所定の条件を満たすと、年会費無料のゴールドカードを発行 |

| 付帯保険 | ショッピング保険:年間50万円 |

| 電子マネー | Apple Pay、WAON、iD、AEON Pay |

| 発行スピード | 最短30分(※) |

(※)仮カードでの発行

- イオングループでよく買い物をする方

- カードを何枚も持ち歩きたくない方

- ゆくゆくはゴールドカードにランクアップしたい方

イオンカードセレクトは、イオングループでよく買い物をする方向けのクレジットカードです。

通常の還元率は0.5%と一般的ですが、イオングループでの優待サービスが豊富で、イオンによく行く方は1枚持っておいて損はありません。

- いつでも還元率2倍

- 毎月20日と30日はお買い物代金5%OFF

- 55歳以上の方は、毎月15日はイオンでのお買い物が5%OFF

- 毎月5のつく日は、電子マネーWAONの利用でWAON POINT2倍

- イオンシネマの映画鑑賞がいつでも300円OFF、毎月20日と30日は1,100円

イオンカードセレクトは、イオン銀行キャッシュカード・クレジットカード・電子マネーWAONが1枚になったカードです。

カードを何枚も持ち歩く必要がなくなるため、財布をスリムにしたい方におすすめします。

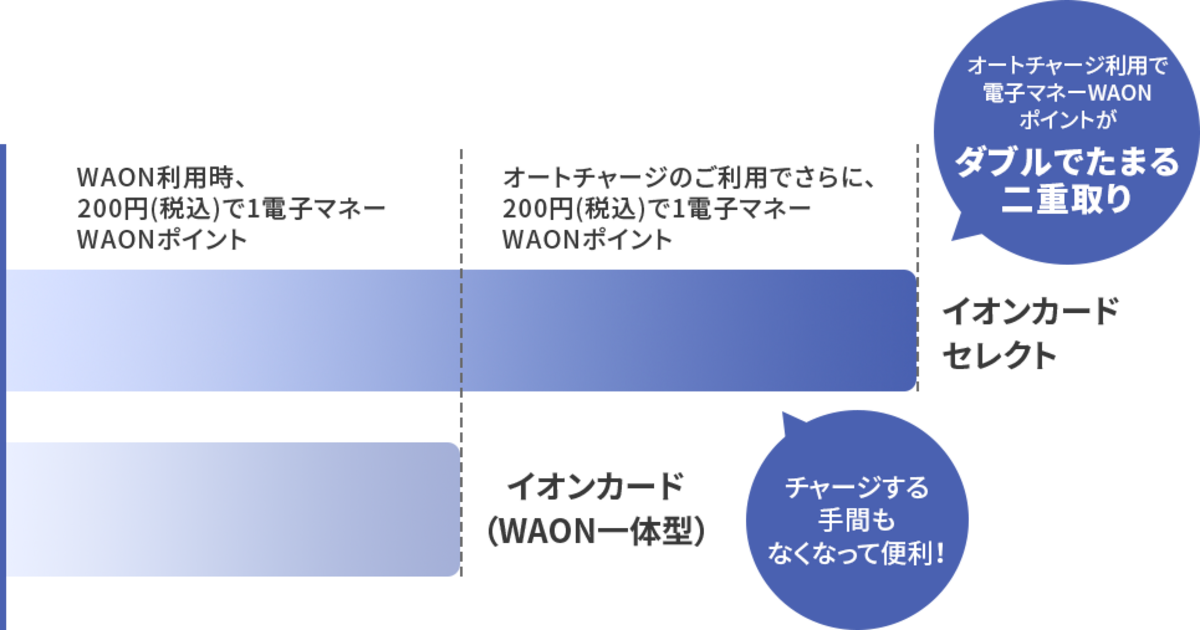

さらに嬉しい点が、イオン銀行口座からのWAONオートチャージ機能を使うと、電子マネーWAONポイントの2重取りができることです。

チャージの手間がなくなるうえに、より効率よくポイントを貯められるため、電子マネーWAONをよく使用する方は忘れず設定しておきましょう。

注意点として、イオンカードセレクトの引き落とし先は、イオン銀行の口座しか設定できません。

イオン銀行の口座をお持ちでない場合は、申し込みの際に口座開設もおこなう必要があります。

イオンカードセレクトは、年会費無料でゴールドカードを持ちたい方にもおすすめです。

年間のカードショッピング50万円以上など所定の条件を満たすと、年会費無料のゴールドカードが発行されます。

- 国内空港ラウンジサービス

- 海外旅行傷害保険:最高5,000万円(利用付帯)

- 国内旅行傷害保険:最高3,000万円(利用付帯)

- ショッピング保険:年間300万円

- イオンラウンジサービス(※)

(※)年間100万円以上のカード使用がある方のみ。1回30分まで、利用回数は月5回/1日1回。同伴者は1名まで可

イオンカードセレクトをメインカードとして使用すれば、ゴールドカードの条件達成はさほど難しくありません。

イオングループでよく買い物をする方で、日常使いに適したカードをお探しの方におすすめします。

イオンカードセレクトのメリット・デメリット

イオンカードセレクト(ミニオンズ)|イオンシネマがお得

| 年会費(税込) | 無料 |

|---|---|

| 国際ブランド | VISA、Mastercard |

| ポイント還元率 | 0.5%〜1.0% |

| 貯まるポイント・マイル | WAON POINT、電子マネーWAONポイント |

| 特典・サービス | イオンシネマの特別鑑賞チケット1,000円(税込)、ドリンク&ポップコーン付きチケット1,400円(税込)を購入可能 ユニバーサル・スタジオ・ジャパンでのカード使用は還元率10倍 イオングループではいつでも還元率2倍 毎月10日はイオングループ以外でも還元率2倍 毎月20日・30日はイオングループでのお買い物が5%OFF 55歳以上の方は、毎月15日はイオンでのお買い物が5%OFF 毎月5のつく日は、電子マネーWAONの使用でWAON POINT2倍 イオンカードポイントモール経由でのショッピングは別途ポイント還元あり 公共料金・国民年金保険料の口座振替1件につき毎月5電子マネーWAONポイント付与 イオン銀行を給与受取口座に指定すると毎月10電子マネーWAONポイント付与 イオン銀行ATMの入出金手数料無料他行ATM入出金手数料・他行宛振込手数料が最大月5回無料 イオン銀行の普通預金金利が最大年0.10% |

| 付帯保険 | ショッピング保険:年間50万円 |

| 電子マネー | Apple Pay、WAON、iD、AEON Pay |

| 発行スピード | 最短30分 |

(※)仮カードでの発行

- イオンシネマによく行く方

- ユニバーサル・スタジオ・ジャパンによく行く方

- イオングループでよく買い物をする方

イオンカードセレクト(ミニオンズ)は、映画鑑賞が好きな方に最適なクレジットカードです。

基本的なスペックや還元率はイオンカードセレクトと同じですが、イオンシネマをよりお得に楽しめます。

- Sサイズドリンク&Sサイズポップコーンセット引換券付きシネマチケットが1,400円(税込)

- 特別鑑賞シネマチケットが1,000円(税込)

(※)Sサイズドリンク&ポップコーン付きシネマチケットは年間18枚まで、特別鑑賞シネマチケットは年間12枚まで

イオンカードセレクトの場合は、イオンシネマの映画鑑賞がいつでも300円OFF、毎月20日と30日は1,100円です。

年間30回までならイオンカードセレクト(ミニオンズ)のほうがお得なため、映画好きな方はミニオンズデザインを選択しましょう。

イオンカードセレクト(ミニオンズ)は、ユニバーサル・スタジオ・ジャパンが好きな方にもおすすめのカードです。

ユニバーサル・スタジオ・ジャパン内でカードを使用すると、還元率が基本の10倍になります。

ただし、イオンiD・Apple Payでの支払いは対象外のため、ご注意ください。

ミニオンズデザインでは、イオンシネマとユニバーサル・スタジオ・ジャパンの特典に加え、イオンカードセレクトの優待サービスもすべて利用可能です。

イオングループでの還元率アップや割引も受けられるため、非常にお得度の高いカードだと言えます。

注意点として、イオンカードセレクト(ミニオンズ)は、年間50万円以上カードを使用してもゴールドカードにランクアップできません。

ゆくゆくはイオンカードセレクトのゴールドカードが欲しい方は、通常デザインに申し込みましょう。

ゴールドカードにはこだわらないから、イオンシネマやユニバーサル・スタジオ・ジャパンをお得に楽しみたい方におすすめのカードです。

イオンカードセレクト(ミニオンズ)のメリット・デメリット

エポスカード|キャラクターデザインが豊富

引用:クレジットカードは入会金・年会費永年無料のエポスカード

| 年会費(税込) | 永年無料 |

|---|---|

| 国際ブランド | VISA |

| ポイント還元率 | 0.5% |

| 貯まるポイント・マイル | エポスポイント |

| 特典・サービス | 年4回「マルコとマルオの7日間」期間中は、マルイ・モディ・マルイ通販で10%OFF エポスカードの使用でマルイ通販の配送料無料 全国10,000店舗での割引優待 エポスポイントアップサイト経由での買い物は還元率2~30倍 カード利用状況により年会費無料のゴールドカードに招待 |

| 付帯保険 | 海外旅行傷害保険:最高3,000万円(利用付帯) ショッピング保険:年間50万円(※) |

| 電子マネー | QUICPay、Apple Pay、Google Pay、EPOS PAY、楽天Edy、Suica |

| 発行スピード | 最短即日 |

(※)年間1,000円のサービス料が必要

- クレジットカードの現物が今すぐに必要な方

- 割引優待が豊富なクレジットカードが欲しい方

- キャラクターデザインの可愛いカードが欲しい方

エポスカードは、クレジットカードの現物が今すぐ必要な方に最適なカードです。

クレジットカードの即日発行に対応しており、審査完了後に最寄りのエポスカードセンターでカードを受け取れます(※)。

(※)即日発行に対応する窓口は限られます

エポスカードの即日発行を希望する方は、WEB申し込みの際に「店舗・施設で受け取り」を選択しましょう。

- 審査結果のメール

- 本人確認書類

- キャッシュカード(※)

(※)金融機関によってはお届け印も必要

近場にエポスカードセンターがないものの、すぐにカードを使用したい場合は、エポススマホカードに申し込みましょう。

原則24時間いつでも即時発行が可能なデジタルカードで、土日祝日や夜間の即時発行にも対応しています(※)。

(※)夜間の申し込みは一部利用制限あり

エポススマホカードであれば、カード番号が発行され次第、すぐにスマホ決済やネット通販でカードを使用可能です。

エポスカードは、カードの維持コストがかからないにも関わらず割引優待が充実しています。

年4回「マルコとマルオの7日間」期間中は、マルイ・モディ・マルイ通販でのお買い物が10%OFFになるため、マルイでよく買い物をする方は作っておいて損はありません。

マルイ以外にも全国10,000店舗での割引優待が用意されており、飲食店・遊園地・カラオケ・美容院・スパなど、さまざまなジャンルの店舗をお得に利用できます。

- イオンシネマのチケット事前購入:1,400円

- ユナイテッド・シネマ/シネプレックスの共通映画鑑賞券購入:優待料金で大人1,300円、小人800円

- 東京ジョイポリスのデイパスポート購入:優待料金で大人4,700円、小中高生3,700円

- ビッグエコー:ルーム料金30%OFFまたはドリンクバー付き・飲み放題コース会計総額より10%OFF

- カラオケ館:ルーム料金30%OFF

- ジャンカラ:ルーム料金20%OFF

ほかにもさまざまな店舗が対象のため、ぜひ活用してみてください。

キャラクターデザインのカードが豊富に用意されている点も、エポスカードの特徴です。

- ちいかわ

- おそ松さん

- エヴァンゲリオン

- ワンピース

- すみっコぐらし

- チェンソーマン

- 銀魂

- ゴジラ

- ムーミン

- ゆるキャン△

ほかにもさまざまなキャラクターデザインが用意されているため、自身の好きな作品があるかチェックしてみてください。

キャラクターデザインのカードに申し込むと、入会特典として限定のキャラクターグッズももらえます。

注意点として、アニメ・エンタメ・ゲーム・デザインカードは即日発行に対応していません。

クレジットカードの即日受け取りを希望する方は、通常デザインで申し込みましょう。

エポスカードのメリット・デメリット

ライフカード|入会初年度はポイント1.5倍、毎年の誕生月には3倍

| 年会費(税込) | 無料 |

|---|---|

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率 | 0.5%~1.5% |

| 貯まるポイント・マイル | サンクスポイント |

| 特典・サービス | 入会後1年間は還元率1.5倍 お誕生月は還元率3倍 年間利用金額に応じて翌年度の還元率が最大2倍 L-Mall経由でのお買い物で還元率最大25倍 海外アシスタンスサービス カード会員保障制度 |

| 付帯保険 | - |

| 電子マネー | Apple Pay、Google Pay、楽天Edy、iD、nanaco、モバイルSuica |

| 発行スピード | 最短2営業日 |

- 年間50万円以上カードを使用する方

- 年会費無料で限度額が高めのカードが欲しい方

- ポイントの使い道が豊富なカードが欲しい方

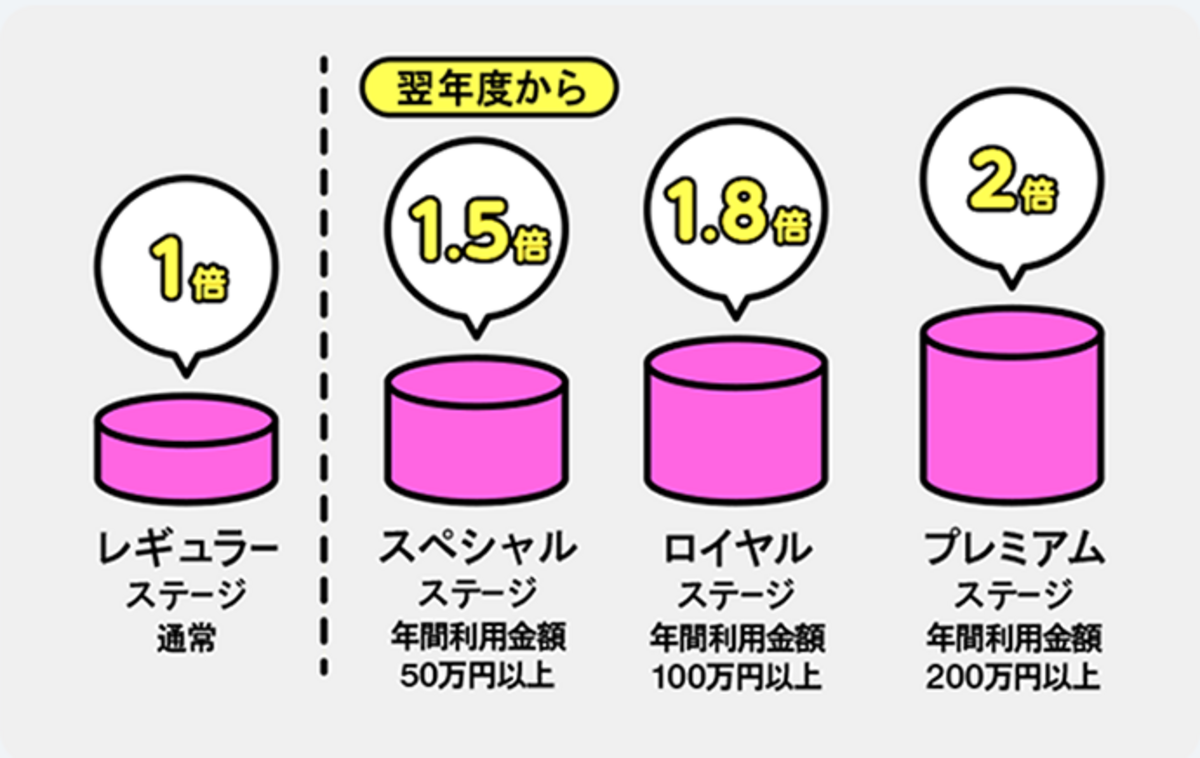

ライフカードは、還元率アッププログラムが豊富なクレジットカードです。

通常の還元率は0.5%と一般的ですが、次のポイントプログラムが用意されており、効率よくポイントを貯められます。

- 入会後1年間は還元率1.5倍

- お誕生月は還元率3倍(※)

- 年間利用金額に応じて翌年度の還元率が最大2倍

(※)お誕生月は一律3倍。ほかの還元率アッププログラムとの重複進呈はなし

年間利用金額に応じた還元率アップは50万円以上で1.5倍、100万円以上で1.8倍、200万円以上で2倍です。

引用:おトクにポイントをためる | クレジットカードはライフカード

年間でカードを50万円以上使用する方には、ライフカードをおすすめします。

さらに嬉しい点が、会員限定サイト「L-Mall」経由で買い物をすると、最大25倍還元を受けられる点です。

- 旅行予約のエクスペディア:6倍

- ホテルズドットコム:4倍

- ファンケル:4倍

- じゃらんnet:3倍

- 【さとふる】ふるさと納税サイト:3倍

- Qoo10:3倍

- 楽天市場:2倍

- Yahoo!ショッピング:2倍

- ビックカメラ.com:2倍

- Apple公式サイト:2倍

- Uber Eatsフード注文:40ポイント

人気ショップが約500店も掲載されているため、ネット通販でよく買い物をする方はぜひ活用してみてください。

ライフカードは、クレジットカードの維持コストを抑えつつ、限度額が高めのカードを持ちたい方にも適しています。

一般カードの限度額は〜100万円に設定されるケースが一般的ですが、ライフカードの限度額は最大200万円で、高額な買い物にも対応可能です。

ただし、実際の限度額は審査により決定されるため、人によっては利用限度額が低くなる場合もある点にご注意ください。

ライフカードはポイントの使い道も豊富で、貯めたポイントを使い切れずに困ることはありません。

- 口座振込でのキャッシュバック

- dポイント、Pontaポイント、楽天ポイントに交換

- ANAマイルに交換

- Amazonギフトカード、JCBギフトカード、VISAプリカギフト、AOYAMAギフトカードに交換

- 図書カード、QUOカードに交換

- グルメ・限定グッズに交換

年会費有料のライフカードをお持ちの場合は、貯まったポイントを年会費に充当することも可能です。

ポイントの有効期限は最大5年間で、焦らず自身のペースでポイントを貯められます。

効率よくポイントを貯められるカードをメインカードにしたい方は、ぜひ検討してみてください。

ライフカードのメリット・デメリット

学生専用ライフカード|海外旅行・留学する学生向け

引用:学生専用ライフカード | クレジットカードはライフカード

| 年会費(税込) | 無料 |

|---|---|

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率 | 0.5%~1.5% |

| 貯まるポイント・マイル | サンクスポイント |

| 特典・サービス | 海外利用総額の3.0%をキャッシュバック 携帯料金をカードで支払うとAmazonギフトカードが当たる抽選を毎月開催 入会後1年間は還元率1.5倍 お誕生月は還元率3倍 年間利用金額に応じて翌年度の還元率が最大2倍 L-Mall経由でのお買い物で最大25倍還元 海外アシスタンスサービス カード会員保障制度 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(自動付帯)(※) |

| 電子マネー | Apple Pay、Google Pay、楽天Edy、iD、nanaco、モバイルSuica |

| 発行スピード | 最短2営業日 |

(※)海外旅行傷害保険の自動付帯は在学期間中のみ

- 海外に行く予定がある学生の方

- 高校を卒業する前にクレジットカードを持ちたい方

- クレジットカードの使いすぎが心配な方

学生専用ライフカードは、海外旅行や留学の予定がある学生に最適なクレジットカードです。

海外利用総額の3.0%が年間最大10万円までキャッシュバックされるため(※)、海外に行く予定がある方は持っておいて損はありません。

(※)事前エントリーが必要。キャッシュバックサービス対象期間は在学中のみ

引用:学生専用ライフカード | クレジットカードはライフカード

さらには、最高2,000万円の海外旅行傷害保険も自動付帯で、万が一の場合も安心です。

学生専用ライフカードを持って行くだけで保険が適用されるため、旅行費用をカードで支払うことをうっかり忘れて保険適用外になることがありません。

海外旅行傷害保険の各補償額は、次のとおりです。

| 補償内容

| 最高保険金額

|

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害治療費用 | 200万円 |

| 疾病治療費用 | 200万円 |

| 救援者費用 | 200万円 |

| 個人賠償責任 | 2,000万円(免責金額なし) |

| 携行品損害 | 20万円(免責金額1事故3,000円) |

ケガや病気の治療費に関しては200万円まで補償されるため、日本の医療保険が適用されない海外では非常に頼もしいカードだと言えます。

海外アシスタンスサービスが付いている点も、学生専用ライフカードの強みです。

ケガや病気をした際の病院紹介や、カードやパスポートの紛失・盗難時の手続き案内、ホテルやレストランなどの案内をしてもらえます。

初めての海外旅行で不安な方でも、学生専用ライフカードがあれば安心です。

国際ブランドはVISA・Mastercard・JCBから選択できますが、海外旅行を予定している方にはVISAかMastercardを推奨します。

どちらも加盟店舗数・利用可能な国が多く、大抵の国や地域でカードを使用可能です。

学生専用ライフカードは、満18歳以上の高校生で進学予定の方であれば、卒業年の1月以降から申し込めます。

高校卒業前にクレジットカードを作っておきたい方は、学生専用ライフカードを検討してみてください。

ただし、

注意点として、学生専用ライフカードの限度額は〜30万円で、高い限度額を希望する方には不向きです。

しかし、クレジットカードを使いすぎないか心配な方にとっては、むしろ安心して使用できるカードだと言えます。

学生専用ライフカードのメリット・デメリット

(※)事前エントリーが必要。キャッシュバックサービス対象期間は在学中のみ

PayPayカード|Yahoo!ショッピングやLOHACOで還元率最大5.0%

引用:クレジットカードなら、PayPayカード PayPayと一緒に使うと便利でおトク - PayPayカード

| 年会費(税込) | 無料

|

|---|---|

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率

| 1.0%~5.0%

|

| 貯まるポイント・マイル | PayPayポイント |

| 特典・サービス | PayPayとの紐付けで還元率最大1.5% Yahoo!ショッピング、LOHACOでの還元率最大5.0% ソフトバンクスマホ通信料の最大1.5%還元 PayPayカード利用速報 |

| 付帯保険 | - |

| 電子マネー | PayPay、Apple Pay、QUICPay |

| 発行スピード | 最短5分 |

- PayPayをよく使っている方

- ソフトバンクユーザーの方

- Yahoo!ショッピングでよく買い物をする方

PayPayカードは、PayPayをよく使用する方向けのクレジットカードです。

PayPay残高への直接チャージに対応する唯一のクレジットカードで、より便利にPayPayを使用できます。

PayPayカードの強みは、PayPayとの紐付けで還元率が最大1.5%になる点です。

引用:PayPayステップ - キャッシュレス決済のPayPay

PayPayアプリでの決済は通常0.5%還元ですが、PayPayカードを紐付けてクレジット(旧あと払い)を利用すると、還元率が1.0%になります。

PayPayのクレジット(旧あと払い)、PayPayカードでの還元率を1.5%にしたい方は、次の条件を達成しましょう。

- 1か月間で200円以上の決済を合計30回達成

- 1か月間で合計10万円分の支払い

PayPayアプリ・PayPayカードいずれの使用もカウントされるため、条件達成はさほど難しくありません。

PayPayカード ゴールドをクレジット(旧あと払い)に設定した場合は、さらに+0.5%還元になり、最大還元率は2.0%です。

なお、他社のクレジットカードでも、VISAまたはMastercardであればPayPayと紐付けることはできます。

ただし、他社カードを紐付けても還元率はアップしないため、お得にPayPayを使用したいならPayPayカード一択です。

PayPayカードは、ソフトバンクユーザーの方にも適しています。

通常の還元率は1.0%ですが、ソフトバンクスマホの料金をPayPayカードで支払うと最大1.5%還元になります。

ワイモバイルスマホ・ソフトバンク光/Air・ソフトバンクでんきの還元率は、通常と同様の1.0%還元です。

しかし、公共料金の支払いは還元率が下がるカードもあるため、通常と同じ還元率は良心的だと言えます。

ワイモバイルスマホ・ソフトバンク光/Air・ソフトバンクでんきの還元率も上げたい方は、PayPayカード ゴールドを検討してみてください。

PayPayカード ゴールドは、ワイモバイルスマホ・ソフトバンクでんきをカードで支払うと最大3.0%還元です。

ソフトバンクスマホ・ソフトバンク光/Airのカード決済は最大10%還元のため、ソフトバンクヘビーユーザーは、ゴールドカードを発行する価値があります。

Yahoo!ショッピング・LOHACOでの還元率が高い点も、PayPayカードの強みです。

PayPayカード・PayPayを使用すると、いつでも最大5.0%還元を受けられます。

最大5.0%還元の内訳は次のとおりです。

| PayPayステップ/PayPayカード特典 | 1.0%還元 |

|---|---|

| ストアポイント | 1.0%還元 |

| 毎日もらえるポイント | 3.0%還元

|

LYPプレミアム会員(旧Yahoo!プレミアム会員)の方は、さらに還元率が2.0%アップし、最大7.0%還元です。

PayPayカード ゴールド本会員またはソフトバンク・ワイモバイルユーザーの方は、追加料金なしでLYPプレミアム特典を使用できます。

PayPayカードは維持コストがかからないため、Yahoo!ショッピング・LOHACOでよく買い物をする方は持っておいて損はありません。

PayPayカードはデジタルカードの発行にも対応しており、申し込み後最短5分でカード番号を確認可能です。

すぐにYahoo!ショッピングでお得に買い物ができるため、ぜひ発行を検討してみてください。

PayPayカードのメリット・デメリット

三菱UFJカード VIASOカード|対象の携帯代やETC利用がポイント2倍

引用:VIASOカード|クレジットカードなら三菱UFJニコス

| 年会費(税込) | 無料 |

|---|---|

| 国際ブランド | Mastercard |

| ポイント還元率 | 0.5%~1.0% |

| 貯まるポイント・マイル | VIASOポイント |

| 特典・サービス | 携帯電話・インターネット・ETC利用分は還元率2倍 「POINT名人.com」経由のカード利用で最大12.5%還元 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間100万円 |

| 電子マネー | QUICPay、Apple Pay、楽天Edy、Suica、ICOCA

|

| 発行スピード | 最短翌営業日 |

- 携帯電話やインターネットの料金をカードで支払いたい方

- ポイントの交換手続きが面倒な方

- 可愛いデザインのクレジットカードを持ちたい方

三菱UFJカード VIASOカードは、携帯電話やインターネット料金をカードで支払いたい方におすすめのクレジットカードです。

通常の還元率は0.5%と一般的ですが、次の携帯電話・インターネット料金は還元率が2倍になります。

| 携帯電話 | NTTドコモ au ソフトバンク ワイモバイル |

|---|---|

| インターネットプロバイダー | Yahoo! BB OCN au one net BIGLOBE ODN So-net |

なお、ETC使用分も還元率2倍のため、有料道路をよく利用する方にもおすすめです。

注意点として、三菱UFJカード VIASOカードのETCカードは、発行手数料が1,100円(税込)かかります。

しかし、ETCカードの年会費はかからないため、維持コストを気にする必要はありません。

三菱UFJカード VIASOカードは、カード使用で貯まったポイントが蓄積され、1年後に自動でキャッシュバックされます。

キャッシュバック分はカードの引き落とし口座に入金されるため、カード利用金額に充当できて非常に便利です。

ポイントの使い道を考えることや交換手続きが面倒な方には、三菱UFJカード VIASOカードをおすすめします。

ただし、1年間で合計1,000ポイント以上蓄積されていないと、キャッシュバックされない点に注意が必要です。

1年間で1,000ポイント貯まらなかった場合、蓄積ポイントは自動的に消滅します。

しかし、携帯電話・インターネット料金をカードで支払えば、条件達成はさほど難しくありません。

仮にそれぞれの料金が5,000円だった場合、携帯電話・インターネット料金だけで年間1,200ポイント貯まります。

通販サイトでよく買い物をする方は「POINT名人.com」も活用しましょう。

POINT名人.comを経由してカード決済を使用すると、最大12.5%のポイント還元を受けられるため、より効率よくポイントを貯められます。

三菱UFJニコス VIASOカードを選択した場合は、可愛いキャラクターデザインのカードを作れる点も特徴です。

引用:キャラクターデザインのかわいいクレジットカード一覧|クレジットカードなら三菱UFJニコス

- スヌーピー

- ムーミン

- シナモロール

- クロミ

- マイメロディ

- ぐでたま

- コジコジ

- ラブライブ!

- ファイナルファンタジーXIV

- ルパン三世

- 東京リベンジャーズ

ほかにもさまざまなデザインのカードが用意されており、オリジナルステッカーやポストカードがもらえるものもあります。

好きな作品のカードがある方は、ぜひ申し込みを検討してみてください。

三菱UFJカード VIASOカードのメリット・デメリット

セゾンパール・アメリカン・エキスプレス・カード|QUICPay利用でポイント2倍

引用:【公式】セゾンパール・アメリカン・エキスプレス®・カード【年会費無料】 |クレジットカードはセゾンカード

| 年会費(税込) | 1,100円(※1)

|

|---|---|

| 国際ブランド | American Express

|

| ポイント還元率 | 0.5%~2.0%

|

| 貯まるポイント・マイル | 永久不滅ポイント

|

| 特典・サービス | QUICPay使用分は還元率2.0% 海外でのカード使用分は還元率2倍 セゾンポイントモール経由でのカード使用は還元率最大30倍 アメリカン・エキスプレス・コネクト カレコ・カーシェアリングクラブ優待 tabiデスクで最大8%OFF 国際線手荷物宅配サービス優待 コートお預かりサービス優待 ハーツレンタカー5〜20%OFF 海外用Wi-Fi・携帯電話レンタルサービス優待 国内用モバイルWi-Fiレンタル「Wi-Ho!Biz」優待 日本全国のリゾート施設を予約できる「休暇村」で10%OFF 三井のカーシェアーズ優待 フラワーギフトサービスSakaseru優待 イープラスでの先行予約、優待割引 「24/7Workout」の入会金無料 エステサロン「エルセーヌ」割引優待 整体・リフレクソロジー「リフレーヌ」割引優待 時間外救急サービス「ファストドクター」の交通費無料 宿泊・グルメ・レジャー&エンタメを特別価格で楽しめるトク買(※2) |

| 付帯保険 | オンライン・プロテクション |

| 電子マネー | QUICPay、Apple Pay、Google Pay、iD、Suica、PASMO |

| 発行スピード | 最短5分 |

(※1)初年度は無料、前年に1円以上のカード利用で翌年度も無料

(※2)入会月無料、翌月以降は月額330円(税込)

- QUICPayをよく使用する方

- 自身のペースでポイントを貯めたい方

- American Expressブランドのカードを持ちたい方

セゾンパール・アメリカン・エキスプレス・カードは、QUICPayをよく使用する方向けのクレジットカードです。

通常のポイント還元率は0.5%と一般的ですが、QUICPay使用分はいつでも2.0%還元になります。

引用:【公式】セゾンパール・アメリカン・エキスプレス®・カード【年会費無料】 |クレジットカードはセゾンカード

ただし、年間合計30万円(税込)までの使用分がポイント還元の対象です。

QUICPayが使用できる店舗は非常に多いため、幅広い店舗でお得になるクレジットカードをお探しの方におすすめします。

セゾンポイントモール経由でのカード使用で、ポイント還元率が最大30倍になる点も、セゾンパール・アメリカン・エキスプレス・カードの強みです。

約400の有名ショップが対象のため、ネット通販でよく買い物をする方はぜひ活用してみてください。

カード使用で貯まるポイントに有効期限はなく、自身のペースで貯められる点も魅力です。

ポイントの有効期限を気にしたくない方でも、ストレスなくカードを使用できます。

セゾンパール・アメリカン・エキスプレス・カードは、American Expressブランドのカードを年会費無料で持ちたい方にもおすすめです。

年会費は初年度無料、2年目以降は1,100円(税込)かかりますが、年に1円以上カードを使用すれば翌年度も無料になります。

カードの使用さえ忘れなければ年会費がかからないため、ぜひ検討してみてください。

セゾンパール・アメリカン・エキスプレス・カードでは、American Expressの優待特典である「アメリカン・エキスプレス・コネクト」を利用できます。

2024年3月現在の優待サービスを、次にまとめました。

- エクスペディア:国内外人気ホテル8%OFF、国内外ツアー料金3,750円OFF

- golfscape:50か国の有名ゴルフ場予約で最大15%OFF

- VAIO公式オンラインストア:1万円キャッシュバック

- ラルフローレン公式オンラインストア:5,000円キャッシュバック

- トムブラウン青山店:10%キャッシュバック

- アイリスオーヤマ公式オンラインストア:5%キャッシュバック

- サンドラッグ:30%キャッシュバック

- モンベル公式オンラインショップ:30%キャッシュバック

- 大庄グループ:30%キャッシュバック

割引優待の内容は定期更新されており、セゾン・アメックス限定の特典もあります。

American Expressのプロパーカードと比較すると優待特典は少ないものの、非常にお得な特典が多いため、ぜひご活用ください。

セゾンパール・アメリカン・エキスプレス・カードはデジタルカードに対応しており、申し込み後最短5分でカード番号を確認可能です。

すぐにスマホ決済やネット通販でカードを使用したい方でも、納得して申し込めます。

注意点として、デジタルカードで申し込んだ場合は家族カードを追加できません。

あとで家族カードを作る予定がある方は、通常カードに申し込みましょう。

セゾンパール・アメリカン・エキスプレス・カードのメリット・デメリット

ソラチカカード(ANA To Me CARD PASMO JCB)|3種のポイントが貯まる陸マイラー向けカード

引用:ソラチカ一般カード | Tokyo Metro To Me CARD

| 年会費(税込) | 2,200円(※)

|

|---|---|

| 国際ブランド | JCB |

| ポイント還元率 | 0.5%~1.0% |

| 貯まるポイント・マイル | ANAマイル、Oki Dokiポイント、メトロポイント

|

| 特典・サービス | ANAカードマイルプラス To Me CARD提携先での割引優待・特典 通常入会ボーナス1,000マイル 搭乗ごとのボーナスマイル×10% カード継続ボーナス1,000マイル PASMOオートチャージサービス 割引運賃「ビジネスきっぷ」 ANA国内線・国際線機内販売で10%OFF 空港内店舗「ANA FESTA」で5%OFF ANAグループ空港内免税店で5%OFF IHG・ANA・ホテルズグループジャパンでベストフレキシブル料金の5%OFF ANA国内ツアー、ANA海外ツアーのツアー商品5%OFF ショッピングサイト「ANAショッピング A-style」で5%OFF |

| 付帯保険 | 海外旅行傷害保険:最高1,000万円(自動付帯) 国内航空傷害保険:最高1,000万円 海外ショッピング保険:年間100万円 |

| 電子マネー | Apple Pay、Google Pay、QUICPay、PASMO、PiTaPa、nanaco

|

| 発行スピード | 2~3週間ほど |

(※)初年度は無料

- 日々のカード利用でANAマイルを貯めたい方

- 東京メトロによく乗る方

- ANAの機内販売や免税店で割引を受けたい方

ソラチカカード(ANA To Me CARD PASMO JCB)は、日々のカード使用でANAマイルを貯めたい方向けのクレジットカードです。

ANAマイル・Oki Dokiポイント・メトロポイントの3種類が貯まり、貯まったポイントはマイルに交換できます。

Oki Dokiポイントをマイルに交換する際は、1ポイント=5マイルコースか10マイルコースを選択可能です。

ただし、10マイルコースを選択した場合、マイル移行手数料が年間5,500円(税込)かかります。

メトロポイントをマイルに交換する場合のレートは、100ポイント=90マイルです。

交換レートが低く感じるかもしれませんが、東京メトロによく乗る方は簡単にポイントを貯められるため、さほど気にならないでしょう。

- 東京メトロでの定期券購入

- To Me CARDの提携先でのカード使用

- 「メトロポイントPlus」登録済みのPASMOによる東京メトロ乗車

- メトロポイントPlus加盟店での電子マネー使用

メトロポイントを貯めたい方は、メトロポイントPlusへの登録を忘れないよう注意しましょう。

東京メトロ乗車で貯まるメトロポイント数は、次のとおりです。

| 平日 | 5ポイント

|

|---|---|

| 土日・祝日・休日・年末年始(12/30~31、1/2~3)

| 15ポイント |

ソラチカカード(ANA To Me CARD PASMO JCB)は、PASMOのオートチャージに対応しています。

PASMO残高が2,000円以下になった際に改札機でカードをタッチすると、自動的に3,000円チャージされるため、非常に便利です。

なお、オートチャージの条件・金額は、1,000円から1万円までの範囲であれば1,000円単位で変更できます。

ソラチカカード(ANA To Me CARD PASMO JCB)は、ANAの機内販売や免税店で割引を受けたい方にもおすすめです。

通常のANAカードと同様の優待サービスが付いているため、次の店舗・サービスをお得に利用できます。

- ANA国内線・国際線機内販売:10%OFF

- 空港内店舗「ANA FESTA」:5%OFF

- ANAグループ空港内免税店:5%OFF

- IHG・ANA・ホテルズグループジャパン宿:ベストフレキシブル料金の5%OFF

- ANA国内ツアー、ANA海外ツアー:ツアー商品5%OFF

- ショッピングサイト「ANAショッピング A-style」:5%OFF

次のボーナスマイルも用意されており、カードを所有するだけで毎年マイルがもらえます。

- 通常入会ボーナス1,000マイル

- 搭乗ごとのボーナスマイル×10%

- カード継続ボーナス1,000マイル

より効率よくマイルを貯めたい方は、ANAカードマイルプラス提携店を積極的に利用しましょう。

対象店舗の一例は次のとおりで、100円につき1マイルまたは200円につき1マイルが貯まります。

- スターバックス

- マツモトキヨシ

- ココカラファイン

- ヤマダデンキ LABI

- apollostation・出光・シェル

- 大丸・松坂屋

- 高島屋

日々の生活でANAマイルを貯めたい方や、ANAグループをお得に利用したい方は、ぜひ検討してみてください。

ソラチカカード(ANA To Me CARD PASMO JCB)のメリット・デメリット

セゾンカードインターナショナル|ETCカードの即日発行にも対応

引用:【公式】セゾンカードインターナショナル | クレジットカードはセゾンカード

| 年会費(税込) | 無料 |

|---|---|

| 国際ブランド | VISA、Mastercard、JCB

|

| ポイント還元率 | 0.5%

|

| 貯まるポイント・マイル | 永久不滅ポイント |

| 特典・サービス

| セゾンポイントモール経由でのカード使用はポイント還元率最大30倍 エクスプレス予約サービス(プラスEX会員) apollostation・出光・シェルではPontaポイントも貯まる 全国の店舗・サービスでの割引優待 セゾンサンクスオファーでのプレゼント応募 Abemaプレミアム利用料3か月間無料 オリックスレンタカー割引優待 ハーツレンタカーが5~20%OFF 三井のカーシェアーズ割引優待 tabiデスクで最大8%OFF カードをポケパル払いに登録すると、パルコでPARCOポイントが貯まる イープラスでの先行予約、優待割引 Super Value Plusで月額300円~の保険に入れる 宿泊・グルメ・レジャー&エンタメを特別価格で楽しめるトク買(※) |

| 付帯保険

| オンライン・プロテクション |

| 電子マネー

| QUICPay、Apple Pay、Google Pay、iD、Suica、PASMO

|

| 発行スピード

| 最短即日

|

(※)入会月無料、翌月以降は月額330円(税込)

- クレジットカードの現物が今すぐ必要な方

- ETCカードを即日発行したい方

- 年会費無料で優待サービスが豊富なカードがよい方

セゾンカードインターナショナルは、クレジットカードの現物が今すぐ必要な方に最適です。

WEB申し込みの際、店頭受け取りを選択すれば審査完了次第カードを受け取れます。

即日発行に対応しているセゾンカウンターは、次のとおりです。

| 都道府県 | 店舗 |

|---|---|

| 岩手県 | パルクアベニューカワトク カードカウンター(10:00~18:00)

|

| 埼玉県 | コクーンシティ(10:00~21:00) |

| 東京都 | 東京ミッドタウンカードカウンター (11:00~20:00) |

| 福岡県 | アミュプラザ小倉(10:00~20:00) アミュプラザ博多(10:00~20:00) |

| 長崎県

| アミュプラザ長崎(10:00~20:00)

|

| 熊本県 | アミュプラザくまもと(10:00~20:00)

|

| 大分県 | 宮崎山形屋ヤマカタヤカードカウンター(10:00~19:00) アミュプラザみやざき(11:00~19:00) |

| 宮崎県 | アミュプラザ鹿児島(10:00~20:00) |

| 鹿児島県 | 山形屋(鹿児島)ヤマカタヤカードカウンター(10:00~19:00) |

| 沖縄県 | リウボウ久茂地(10:00~20:00)

|

店頭でカードを受け取る際は、受付番号と本人確認書類、キャッシュカードまたは通帳と金融機関のお届け印を持参しましょう。

上記店舗は、ETCカードの即日発行にも対応しています。

ETCカードを即日発行できるクレジットカードは少ないため、すぐにETCを使用したい方にもセゾンカードインターナショナルは最適です。

セゾンカードインターナショナルとETCカードを同時に即日発行したい方は、WEB申し込みの際にETCカードは「申し込まない」を選択しましょう。

セゾンカウンターでETCカードの申し込み手続きをおこなわないと、ETCカードの即日発行ができません。

セゾンカードインターナショナルは、維持コストなしで優待サービスが豊富なカードを希望する方にもおすすめです。

宿泊予約やレンタカーで割引を受けられるほか、全国の優待店で割引を受けられます。

セゾンカードインターナショナルの優待店の一例を次に挙げました。

| ジャンル | 店舗 |

|---|---|

| レジャー | カラオケ館:カラオケルーム/テレワークルーム料金最大30%OFF ジャンカラ:ルーム料金20%OFF 富士急ハイランド:フリーパス割引 |

| グルメ | 魚民:会計より10%OFF 笑笑:会計より10%OFF Cake.jp:全品5%OFF PIZZA-LA:デリバリーピザ最大500円OFFなど nosh~ナッシュ~:初回3,000円OFF 八天堂オンラインショップ:500円OFFクーポン |

| トラベル | 国際線手荷物一時預かりサービス:通常料金より15%OFF 手荷物宅配:通常料金より300円OFF 西表島/石垣島/宮古島 ADVENTURE PiPi:アクティビティ10%OFF 星野リゾート リゾナーレトマム:宿泊料金最大30%OFF 三井ガーデンホテル六本木プレミア:一般販売価格から5%OFF |

| ショッピング | SHEIN:最大20%OFFクーポン JINSオンラインショップ:20%OFF OWNDAYS:メガネ、サングラス2,000円OFF une nana cool:クーポン提示で全商品20%OFF はるやま: 購入金額より10%OFF ビックカメラ:クーポン提示で2%ポイントアップ ブックオフの宅配買取サービス:書籍の通常買取価格より20%UP、ブックオフお買物券300円分プレゼント |

ほかにも多くの店舗で割引優待を受けられるため、ぜひ活用してみてください。

ネット通販でよく買い物をする方は、セゾンポイントモール経由でカード決済をすると、ポイント還元率が最大30倍になります。

レジャーやショッピングをお得に楽しみたい方は、持っておいて損はありません。

セゾンカードインターナショナルのメリット・デメリット

リクルートカード|いつでもポイント1.2%還元

引用:リクルートカード|クレジットカードなら三菱UFJニコス

| 年会費(税込) | 永年無料 |

|---|---|

| 国際ブランド

| VISA、Mastercard、JCB

|

| ポイント還元率

| 1.2%~4.2%

|

| 貯まるポイント・マイル

| リクルートポイント

|

| 特典・サービス

| ホットペッパービューティで予約・来店し、カードで支払うと3.2%ポイント還元 じゃらんnetで予約・宿泊し、カードで支払うと3.2%ポイント還元 ホットペッパーグルメのネット予約・来店で、予約人数×50ポイント還元 ポンパレモールでのカード決済はポイント還元率4.2%以上 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) 国内旅行傷害保険:最高1,000万円(利用付帯) ショッピング保険:年間200万円 |

| 電子マネー

| QUICPay、Apple Pay、Google Pay、楽天Edy、モバイルSuica、SMART ICOCA、nanaco |

| 発行スピード

| JCB:最短5分(※) VISA、Mastercard:1週間ほど |

(※)JCBモバ即入会の場合。カードの現物は1週間ほどで郵送

- リクルートサービスをよく使う方

- 通常のポイント還元率が高いカードがよい方

- 保険が充実したカードがよい方

リクルートカードは、リクルートサービスをよく使う方向けのクレジットカードです。

次のリクルートサービスの利用では、ポイント還元率がアップします。

- ホットペッパービューティ:予約・来店し、カードで支払うと3.2%還元

- じゃらんnet:予約・宿泊し、カードで支払うと3.2%還元

- ホットペッパーグルメ:ネット予約・来店で、予約人数×50ポイント還元

- ポンパレモール:カード決済で還元率4.2%以上

引用:リクルートのクレジットカード Recruit Card

じゃらんnetには10%還元のプランも用意されており、カードで支払った場合の還元率はなんと最大11.2%です。

これまで他サイトでネット通販をしていた方は、ポンパレモールでも買い物をしてみましょう。

食品・お取り寄せ・ファッション・家電・本・ゲームなど、さまざまなジャンルの商品が揃っているうえに、最大20%還元の商品もあり非常にお得です。

リクルートカードでは、公共料金の支払いや対象電子マネーのチャージでも1.2%還元(※)を受けられます。

(※)一部ポイント還元対象外になる公共料金あり。電子マネーチャージのポイント還元は合算で月間3万円まで。JCBブランドでの電子マネーチャージは0.75%還元

公共料金の支払いや電子マネーチャージは、ポイント加算対象外のカードも多いため、日々のカード使用をお得にしたい方にはリクルートカードが最適です。 カード使用で貯まったポイントは、リクルートサービスでの使用またはPontaポイント・dポイントと交換できます。 ポイント交換は等価レートでおこなえるため、Pontaポイント・dポイントを貯めている方にも適したカードです。 保険の充実度を重視する方にも、リクルートカードは適しています。

- 海外旅行傷害保険:最高2,000万円(利用付帯)

- 国内旅行傷害保険:最高1,000万円(利用付帯)

- ショッピング保険:年間200万円

維持コストなしでここまで保険が充実しているカードは少ないため、旅行をする機会が多い方は持っておいて損はありません。

リクルートカードのメリット・デメリット

(※)JCBブランドは還元率0.75%。JCBはnanaco・モバイルSuica、VISA・Mastercardはnanaco・楽天Edy・モバイルSuica・SMART ICOCAが対象

「ビュー・スイカ」カード|通勤・通学する方向け

引用:通勤通学に便利な1枚!Suica付きクレジットカードの定番「ビュー・スイカ」カード

| 年会費(税込) | 524円

|

|---|---|

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率 | 0.5%~5.0%

|

| 貯まるポイント・マイル

| JRE POINT |

| 特典・サービス | モバイルSuicaへのチャージで1.5%還元 モバイルSuica定期券の購入で5.0%還元 モバイルSuicaグリーン券の購入で5.0%還元 えきねっとの新幹線eチケットでのチケットレス乗車で5.0%還元 「JRE MALL」「JRE MALLふるさと納税」で最大3.5%還元 JRE POINT加盟店でのカード提示で1.0%還元 年間のカード利用金額に応じてボーナスポイントあり JR東日本グループのホテル・レンタカー・バスなどでの優待割引 |

| 付帯保険 | 国内旅行傷害保険:最高1,000万円(利用付帯) 海外旅行傷害保険:最高500万円(利用付帯) |

| 電子マネー | QUICPay、Apple Pay、Suica、楽天ペイ |

| 発行スピード | 最短7日 |

- 通勤・通学でSuicaを使う方

- 新幹線によく乗る方

- メインカードに「ビュー・スイカ」カードを検討している方

Suica定期券としても使用できるうえにオートチャージにも対応しており、Suicaを頻繁に使う方にとっては非常に便利です。

通常のポイント還元率は0.5%ですが、モバイルSuicaへのチャージ分は1.5%還元になります。

さらに嬉しい点が、モバイルSuica定期券・モバイルSuicaグリーン券の購入は5.0%還元になることです。

年会費は524円(税込)かかりますが、Suicaを日常的に使用する方であれば、年会費分のポイントは簡単に貯まるでしょう。

「ビュー・スイカ」カードは、新幹線によく乗る方にもおすすめです。

えきねっとで新幹線eチケットをカード決済し、チケットレス乗車すると5.0%還元を受けられます。

新幹線eチケットは、東北・北海道、上越、北陸、⼭形、秋⽥の各新幹線に乗車可能です。

上記の地域に行く際に新幹線を使用する方は、ぜひ活用してみてください。

年間の利用金額に応じてボーナスポイントがもらえる点も「ビュー・スイカ」カードの魅力です。

利用金額ごとのボーナスポイントを次にまとめました。

| 年間利用金額

| ボーナスポイント

|

|---|---|

| 30万円

| 250ポイント

|

| 70万円

| 1,250ポイント

|

| 100万円

| 2,750ポイント |

| 150万円

| 5,250ポイント |

年間利用金額にカウントされる支払いは、公共料金・携帯電話料金・食事や買い物などのカード決済です。

Suicaへのチャージや定期券・きっぷなどの購入は対象外のため、ご注意ください。

しかし、メインカードに「ビュー・スイカ」カードを検討している方にとっては、お得度の高いカードだと言えます。

年間70万円以上からボーナスポイントが大幅に増えるため、月に6万円以上カードを使用する方にはとくにおすすめです。

「ビュー・スイカ」カードのメリット・デメリット

dカード|dカードポイントモール経由の通販でポイント最大10.5倍以上

| 年会費(税込)

| 永年無料 |

|---|---|

| 国際ブランド

| VISA、Mastercard

|

| ポイント還元率

| 1.0%~10.5% |

| 貯まるポイント・マイル

| dポイント |

| 特典・サービス

| dカードポイントモール経由のネット通販で還元率最大10.5倍 dカード特約店、dポイント加盟店でのポイントアップや割引 dカードトラベルデスク 海外緊急サービス 海外レンタカー割引優待 |

| 付帯保険

| 海外旅行傷害保険:最高2,000万円(利用付帯)(※1) 国内旅行傷害保険:最高1,000万円(利用付帯)(※1) ショッピング保険:年間100万円 dカードケータイ補償:最大1万円(※2) |

| 電子マネー | iD、Apple Pay、Google Pay |

| 発行スピード

| 最短5分(※3) |

(※1)29歳以下の方のみ

(※2)ドコモケータイをdカードで購入した場合に適用、補償期間は購入から1年以内

(※3)iDのみ可能、カードの現物の発行には1~3週間ほどかかる場合あり

- ドコモユーザーの方

- 実店舗でもネット通販でもお得なカードが欲しい方

- 29歳以下で保険が充実したカードが欲しい方

dカードは、ドコモユーザー向けのクレジットカードです。

最大1万円のdカードケータイ補償が付いており、紛失・盗難または修理不能(水濡れ・全損)の際に、最大1万円の補償(※)を受けられます。

(※)dカードで購入したドコモケータイが対象。補償期間は購入から1年以内

通常のポイント還元率は1.0%ですが、dカード特約店では追加でポイントがもらえる点も魅力です。

- Starbucks eGift:100円ごとに7.0%還元

- スターバックスカード:100円ごとに4.0%還元

- オリックスレンタカー:100円ごとに4.0%還元

- マツモトキヨシ:100円ごとに3.0%還元

- ビッグエコー:100円ごとに3.0%還元

- SOLATO:100円ごとに2.0%還元

- JAL:100円ごとに2.0%還元

- ノジマ:100円ごとに1.0%還元+3.0%割引

- ふるさとチョイス:200円ごとに1.5%還元

dカードポイントモール経由でネット通販を利用すると、還元率が最大10.5倍以上にもなる特典もあり、実店舗・ネット通販のいずれもお得なカードです。

dカードポイントモールには300ショップ以上登録されているため、ネット通販が好きな方はぜひ活用してみてください。

29歳以下で保険が充実したカードを希望する方にも、dカードはおすすめです。

30歳以上の方はショッピング保険のみですが、29歳以下の方は最高2,000万円の海外・国内旅行傷害保険(利用付帯)も付いています。

維持コストなしで保険が充実しているクレジットカードは少ないため、29歳以下の方はぜひ検討してみてください。

dカードのメリット・デメリット

au PAYカード|au Pay マーケット経由の通販でポイント最大7.0%還元

引用:au PAY カード

| 年会費(税込) | 1,375円(※) |

|---|---|

| 国際ブランド | VISA、Mastercard |

| ポイント還元率 | 1.0%~7.0%

|

| 貯まるポイント・マイル | Pontaポイント |

| 特典・サービス

| au PAY ポイントアップ店で還元率アップ au PAYマーケットで最大7.0%還元 au携帯電話料金の支払いで1.0%還元 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間100万円 |

| 電子マネー | QUICPay、Apple Pay

|

| 発行スピード | 1~2週間ほど |

(※)au携帯電話・auひかり・auひかり ちゅら・UQ mobile・povo1.0・povo2.0の契約がある方、または年1回のカード使用で無料

- auユーザーの方

- Pontaポイントを貯めている方

- 公共料金をカードで支払いたい方

au PAYカードは、auユーザーは条件なしで年会費無料(※)のクレジットカードです。

(※)au携帯電話・auひかり・auひかり ちゅら・UQ mobile・povo1.0・povo2.0の契約がない方は、年1回のカード使用で無料

au PAYカードでau携帯電話料金を支払うと、利用料金の1.0%が還元されます。

なお、au PAYゴールドカードなら最大10%還元のうえに、次の還元率アップ特典もあり非常にお得です。

- au携帯電話料金の支払いで最大10%還元

- au PAY残高チャージ+コード支払いで1.5%還元

- auでんき・都市ガスfor auの支払いで、利用額の合計最大3.0%を還元

- au PAYマーケットで最大9.0%還元

ゴールドカードは年会費が11,000円(税込)かかりますが、上記の特典以外に優待サービス・保険も充実しています。

auヘビーユーザーの方は、ゴールドカードを検討してみてもよいでしょう。

au PAYマーケットでは最大7.0%還元になる点も、au PAYカードの魅力です。

グルメ・食品・家電・ファッションなどの商品購入だけでなく、ふるさと納税もできるため、お得に節税したい方もぜひ活用してみてください。

貯まったPontaポイントの使い道は次のとおりで、auユーザーにとっては非常に使い勝手のよいカードです。

- カード請求額に充当

- Ponta提携社で使用

- au PAY残高にチャージ

- au PAYマーケットで使用

- auかんたん決済でのデジタルコンテンツ購入

- au携帯電話の機種変更や修理、オプション品の購入

もともとPontaポイントを貯めていた方にも、au PAYカードは適しています。

Pontaポイントが貯まる店舗でPontaカードを提示し、au PAYカードを使用すると、ポイントの2重取りが可能です。

au PAYカードは、公共料金の支払いでも1.0%還元されます。

公共料金の支払いでポイントをザクザクと貯めたい方も、ぜひau PAYカードを検討してみてください。

au PAYカードのメリット・デメリット

Amazon Prime Mastercard|アマプラ会員限定の高還元カード

引用:Amazon Mastercard (アマゾン マスターカード)

| 年会費(税込) | 永年無料 |

|---|---|

| 国際ブランド | Mastercard

|

| ポイント還元率 | 1.0%~2.0%

|

| 貯まるポイント・マイル | Amazonポイント

|

| 特典・サービス | Amazonでの還元率はいつでも2.0% セブン-イレブン、ローソン、ファミリーマートで1.5%還元 Amazonでのカード使用は3回払いの分割手数料無料(※1) |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間200万円 |

| 電子マネー | Apple Pay、Google Pay、iD

|

| 発行スピード | 最短5分(※2)

|

(※1)ポイント還元なし、ポイントアップキャンペーンも対象外

(※2)仮カードの発行。9:00~19:00に申し込みが完了しており、引き落とし口座をWEBで手続き完了できる方が対象

- Amazonプライム会員の方

- Amazonでよく買い物をする方

- コンビニによく行く方

Amazon Prime Mastercardは、Amazonプライム会員の方のみ申し込めるクレジットカードです。

通常の還元率も1.0%と高いですが、Amazonでのカード使用はいつでも2.0%還元になります。

さらには、Amazonでのカード使用に限り3回払いの分割手数料が無料になるため、ひと月あたりの支払い額を抑えたいときに便利です。

ただし、Amazonで3回払いを使用した場合、ポイント還元はありません。

ポイントアップキャンペーンも対象外になるため、お財布事情が厳しいときにのみ活用しましょう。

Amazon Prime Mastercardは仮カードの即時発行にも対応しており、申し込み後最短5分でAmazonでのカード決済が可能です。

即時発行を希望する方は、引き落とし口座の手続きをWEBで完了させ、9:00〜19:00の間に申し込みを済ませましょう。

セブン-イレブン・ローソン・ファミリーマートでは1.5%還元になる点も、Amazon Prime Mastercardの魅力です。

コンビニで還元率が上がるカードはほかにもありますが、ファミリーマートは対象外のケースが多い傾向にあります。

ファミリーマートでよく買い物をする方には、とくにAmazon Prime Mastercardがおすすめです。

Amazon Prime Mastercardのメリット・デメリット

(※)ポイント還元なし、ポイントアップキャンペーンも対象外

ビックカメラSuicaカード|対象の家電量販店で最大11.5%還元

| 年会費(税込) | 524円(※1) |

|---|---|

| 国際ブランド | VISA、JCB

|

| ポイント還元率 | 1.0%~11.5%

|

| 貯まるポイント・マイル | ビックポイント、JRE POINT

|

| 特典・サービス | ビックカメラで最大11.5%還元 モバイルSuicaへのチャージで1.5%還元 モバイルSuica定期券・グリーン券の購入で5.0%還元 えきねっとの新幹線eチケットでのチケットレス乗車で5.0%還元 「JRE MALL」「JRE MALLふるさと納税」で最大3.5%還元 JRE POINT加盟店でのカード提示で1.0%還元 不正利用された場合は、ビックポイントを年間最大10万ポイントまで保証 JR東日本グループのホテル・レンタカー・バスなどでの優待割引 |

| 付帯保険 | 国内旅行傷害保険:最高1,000万円(利用付帯) 海外旅行傷害保険:最高500万円(利用付帯) |

| 電子マネー | Apple Pay、QUICPay、Suica

|

| 発行スピード | 最短即日(※2)

|

(※1)初年度は無料、年1回のカード利用で翌年度も無料

(※2)仮カードでの発行。仮カードはSuica機能なし

- ビックカメラでよく買い物をする方

- 維持コストなしでビューカードを持ちたい方

- 申し込み後すぐにビックカメラでカードを使用したい方

ビックカメラSuicaカードは、ビックカメラでよく買い物をする方向けのクレジットカードです。

基本的な機能は「ビュー・スイカ」カードと同じですが、ビックポイントとJRE POINTの2種類が貯まります。

ビックカメラSuicaカードの魅力は、ビックカメラで最大11.5%還元を受けられる点です。

カードからSuicaにチャージするとJRE POINT1.5%還元、チャージしたSuicaでビックカメラで買い物をするとビックポイント10%還元を受けられます。

通常のカード使用では、ビックポイントとJRE POINTが0.5%ずつ還元されるため、合計すると基本還元率は1.0%です。

ビックポイント・JRE POINTはSuicaへのチャージが可能なうえに、JRE POINTはビックポイントへの交換が可能で、便利にポイントを使用できます。

ビックカメラSuicaカードの年会費は初年度無料で、年1回のカード使用で翌年度も無料です。

「ビュー・スイカ」カードの年会費が気になる方には、ビックカメラSuicaカードを推奨します。

ただし、ビックカメラSuicaカードにはSuica定期券の機能は付けられません。

ビックカメラSuicaカードは、ビックカメラ店頭での申し込みであれば、仮カードの即日発行が可能です。

- 池袋本店

- 池袋カメラ・パソコン館

- 池袋西口店

- 有楽町店

- 日本橋三越

- 赤坂見附駅店

- 新宿西口店

- 新宿東口店

- 渋谷東口店

- 渋谷ハチ公口店

- AKIBA

- 京王調布店

- 立川店

- JR八王子駅店

- ラゾーナ川崎店

- 横浜西口店

- 新横浜店

- 藤沢店

- イトーヨーカドーたまプラーザ店

- 大宮西口そごう店

- 所沢駅店

- 柏店

- 船橋駅FACE店

- 千葉駅前店

- 高崎東口店

- 水戸駅店

- 札幌店

- 新潟店

- 名古屋駅西店

- 名古屋JRゲートタワー店

仮カードにSuica機能は付いていませんが、すぐにビックカメラで買い物をしたい方は即日発行可能な店舗で申し込みましょう。

ビックカメラSuicaカードのメリット・デメリット

apollostation card|お得にガソリンが購入できる

引用:apollostation card - カードをつくる - 出光カード

| 年会費(税込) | 永年無料 |

|---|---|

| 国際ブランド | VISA、Mastercard、JCB、American Express

|

| ポイント還元率 | 0.5% |

| 貯まるポイント・マイル | プラスポイント

|

| 特典・サービス | 出光興産系列SSでガソリン・軽油2円/ℓ引き、灯油1円/ℓ引き 入会後1か月間はガソリン・軽油5円/ℓ引き、灯油3円/ℓ引き 年会費550円(税込)の「ねびきプラスサービス」に申し込むとガソリン・軽油最大10円/ℓ引き ウェブ明細にすると毎年4/11~5/10のガソリン・軽油が3円/ℓ引き、毎月10ポイント付与 年会費825円(税込)で出光ロードサービスに入会可能 三井アウトレットパークのスペシャルクーポンプレゼント セゾンカード優待ショップでの優待特典 海外WiFiレンタル20%OFFF ハーツレンタカー5~20%OFF オリックスレンタカー5%OFF |

| 付帯保険 | -

|

| 電子マネー | QUICPay、Apple Pay、Google Pay

|

| 発行スピード | 最短3営業日

|

- 出光興産系列のガソリンスタンドによく行く方

- 利用明細書はWEBで構わない方

- ロードサービスへの入会を検討している方

apollostation cardは、出光興産系列(apollostation・出光SS・シェルSS)のガソリンスタンドによく行く方向けのカードです。

出光興産系列でのガソリン・軽油・灯油購入分はポイント還元されませんが、毎回割引を受けられます。

- ガソリン・軽油2円/ℓ引き、灯油1円/ℓ引き

- 入会後1か月間はガソリン・軽油5円/ℓ引き、灯油3円/ℓ引き

ただし、いずれも月間300ℓまでが値引き対象のため、ご注意ください。

毎月のカードショッピングが多い方は、年会費550円(税込)の「ねびきプラスサービス」に申し込むこともひとつの手です。

月間3万円(税込)以上カードショッピングをすると、1万円ごとにガソリン・軽油代の値引き単価が1円/ℓずつ増えます。

選択可能なコースは、次の2つです。

| コース | 最大値引き額

| 特徴

|

|---|---|---|

| ねびきプラス100

| 8円/ℓ引き

| カードショッピング分のポイントが貯まる 月間合計100ℓまで割引の対象 |

| ねびきプラス150 | 10円/ℓ引き

| カードショッピング分のポイントは貯まらない 月間合計150ℓまで割引の対象 |

apollostation cardは、利用明細書はWEBで構わない方にも適したクレジットカードです。

ウェブ明細にすると毎年4/11〜5/10のガソリン・軽油が3円/ℓ引き(※)のうえに、毎月10ポイント付与されます。

(※)ガソリン・軽油合計100ℓまで

apollostation cardを作ると、出光ロードサービスに年会費825円(税込)で入会可能です。

出光ロードサービスに入会すると、次のサービスを無料で受けられます。

| 項目

| 内容 |

|---|---|

| 現場路上サービス(※)

| バッテリーあがり ガス欠 キー閉じ込み スペアタイヤ交換 落輪引き上げ その他軽作業 |

| レッカーサービス | 自力走行不能の場合、レッカーのけん引10kmまで無料

|

(※)30分以内で対処可能な応急処置

24時間365日いつでも対応してくれるため、万が一に備えたい方にはおすすめのサービスです。

apollostation cardのメリット・デメリット

Tカード Prime|毎週日曜日はポイント還元率1.5倍

| 年会費(税込) | 1,375円(※1)

|

|---|---|

| 国際ブランド | Mastercard

|

| ポイント還元率 | 1.0%~2.0%

|

| 貯まるポイント・マイル | Tポイント

|

| 特典・サービス | 毎週日曜日は1.5%還元(※2) リボ払いの使用で2.0%還元 全国各地で優待割引を受けられるJ's コンシェル TSUTAYA レンタル登録・更新料無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) 国内旅行傷害保険:最高1,000万円(利用付帯) カード盗難保険 |

| 電子マネー | QUICPay、Apple Pay、Google Pay、Tマネー

|

| 発行スピード | 1~2週間ほど

|

(※1)初年度は無料、年1回以上のカード利用で翌年度も無料

(※2)リボ払いは対象外

- 店舗関係なく高還元のカードが欲しい方

- ファミリーマートによく行く方

- 全国各地で優待サービスを受けたい方

Tカード Primeは、店舗関係なく還元率の高いカードを希望する方におすすめです。

通常の還元率も1.0%と高いですが、毎週日曜日はどこでカードを使用しても1.5%還元になります。

店舗問わず1.5%還元になるカードは少ないため、ザクザクとポイントを貯めたい方は作っておいて損はありません。

なお、リボ払いで支払った場合はいつでも2.0%還元です。

年会費は初年度無料、2年目以降は1,375円(税込)ですが、年1回のカード使用で翌年度も無料になります。

さらに嬉しい点が、Tポイント提携先では追加でポイントが貯まることです。

- ファミリーマート

- TSUTAYA

- ウェルシア

- ENEOS

- 吉野家

- ガスト

- エディオン

ポイントを2重取りするためには、カード提示のうえでカード払いをする必要があります。

ほかにもさまざまな店舗がTポイント提携先のため、実店舗で効率よくポイントを貯めたい方にはおすすめです。

Tカード Primeを作ると、全国各地で割引優待を受けられるJ's コンシェルを利用できます。

- 全国約4万店以上の飲食店や宅配ピザで最大50%OFF

- 全国約1,000か所の遊園地・テーマパークで最大65%OFF

- 国内約2万軒のホテル・旅館で最大80%OFF

ほかにも、映画・カラオケ・美容室・ネイルサロン・スポーツクラブなど、さまざまな施設・店舗で割引を受けることが可能です。

ポイント還元率が高く割引優待も豊富なカードを希望する方は、ぜひ検討してみてください。

Tカード Primeのメリット・デメリット

(※)リボ払いは対象外

JAL普通カード|JALマイルを貯めたい方向け

| 年会費(税込) | 2,200円(※1)

|

|---|---|

| 国際ブランド | VISA、Mastercard、JCB、American Express

|

| ポイント還元率 | 0.5%~1.0%

|

| 貯まるポイント・マイル | JALマイル

|

| 特典・サービス | 入会搭乗ボーナス1,000マイル 毎年初回搭乗ボーナス1,000マイル 搭乗ボーナス:フライトマイルの10%プラス JALカード特約店では還元率2倍 年会費4,950円(税込)のショッピングマイル・プレミアム入会で還元率2倍 年会費2,200円(税込)のJALカード ツアープレミアム入会で区間マイルの100%マイルが貯まる JAL/JTA機内販売商品10%割引 国内空港店舗・空港免税店で割引 国内・海外パッケージツアー2~3%割引 当日の予約・変更ができ、割引運賃で利用できるJALカード割引 国内主要空港・ダニエル.K.イノウエ国際空港ラウンジサービス(※2) 世界8,000以上のホテル・レストランで10~70%OFF(※2) |

| 付帯保険 | 海外旅行傷害保険:最高1,000万円(自動付帯)(※3) 国内旅行傷害保険:最高1,000万円(自動付帯)(※3) ショッピング保険:年間100万円または年間200万円(※4) |

| 電子マネー | QUICPay(※5)、Apple Pay(※6)、Google Pay(※5)

|

| 発行スピード | 2~3週間ほど |

(※1)American Express以外は入会後1年間無料。American Expressは年会費6,600円

(※2)American Expressのみ

(※3)American Expressは最高3,000万円(自動付帯1,000万円、利用付帯2,000万円)

(※4)JCBは年間100万円の海外ショッピング保険、American Expressは年間200万円の国内・海外ショッピング保険

(※5)JCBのみ

(※6)American Expressは非対応

- 日々の買い物でJALマイルを貯めたい方

- イオンやファミリーマートによく行く方

- 利用付帯の旅行傷害保険が面倒な方

JAL普通カードは、日々のカード使用でJALマイルを貯めたい方向けのクレジットカードです。

還元率は0.5%と一般的ですが、メインカードとして使用していれば、普段の買い物や食事でマイルが貯まります。

JAL普通カードのよい点は、JALカード特約店では2倍のマイルが貯まり、還元率1.0%になることです。

- イオン

- ファミリーマート

- ENEOS

- スターバックス(オンライン入金)

- ウエルシア

- マツモトキヨシ

- 大丸

- タイムズカーレンタル

- トヨタレンタカー

- オリックスレンタカー

- 紀伊国屋書店

イオンやファミリーマートなど身近な店舗が対象のため、マイルを貯めやすいカードだと言えます。

より効率よくマイルを貯めたい方は、年会費4,950円(税込)のショッピングマイル・プレミアムへの入会がおすすめです。

ショッピングマイル・プレミアムに入会すると、通常の還元率が1.0%、JALカード特約店では還元率2.0%になります。

特約店でよく買い物をする方や、日々のカード使用をJAL普通カードにまとめる方であれば、お得に感じられるでしょう。

最高1,000万円の海外・国内旅行傷害保険が自動付帯な点も、JAL普通カードの魅力です。

事前に旅行費用をカードで支払う必要がないため、保険適用外になる心配がありません。

JALマイルを貯めやすく、旅行傷害保険も充実したカードをお探しの方は、ぜひ検討してみてください。

JAL普通カードのメリット・デメリット

ANA カード 一般|ANAマイルを貯めたい方向け

引用:ANAカード一覧 数あるカードの中から絞り込み|ANAカード|ANAマイレージクラブ

| 年会費(税込) | 2,200円(※1)

|

|---|---|

| 国際ブランド | VISA、Mastercard、JCB、American Express

|

| ポイント還元率 | 0.5%~1.0%

|

| 貯まるポイント・マイル | ANAマイル、VポイントまたはOki Dokiポイント

|

| 特典・サービス | ANAカードマイルプラス提携店ではマイルとポイントの両方が貯まる 通常入会ボーナス1,000マイル 搭乗ごとのボーナスマイル×10% カード継続ボーナス1,000マイル ANA国内線・国際線機内販売で10%OFF 空港内店舗「ANA FESTA」で5%OFF ANAグループ空港内免税店で5%OFF IHG・ANA・ホテルズグループジャパンでベストフレキシブル料金の5%OFF ANA国内ツアー、ANA海外ツアーのツアー商品5%OFF ショッピングサイト「ANAショッピング A-style」で5%OFF |

| 付帯保険 | 海外旅行傷害保険:最高1,000万円(自動付帯)(※2) 国内航空傷害保険:最高1,000万円(※3) ショッピング保険:年間100万円(※4) オンライン・プロテクション(※5) |

| 電子マネー | QUICPay(※6)、Apple Pay、Google Pay(※7)、iD(※8)、PiTaPa(※7)、楽天Edy

|

| 発行スピード | 最短3営業日

|

(※1)初年度は無料、American Expressは初年度から年会費7,700円(税込)

(※2)American Expressは海外が最高3,000万円、国内が最高2,000万円で、いずれも利用付帯

(※3)American Expressは対象外

(※4)JCBは海外のみ。American Expressは年間200万円

(※5)American Expressのみ

(※6)JCBのみ

(※7)American Expressは非対応

(※8)VISA、Mastercardのみ

- 日々の買い物でANAマイルを貯めたい方

- 飛行機の搭乗頻度が低くてもマイルが貯まるカードがよい方

- 海外旅行傷害保険が自動付帯のカードがよい方

ANAカード一般は、日々の買い物でANAマイルを貯めたい方に最適なカードです。

通常の還元率は0.5%(※)と一般的ですが、貯まったポイントをマイルに移行できます。

(※)American Expressは還元率1.0%

ANAカード一般をメインカードとして使用する方であれば、マイルを貯めることは難しくないでしょう。

ANAカードマイルプラス提携店ではマイルとポイントの両方が貯まるため、日々の買い物でマイルを貯めたい方はぜひ活用してみてください。

- スターバックス

- マツモトキヨシ

- ココカラファイン

- ヤマダデンキ LABI

- apollostation・出光・シェル

- 高島屋

- 大丸・松坂屋

- 阪急百貨店

- 阪神百貨店

- FLYMEe

ANAカード一般には次のボーナスマイルが用意されており、カードを所有するだけで毎年マイルがもらえます。

- 通常入会ボーナス:1,000マイル

- 搭乗ごとのボーナスマイル:×10%

- カード継続ボーナス:1,000マイル

さらには、最高1,000万円の海外旅行傷害保険が自動付帯で(※)、事前のカード決済を忘れて保険が適用外になる心配もありません。

(※)American Expressは海外が最高3,000万円、国内が最高2,000万円で、いずれも利用付帯

ANAマイルを貯めやすく、お手頃な年会費のカードをお探しの方におすすめします。

ANA カード 一般のメリット・デメリット

(※)American Expressは利用付帯だが、海外が最高3,000万円、国内が最高2,000万円

(※)JCBでの名称は10マイルコースで年間5,500円(税込)、VISAとMastercardは年間6,600円(税込)

ダイナースクラブカード|対象の高級レストランのコース料理が1名分無料

引用:ダイナースクラブカード | カードラインナップ | クレジットカードのダイナースクラブ

| 年会費(税込) | 24,200円

|

|---|---|

| 国際ブランド | Diners Club

|

| ポイント還元率 | 1.0%

|

| 貯まるポイント・マイル | ダイナースクラブ リワードポイント

|

| 特典・サービス | 高級レストランのコース料理2名以上の利用で1名分無料 「オークラ ホテルズ&リゾーツ」「ひらまつ」の飲食代10%割引 高級料亭の予約代行 国内外のホテル・旅館での特別割引や特典 国内外1,300か所以上の空港ラウンジサービス 手荷物宅配サービス JALエービーシーご優待 グローバルWiFi優待 国内外パッケージツアー最大5%割引 レンタカー特別割引 トラベルデスク 会員限定イベントへの招待 ポイントアップ加盟店では100円につき1ボーナスポイント還元 ダイナースクラブポイントモール経由のネット通販でボーナスポイントまたはキャッシュバック ショッピング優待 コナミスポーツクラブ優待 ダイナースクラブチケットサービス チャーターサービス(リザーブドクルーズ) プリンスゴルフリゾーツ特別優待 名門ゴルフ場予約 ゴルフレッスン優待 など |

| 付帯保険 | 海外旅行傷害保険:最高1億円(利用付帯)(※) 国内旅行傷害保険:最高1億円(利用付帯) ショッピング保険:年間500万円 |

| 電子マネー | QUICPay、Apple Pay、Suica、楽天Edy

|

| 発行スピード | 2~3週間ほど

|

(※)内5,000万円は自動付帯

- ステータス性の高いカードを持ちたい方

- 優待特典が豪華なカードが欲しい方

- プラチナグレードのカードを年会費無料で持ちたい方

ダイナースクラブカードは、ステータス性の高いクレジットカードを持ちたい方におすすめです。

世界で初めて誕生したクレジットカードのため、所有しているだけで社会的信用を示せます。

ダイナースクラブカードの年会費は24,200円(税込)と高額ですが、そのぶん優待特典も非常に豪華です。

- 高級レストランのコース料理2名以上の利用で1名分無料

- 高級料亭の予約代行

- 国内外のホテル・旅館での特別割引や特典

- 国内外1,300か所以上の空港ラウンジサービス

- 手荷物宅配サービス

- 会員限定イベントへの招待

- チャーターサービス(リザーブドクルーズ)

- プリンスゴルフリゾーツ特別優待

上記以外にも、グルメ・トラベル・エンタテインメント・ゴルフ系の特典が多数用意されています。

特典を使い倒せる方であれば、年会費以上の価値を感じられるでしょう。

ダイナースクラブカードを作った方は、Mastercardのプラチナグレードである「TRUST CLUB プラチナマスターカード」を追加可能です。

TRUST CLUB プラチナマスターカードの年会費は無料で、ポイントや請求はダイナースクラブカードにまとめられます。

Mastercard加盟店でもカードが使用できるようになるうえに、Mastercardの優待特典も利用できるため、ぜひ活用してみてください。

ダイナースクラブカードのメリット・デメリット

Marriot Bonvoy アメリカン・エキスプレス・カード|旅行・ホテルステイが好きな方向け

引用:Marriott Bonvoy アメリカン・エキスプレス・カード|アメリカン・エキスプレス

| 年会費(税込) | 23,100円

|

|---|---|

| 国際ブランド | American Express

|

| ポイント還元率 | 2.0%~4.0%

|

| 貯まるポイント・マイル | Marriott Bonvoyポイント

|

| 特典・サービス | 年間150万円の利用とカード継続で無料宿泊特典プレゼント カード入会でMarriott Bonvoy「シルバーエリート」会員資格を獲得 年間100万円以上のカード使用でMarriott Bonvoy「ゴールドエリート」会員資格を獲得 入会時とカード継続時に5泊分の宿泊実績をプレゼント 国内外のザ・リッツ・カールトンまたはセントレジス予約で100米ドルのプロパティクレジットをプレゼント(※) Marriott Bonvoy参加ホテルでのカード使用は4.0%還元 国内外29空港の空港ラウンジサービス |

| 付帯保険 | 海外旅行傷害保険:最高3,000万円(利用付帯) 国内旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間200万円 オンライン・プロテクション |

| 電子マネー | Apple Pay、QUICPay

|

| 発行スピード | 1~3週間ほど

|

(※)2連泊以上の宿泊が対象。Bonvoyウェブサイトまたはカスタマーセンター経由で「100米ドルのプロパティクレジット」付き宿泊プランで予約した場合

- 高級ホテルが好きな方

- 年間150万円以上カードを使用する方

- マイル移行先が豊富なカードが欲しい方

Marriot Bonvoy アメリカン・エキスプレス・カードは、高級ホテルが好きな方向けのクレジットカードです。

カードを発行すると、Marriott Bonvoyの「シルバーエリート」会員資格を獲得できます。

滞在ごとに10%のボーナスポイントが付与されたり、会員限定料金で宿泊できたりするため、これだけでも非常にお得です。

なお、年間100万円以上のカード使用で「ゴールドエリート」にランクアップでき、次のような特典を受けられます。

- 滞在ごとに25%のボーナスポイント

- 空室状況により客室アップグレード

- 会員限定料金

- 空室状況により午後2時までのレイトチェックアウト

- 完全予約保証

- ウェルカムギフトポイント(250または500ポイント)

年間150万円以上カードを使用すれば、継続のたびに無料宿泊特典1泊1室分がもらえる点も魅力です(※)。

(※)交換レート3万5,000ポイントまで。手持ちのポイント(最大1万5,000ポイント)との合算で、交換レート5万ポイントまでの無料宿泊に交換可能

毎月12万5,000円以上のカード使用で特典がもらえるため、メインカードとして使い倒したい方におすすめします。

貯まったポイントは39の航空会社のマイルと交換可能な点も、Marriot Bonvoy アメリカン・エキスプレス・カードの魅力です。

1日あたり3,000〜24万ポイントを移行できますが、6万ポイントをマイルに移行するごとにボーナスで5,000マイルが進呈されます。

ユナイテッド航空マイレージプラス会員の場合は、6万ポイントの移行で1万ボーナスマイルのため、お得度を重視する方にはとくにおすすめです。

通常のポイント還元率は2.0%、Marriott Bonvoy参加ホテルでのカード使用は4.0%還元で、ポイントの貯めやすさも申し分ありません。

旅行とホテルステイが好きな方は、ぜひ検討してみてください。

Marriot Bonvoy アメリカン・エキスプレス・カードのメリット・デメリット

(※)2連泊以上の宿泊が対象。Bonvoyウェブサイトまたはカスタマーセンター経由で「100米ドルのプロパティクレジット」付きご宿泊プランで予約した場合

ゴールドカードおすすめ5選【2024年最新】

ゴールドカードとは、一般カードよりもランクの高いクレジットカードです。

一般カードよりも高級感のあるデザインで限度額も高く、優待特典や保険も充実しています。

ゴールドカードは、クレジットカードを年間100万円以上使用する方におすすめです。

年間100万円以上カードを使用すると、年会費無料・ボーナスポイント付与などの特典が受けられるケースが多く、お得にゴールドカードを所有できます。

数あるゴールドカードの中でも、とくにおすすめのカードを次にまとめました。

| ゴールドカード名 | 年会費(税込)

| ポイント還元率 | 特典・サービス

| 付帯保険 |

|---|---|---|---|---|

| 三井住友カード ゴールド(NL) | 5,500円(※1) | 0.5%~16.0% | 年間100万円の利用で翌年以降の年会費永年無料 年間100万円の利用で1万ポイント還元 カード積立で1.0%還元 対象のコンビニ・飲食店で最大20.0%還元 ユニバーサル・スタジオ・ジャパンでのスマホのタッチ決済で最大7.0%還元 ポイントUPモール経由でのカード使用は+0.5%~9.5%還元 国内主要空港ラウンジサービス 宿泊予約サービスReluxで初回7%割引、2回目以降は5%割引 | 海外旅行保険:最高2,000万円(利用付帯)(※2) 国内旅行保険:最高2,000万円(利用付帯)(※2) ショッピング保険:年間300万円 |

| JCBゴールド | 11,000円(※3)

| 0.5%~10.0%

| 楽天市場ではいつでも還元率3.0%以上 ほかの楽天サービスも使うと楽天市場での還元率最大16.5% お誕生月は楽天市場の還元率が4.0% 楽天証券での投信積立クレジット決済は0.75%還元 国内主要空港・ハワイ空港ラウンジが年間2回まで無料 楽天カードトラベルデスク 楽天ペイとの紐付けで1.5%ポイント還元 毎週月・火は楽天西友ネットスーパーでポイント還元率2倍 | 海外旅行傷害保険:最高1億円(利用付帯) 国内旅行傷害保険:最高5,000万円(利用付帯) 国内・海外航空機遅延保険:最高4万円 ショッピング保険:年間500万円 JCBスマートフォン保険:年間最高5万円(※5) |

| 楽天ゴールドカード | 2,200円 | 1.0%~4.0% | プライオリティ・パスを無料で発行可能 国内主要空港・ハワイ空港ラウンジサービス 楽天市場ではいつでも還元率3.0%以上 ほかの楽天サービスも使うと楽天市場での還元率最大16.5% お誕生月は楽天市場での還元率が4.0% 選べる3つのコースで、楽天サービスでの還元率アップ 楽天証券での投信積立クレジット決済は1.0%還元 楽天カードトラベルデスク | 海外旅行傷害保険:最高2,000万円(利用付帯) カード盗難保険 |

| 楽天プレミアムカード | 11,000円 | 1.0%~4.0% | 国内利用分は還元率1.5倍、海外利用分は還元率2倍 JALマイル還元率1.125%のSAISON MILE CLUBに登録可能(※7) 国内空港ラウンジサービス プライオリティ・パスのプレステージ会員に優遇年会費(税込11,000円)で登録可能 セゾンポイントモール経由でのカード使用は還元率最大30倍 アメリカン・エキスプレス・コネクト 国際線手荷物宅配サービス優待 コートお預かりサービス優待 tabiデスク最大8%OFF 星野リゾート最大35%OFF 毎月月末の金・土・日は全国のロフトで5%OFF 全国のセゾンカード優待店舗・サービスでの割引優待 レンタカー割引優待 時間外救急サービス「ファストドクター」の交通費無料 セゾン弁護士紹介サービス など | 海外旅行傷害保険:最高5,000万円(利用付帯) 国内旅行傷害保険:最高5,000万円(利用付帯) ショッピング保険:年間200万円 オンライン・プロテクション |

| セゾンゴールド・アメリカン・エキスプレス ・カード | 11,000円(※3) | 0.75%~1.0% | 国内利用分は還元率1.5倍、海外利用分は還元率2倍 JALマイル還元率1.125%のSAISON MILE CLUBに登録可能(※7) 国内空港ラウンジサービス プライオリティ・パスのプレステージ会員に優遇年会費(税込11,000円)で登録可能 セゾンポイントモール経由でのカード使用は還元率最大30倍 アメリカン・エキスプレス・コネクト 国際線手荷物宅配サービス優待 コートお預かりサービス優待 tabiデスク最大8%OFF 星野リゾート最大35%OFF 毎月月末の金・土・日は全国のロフトで5%OFF 全国のセゾンカード優待店舗・サービスでの割引優待 レンタカー割引優待 時間外救急サービス「ファストドクター」の交通費無料 セゾン弁護士紹介サービス など | 海外旅行傷害保険:最高5,000万円(利用付帯) 国内旅行傷害保険:最高5,000万円(利用付帯) ショッピング保険:年間200万円 オンライン・プロテクション |

(※1)年間100万円の利用で翌年以降の年会費永年無料

(※2)入会後に「選べる無料保険」への切り替えが可能

(※3)初年度は無料

(※4)1回US35ドル。一部空港ラウンジはUS27ドル

(※5)ディスプレイ破損、1事故につき自己負担額1万円

(※6)自動付帯分は4,000万円

(※7)年会費として9,900円(税込)必要、登録期間内の移行上限は15万マイル。登録中は永久不滅ポイントを貯められないが、マイル移行上限を超えた場合は、次年度更新まで還元率0.5%で永久不滅ポイントが貯まる

それぞれ、カードの特徴やメリット・デメリットを解説します。

三井住友カード ゴールド(NL)|条件付きで翌年以降の年会費が永年無料

引用:ゴールドカードなら三井住友カード ゴールド(NL)|三井住友VISAカード

| 年会費(税込) | 5,500円(※1) |

|---|---|

| 国際ブランド | VISA、Mastercard |

| ポイント還元率 | 0.5%~16.0% |

| 貯まるポイント・マイル | Vポイント |

| 特典・サービス | 年間100万円の利用で翌年以降の年会費永年無料 毎年、年間100万円の利用で1万ポイント還元(※2) カード積立で1.0%還元 対象のコンビニ・飲食店で最大20.0%還元 ユニバーサル・スタジオ・ジャパンでのスマホのタッチ決済で最大7.0%還元 ポイントUPモール経由でのカード使用は+0.5%~9.5%還元 国内主要空港ラウンジサービス 宿泊予約サービスReluxで初回7%割引、2回目以降は5%割引 |

| 付帯保険 | 海外旅行保険:最高2,000万円(利用付帯)(※3) 国内旅行保険:最高2,000万円(利用付帯)(※3) ショッピング保険:年間300万円 |

| 電子マネー | Apple Pay、Google Pay、iD、WAON、PiTaPa |

| 発行スピード | 最短10秒 |

(※1)年間100万円の利用で翌年以降永年無料

(※2)初年度はポイントの付与なし

(※3)入会後に「選べる無料保険」への切り替えが可能

- 年会費無料でゴールドカードを所有したい方

- 毎月8万4,000円以上カードを使用する方

- カード積立を検討している方

三井住友カード ゴールド(NL)は、年会費無料でゴールドカードを所有したい方に最適です。

初年度は年会費が5,500円(税込)かかりますが、年間100万円のカード使用で翌年以降の年会費が永年無料になります。

2年目以降は、年間100万円のカード使用で1万ポイント還元される点も魅力です。

年間100万円を達成するためには、月に8万4,000円以上カードを使用すればよいため、メインカードにすれば条件達成はさほど難しくありません。

三井住友カード ゴールド(NL)は、カード積立にも適しています。

通常の還元率は0.5%ですが、カード積立分に関しては1.0%還元です。

カード積立の上限金額は月10万円のため、上限まで積み立てた場合、毎月1000円相当のポイントがもらえます。

さらには、海外・国内旅行傷害保険やショッピング保険、国内主要空港ラウンジサービスも付いており、バランスのよいゴールドカードです。

条件達成で年会費無料になれば非常にお得度が高いため、ぜひ年間100万円のカード使用を目指してみてください。

三井住友カード ゴールド(NL)のメリット・デメリット

(※)初年度はポイントの付与なし

JCBゴールド|条件付きで初年度年会費無料&プライオリティ・パス無料

引用:JCBゴールド|クレジットカードのお申し込みなら、JCBカード

| 年会費(税込) | 11,000円(※1) |

|---|---|

| 国際ブランド | JCB |

| ポイント還元率 | 0.5%~10.0%

|

| 貯まるポイント・マイル | Oki Dokiポイント

|

| 特典・サービス | 条件達成でワンランク上のゴールドカード「JCBゴールド ザ・プレミア」に招待 年間の利用額に応じて翌年の還元率が最大2倍 国内主要空港、ハワイホノルル国際空港ラウンジサービス 世界1,100か所以上の空港ラウンジを利用できるラウンジ・キー(※2) 国内外20万か所以上での割引優待 全国約1,200か所のゴルフ場を予約 JCBゴールドゴルフイベント JCBゴルファーズ倶楽部 楽天SGC会員 JCBチケットサービス 海外ダブルポイント 格安な保険料で補償を受けられるトッピング保険 特約店でのカード使用は最大20倍のポイント還元 Oki Doki ランド経由でのカード使用は最大20倍のポイント還元 |

| 付帯保険 | 海外旅行傷害保険:最高1億円(利用付帯) 国内旅行傷害保険:最高5,000万円(利用付帯) 国内・海外航空機遅延保険:最高4万円 ショッピング保険:年間500万円 JCBスマートフォン保険:年間最高5万円(※3) |

| 電子マネー | Apple Pay、Google Pay、QUICPay、MyJCB Pay |

| 発行スピード | 最短5分 |

(※1)初年度は無料

(※2)1回US35ドル。一部空港ラウンジはUS27ドル

(※3)ディスプレイ破損、1事故につき自己負担額1万円

- 優待特典が豊富なゴールドカードが欲しい方

- 還元率アップ特典が豊富なゴールドカードが欲しい方

- ゆくゆくはJCBゴールド ザ・プレミアを持ちたい方

JCBゴールドは、WEB入会で初年度の年会費が無料(※)になるゴールドカードです。

(※)カードの切り替えは対象外

通常の年会費は11,000円(税込)のため、お得に入会したい方はWEBから申し込みましょう。

JCBゴールドの特徴は豊富な特典で、次のような優待サービスを受けられます。

- 国内主要空港、ハワイホノルル国際空港ラウンジ無料サービス

- 世界1,100か所以上の空港ラウンジを1回US35ドルで利用できるラウンジ・キー(※)

- 全国約1,200か所のゴルフ場を予約

- 国内外20万か所以上での割引優待

- 格安な保険料で補償を受けられるトッピング保険

(※)一部空港ラウンジはUS27ドル

最高1億円の海外旅行傷害保険と、最高5,000万円の国内旅行傷害保険も付いており、旅行好きな方にとっては非常によいカードです。

通常のポイント還元率は0.5%と一般的ですが、還元率アップ特典が豊富なためポイントを貯めやすい傾向にあります。

- 年間の利用額に応じて翌年の還元率が最大2倍

- MyJチェックへの事前登録で海外でのカード使用分の還元率が2倍

- 特約店でのカード使用は最大20倍のポイント還元

- Oki Doki ランド経由でのカード使用は最大20倍のポイント還元

年間利用額ごとの還元率は次のとおりです。

| 年間利用額 | 翌年の還元率 |

|---|---|

| 30万円~ | 1.1倍 |

| 50万円~ | 1.2倍 |

| 100万円~ | 1.5倍 |

| 300万円~ | 2.0倍 |

ゆくゆくはワンランク上のゴールドカード「JCBゴールド ザ・プレミア」を持ちたい方にも、JCBゴールドはおすすめです。

「MyJCB」にメールアドレスを登録のうえ、次のいずれかの条件を達成すると、JCBゴールド ザ・プレミアの招待が届きます。

- カードショッピングが2年連続で100万円(税込)以上

- カードショッピングが1年で200万円(税込)以上

(※)集計期間は12月16日~翌年12月15日

JCBゴールド ザ・プレミアでは、JCBゴールドの特典に加えて次の特典も利用できます。

- グルメルジュ:コンシェルジュデスクが評価した飲食店など、約500店舗を簡単に予約可能

- JCBプレミアムステイプラン:全国の厳選されたホテル・旅館をお値打ち価格・豊富なプランで提供

- プライオリティ・パス:世界約1,300か所以上の空港ラウンジを無料で利用可能

JCBゴールドをメインカードにすれば、条件達成はさほど難しくありません。

より特典が豪華なゴールドカードを希望する方は、ぜひJCBゴールド ザ・プレミアを目指してみてください。

JCBゴールドのメリット・デメリット

(※)一部空港ラウンジはUS27ドル

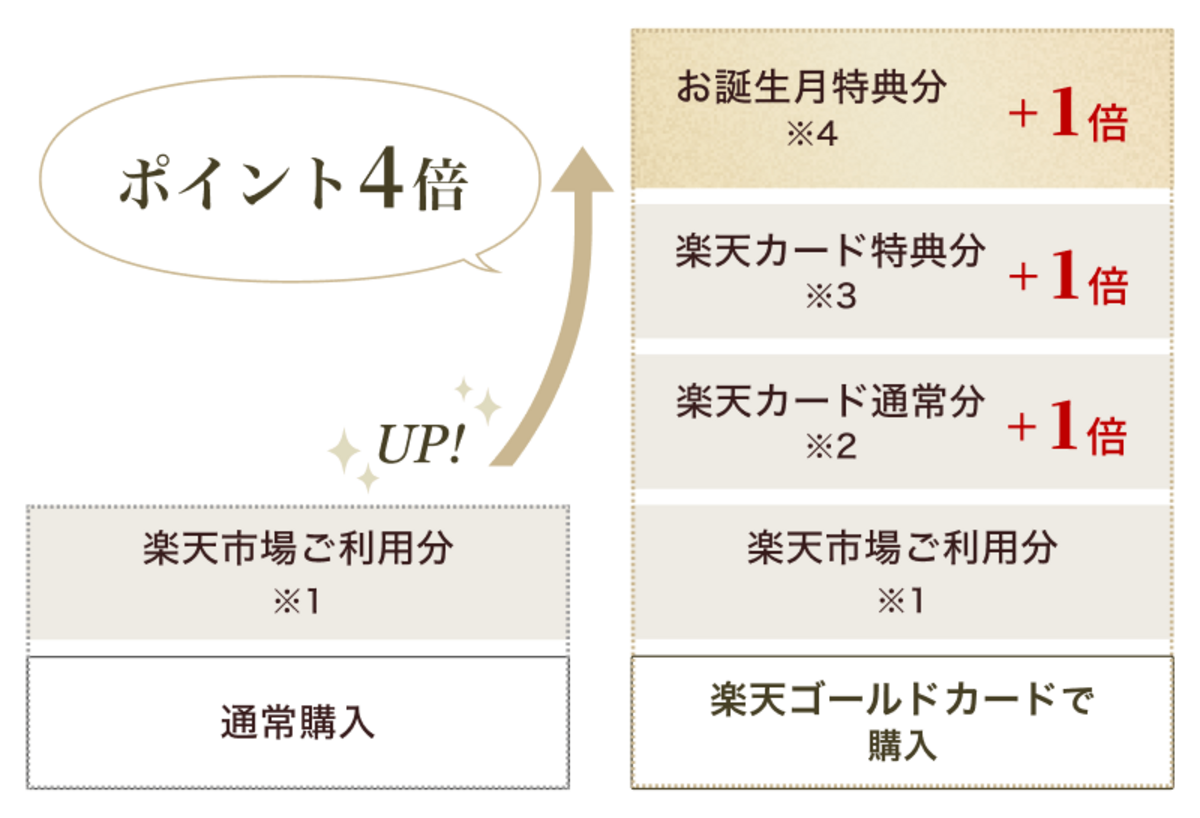

楽天ゴールドカード|楽天市場のヘビーユーザー向け

| 年会費(税込) | 2,200円 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB |

| ポイント還元率 | 1.0%~4.0% |

| 貯まるポイント・マイル | 楽天ポイント |

| 特典・サービス | 楽天市場ではいつでも還元率3.0%以上 ほかの楽天サービスも使うと楽天市場での還元率最大16.5% お誕生月は楽天市場の還元率が4.0% 楽天証券での投信積立クレジット決済は0.75%還元 国内主要空港・ハワイ空港ラウンジが年間2回まで無料 楽天カードトラベルデスク 楽天ペイとの紐付けで1.5%ポイント還元 毎週月・火は楽天西友ネットスーパーでポイント還元率2倍 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) 海外旅行傷害保険:最高1億円(利用付帯)カード盗難保険 |

| 電子マネー | QUICPay、Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| 発行スピード | 7営業日ほど |

- 楽天市場ヘビーユーザーの方

- 維持コストなしでETCカードを所有したい方

- 楽天証券でのクレカ積立を検討している方

楽天ゴールドカードは、楽天市場のヘビーユーザー向けのクレジットカードです。

通常の還元率も1.0%と高いですが、楽天市場ではいつでも還元率3.0%以上のうえに、お誕生月は還元率4.0%になります。

年会費は2,200円(税込)とゴールドカードにしてはお手頃で、所有しやすい点も魅力です。

楽天ゴールドカードは、普通の楽天カードでは年会費が550円(税込)かかるETCカードを無料で所有できます。

ETCカードをたまにしか使用しないため年会費が気になる方にも、楽天ゴールドカードは最適です。

楽天ゴールドカードは、楽天証券でのクレカ積立にも適しています。

普通の楽天カードの場合、投信積立クレジット決済分は0.5%還元ですが、楽天ゴールドカードは0.75%還元です(※)。

(※)代行手数料年率0.4%(税込)以上の銘柄は、どの楽天カードでも1.0%還元

新NISAのつみたて投資枠をお得に使いたい方は、楽天キャッシュ決済も活用しましょう。

楽天証券では楽天キャッシュ決済分も0.5%還元されるため、つみたて投資枠の月額上限10万円をお得に使い切れます。

国内主要空港・ハワイ空港ラウンジを年間2回まで無料で利用できる点も、楽天ゴールドカードの特徴です。

回数制限はあるものの、お手頃な年会費で空港ラウンジサービスが付くカードは珍しいと言えます。

空港ラウンジの料金は空港によって異なりますが、安い場合は1回1,100円ほどのため、年2回利用すれば年会費の元が取れます。

楽天市場・楽天証券をお得に使いたい方や、旅行を快適に楽しみたい方は、楽天ゴールドカードを検討してみてください

楽天ゴールドカードのメリット・デメリット

楽天プレミアムカード|プライオリティ・パスが無料&選べる優待サービス付き

| 年会費(税込) | 11,000円 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB、American Express |

| ポイント還元率 | 1.0%~4.0% |

| 貯まるポイント・マイル | 楽天ポイント |

| 特典・サービス | プライオリティ・パスを無料で発行可能 国内主要空港・ハワイ空港ラウンジサービス 楽天市場ではいつでも還元率3.0%以上 ほかの楽天サービスも使うと楽天市場での還元率最大16.5% お誕生月は楽天市場での還元率が4.0% 選べる3つのコースで、楽天サービスでの還元率アップ 楽天証券での投信積立クレジット決済は1.0%還元 楽天カードトラベルデスク 楽天ペイとの紐付けで1.5%ポイント還元 毎週月・火は楽天西友ネットスーパーでポイント還元率2倍 |

| 付帯保険 | 国内旅行保険:最高5,000万円(自動付帯)

海外旅行保険:最高5,000万円(自動付帯)(※) ショッピング保険:年間300万円 カード盗難保険 |

| 電子マネー | QUICPay、Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| 発行スピード | 7営業日ほど |

(※)自動付帯分は4,000万円

- 海外旅行を快適に楽しみたい方

- 保険の手厚いカードが欲しい方

- 楽天市場で年間111万円以上買い物をする方

楽天プレミアムカードは、海外旅行を快適に楽しみたい方におすすめのクレジットカードです。

年会費は11,000円(税込)かかりますが、世界148か国1,300か所以上の空港ラウンジを無料で利用できる、プライオリティ・パスに無料で申し込めます。

楽天プレミアムカードで申し込めるプライオリティ・パスは、最上位クラスであるプレステージ会員のものです。

プレステージ会員の年会費は通常469米ドル(約7万円)のため、プライオリティ・パスだけで楽天プレミアムカードの年会費の元が取れます。

ただし、2025年1月1日以降は、無料利用分が年間5回までに変更される点に注意が必要です。

プライオリティ・パスには、年間10回まで空港ラウンジを無料で利用できる「スタンダード・プラス」が存在します。

スタンダード・プラスの年会費は、通常329米ドル(約4万9,000円)です。

楽天プレミアムカードのプライオリティ・パスは半額相当の価値だと考えても、カードの年会費以上の価値は十分あります。

2025年からはややお得度が下がるものの、年会費11,000円(税込)でプライオリティ・パスが付くカードは少ないため、旅行好きな方にとってはコスパのよいカードです。

なお、国内主要空港・ハワイ空港ラウンジは何回でも無料で利用できます。

最高5,000万円の海外・国内旅行傷害保険(自動付帯)(※)に加え、年間300万円のショッピング保険が付く点も、楽天プレミアムカードの魅力です。

(※)海外旅行傷害保険の自動付帯分は4,000万円

万が一への備えを手厚くしたい方は、ぜひ楽天プレミアムカードを検討してみてください。

楽天市場でのカード使用に関しては、普通の楽天カードと同様に還元率は3.0%〜ですが、お誕生月は還元率が4.0%になります。

楽天プレミアムカードには「選べる3つのコース」という特典があり、楽天市場コースを選択すれば毎週4.0%還元での買い物が可能です。

- 楽天市場コース:毎週火曜日・木曜日は楽天市場で4.0%還元

- トラベルコース:楽天トラベルでのカード決済で3.0%還元、手荷物宅配サービスが年2回まで無料

- エンタメコース:Rakuten TVまたは楽天ブックスのカード決済で3.0%還元

楽天プレミアムカードで楽天市場を4.0%還元で利用した場合、年間111万円以上買い物をする方は普通の楽天カードよりもお得になります。

楽天市場で年間111万円の買い物をした場合にもらえるポイントは、次のとおりです。

| 楽天カード | 33,300ポイント(年会費無料) |

|---|---|

| 楽天プレミアムカード | 33,400ポイント(44,400ポイントー年会費11,000円) |

楽天プレミアムカードの優待サービスは旅行関連のものが多いため、旅行をあまりしない方は楽天市場での利用金額でカードを選択しましょう。

楽天市場で高額な買い物をする方や、楽天市場で毎週買い物をする方には、楽天プレミアムカードが最適です。

楽天プレミアムカードのメリット・デメリット

(※)海外旅行傷害保険の自動付帯分は4,000万円

セゾンゴールド・アメリカン・エキスプレス ・カード|年会費を抑えてアメックスゴールドを持てる

引用:【公式】セゾンゴールド・アメリカン・エキスプレス®・カード

| 年会費(税込) | 11,000円(※1) |

|---|---|

| 国際ブランド | American Express |

| ポイント還元率 | 0.75%~1.0% |

| 貯まるポイント・マイル | 永久不滅ポイント |

| 特典・サービス | 国内利用分は還元率1.5倍、海外利用分は還元率2倍 JALマイル還元率1.125%のSAISON MILE CLUBに登録可能(※2) 国内空港ラウンジサービス プライオリティ・パスのプレステージ会員に優遇年会費(税込11,000円)で登録可能 セゾンポイントモール経由でのカード使用は還元率最大30倍 アメリカン・エキスプレス・コネクト 国際線手荷物宅配サービス優待 コートお預かりサービス優待 tabiデスクでパッケージツアーが最大8%OFF ハーツレンタカー5〜20%OFF 海外用Wi-Fi・携帯電話レンタルサービス優待 国内用モバイルWi-Fiレンタル「Wi-Ho!Biz」優待 エクスプレス予約サービス(プラスEX会員) 星野リゾート最大35%OFF 日本全国のリゾート施設を予約できる「休暇村」で10%OFF 一休プレミアサービスのプラチナステージ特典を体験可能 毎月月末の金・土・日は全国のロフトで5%OFF まんがセゾンでいつでも50%還元 宿泊・グルメ・レジャー&エンタメを特別価格で楽しめるトク買(※3) 大型商業施設「Northport Mall」での優待 全国のセゾンカード優待店舗・サービスでの割引優待 三井のカーシェアーズ優待 オリックスレンタカー最大15%OFF ニッポンレンタカー約5%OFF トヨタレンタカー5%OFF フラワーギフトサービスSakaseru優待 イープラスでのゴールドカード優先枠 「24/7Workout」の入会金無料 「コナミスポーツクラブ」割引優待 「スタジオ・ヨギー」割引優待 エステサロン「エルセーヌ」割引優待 整体・リフレクソロジー「リフレーヌ」割引優待 時間外救急サービス「ファストドクター」の交通費無料 本の要約サイト「flier(フライヤー)」割引優待 セゾン弁護士紹介サービス 宅配ネットクリーニング「リネット」割引優待 |

| 付帯保険 | 海外旅行傷害保険:最高5,000万円(利用付帯)

国内旅行傷害保険:最高5,000万円(利用付帯) ショッピング保険:年間200万円 オンライン・プロテクション |

| 電子マネー | QUICPay、Apple Pay、Google Pay、iD、Suica、PASMO |

| 発行スピード | 最短3営業日 |

(※1)初年度は無料

(※2)年会費として9,900円(税込)必要、登録期間内の移行上限は15万マイル。登録中は永久不滅ポイントを貯められないが、マイル移行上限を超えた場合は、次年度更新まで還元率0.5%で永久不滅ポイントが貯まる

(※3)入会月無料、翌月以降は月額330円(税込)

- お手頃な年会費でアメックスのゴールドカードを持ちたい方

- 格安な年会費でプライオリティ・パスに登録したい方

- 日々の買い物で効率よくJALマイルを貯めたい方

セゾンゴールド・アメリカン・エキスプレス ・カードは、お手頃な年会費でアメックスのゴールドカードを持ちたい方に最適です。

年会費は初年度無料、2年目以降は11,000円(税込)で、プロパーカードやほかのアメックス提携ゴールドカードよりも気軽に所有できます。

セゾンゴールド・アメリカン・エキスプレス ・カードでは、アメックス提携カードの特典である「アメリカン・エキスプレス・コネクト」が利用可能です。

引用:【公式】セゾンゴールド・アメリカン・エキスプレス・カード(セゾン・アメックス|SAISON AMEX)入会キャンペーン

身近な店舗でのキャッシュバックや提携店での還元率最大10倍、50か国以上の有名ゴルフ場の予約&最大15%割引など、お得な特典が多数用意されています。

世界148か国1,300か所以上の空港ラウンジを無料で使える、プライオリティ・パスのプレステージ会員に優待価格で登録できる点も魅力です。

プレステージ会員の年会費は通常469米ドル(約7万円)ですが、セゾンゴールド・アメリカン・エキスプレス ・カードでは年会費11,000円(税込)で登録できます。

普通に登録するより約6万円もお得なため、海外の空港ラウンジを使いたい方にはおすすめです。

セゾンゴールド・アメリカン・エキスプレス ・カードには、通常のポイントの代わりにJALマイルが貯まる「SAISON MILE CLUB」も用意されています。

年会費が9,900円(税込)かかりますが、JALマイル還元率は1.125%のため、日々の買い物で効率よくマイルを貯めたい方にはおすすめです。

なお、年間の移行上限は15万マイルで、上限を超えた場合は還元率0.5%で通常のポイントが貯まります。

セゾンゴールド・アメリカン・エキスプレス ・カードはトラベル系の特典も豊富なため、旅行が好きな方はぜひ検討してみてください。

セゾンゴールド・アメリカン・エキスプレス ・カードのメリット・デメリット

プラチナカードおすすめ5選【2024年最新】

プラチナカードとは、ゴールドカードよりもさらにステータス性の高いクレジットカードです。

年会費・審査難易度ともにゴールドカードより高く、一定の基準を満たした方だけが所有できます。

ブラックカードの取り扱いがないカード会社の場合、プラチナカードが最もステータス性の高いカードです。

プラチナカードには、充実した優待サービスや世界中の空港ラウンジを利用できるプライオリティ・パス、コンシェルジュサービスなどが付帯します。

コンシェルジュサービスでは、予約困難店の予約や入手困難商品の確保など、幅広い要望に対応してくれるため非常に便利です。

年会費は4〜5万円ほど高額ですが、クレジットカードの年間利用額が200万円以上の場合は年会費相当かそれ以上にポイントを貯められる可能性があります。

最高ランクの優待サービスを希望する方には、プラチナカードをおすすめです。

数あるプラチナカードの中でも、とくにおすすめのカードを次にまとめました。

| プラチナカード名 | 年会費(税込) | ポイント還元率 | 特典・サービス | 付帯保険 |

|---|---|---|---|---|

| ラグジュアリーカード(チタン) | 55,000円 | 1.0% | 2名以上で所定のコース予約で1名分無料 国際線手荷物を片道最大3個まで無料宅配 全国の映画館で利用可能な無料鑑賞券を毎月プレゼント スーパーカー優待プログラム など | 海外旅行保険:最高1.2億円(自動付帯) 国内旅行保険:最高1億円(利用付帯) ショッピング保険:年間300万円 |

| 三井住友カード プラチナプリファード | 33,000円 | 1.0%~15.0% | 毎年、前年100万円の利用ごとに1万ポイント付与(※1) 外貨ショッピング利用分は+2.0%還元 プリファードストア(特約店)でのカード使用で最大+14.0%還元 | 海外旅行傷害保険:最高5,000万円(利用付帯)(※2) 国内旅行傷害保険:最高5,000万円(利用付帯)(※2) ショッピング保険:年間500万円 |

| JCBプラチナ | 27,500円 | 0.5%~10.0% | 条件達成でJCBの最上位カード「JCBザ・クラス」に招待

2名以上の利用で所定のコース料理が1名分無料 JCB Lounge 京都 ユニバーサル・スタジオ・ジャパンのJCBラウンジに招待 など | - |

| UCプラチナカード | 16,500円 | 1.0%~2.0% | カード利用状況に応じてボーナスポイント付与

ポイントアップ店舗では+1.0%還元 2名以上のコース料理利用で1名分無料 プラチナカード会員限定の100以上の優待特典 など | 海外旅行傷害保険:最高1億円(利用付帯) 国内旅行傷害保険:最高5,000万円(利用付帯) 国内ショッピング保険:年間300万円 通信端末修理費用保険:年1回年間3万円 |

| TRUST CLUB プラチナ Visaカード | 38,500円 | 4.0% | 対象レストランの所定コース料金1名分または2名分無料 年間の利用金額に応じて翌年ボーナスポイントを付与 Visaプラチナカード特典 Visaゴールドカード特典 など | 海外旅行傷害保険:最高1億円(利用付帯) 国内旅行傷害保険:最高1億円(利用付帯) ショッピング保険:年間500万円 キャンセルプロテクション:年間20万円 |

(※1)最大4万ポイント

(※2)入会後に「選べる無料保険」への切り替えが可能

(※3)ディスプレイ破損、1事故につき自己負担額1万円

それぞれ、カードの特徴やメリット・デメリットを解説します。

ラグジュアリーカード(チタン)|ビジネスシーンでも活用したい方向け

引用:ラグジュアリーカード Mastercard®Titanium Card™

| 年会費(税込) | 55,000円 |

|---|---|

| 国際ブランド | Mastercard |

| ポイント還元率 | 1.0% |

| 貯まるポイント・マイル | ラグジュアリーリワード |

| 特典・サービス | 2名以上で所定のコース予約で1名分無料 高級ホテルや会員制ラウンジなどでの優待 コース料理のアップグレードやプレゼントなどの優待 話題のダイニングや会員制レストランへ招待 148か国1,300か所以上の空港ラウンジを利用できるプライオリティ・パスが無料 国内外3,000軒以上の宿泊施設で1滞在あたり約7万円相当の特典 西日本・韓国周遊クルーズ招待やホテルでのスイートルーム特別アップグレードなど、期間限定の優待 東急ホテルズやプリファード ホテルズ&リゾーツの上級会員に無条件で招待 宿泊予約「Booking.com」で最大10%割引 国際線手荷物を片道最大3個まで無料宅配 空港リムジンサービスまたはトラベルクレジット ワールドワイドサポート 海外レンタカー優待 全国の映画館で使える無料鑑賞券を毎月プレゼント 国⽴美術館無料鑑賞 入手困難品の先行販売 電話・メールでのコンシェルジュサービス 名⾨ゴルフ場優待・予約サービス スーパーカー優待プログラム など |

| 付帯保険 | 海外旅行保険:最高1.2億円(自動付帯)

国内旅行保険:最高1億円(利用付帯) ショッピング保険:年間300万円 |

| 電子マネー | QUICPay、Apple Pay、Suica、PASMO |

| 発行スピード | 最短5営業日 |

- 高級感のあるステータスカードを持ちたい方

- 優待サービスが豪華なカードを持ちたい方

- ビジネスシーンで使えるプラチナカードを持ちたい方

ラグジュアリーカード(チタン)は、高級感溢れるステータスカードを持ちたい方に適しています。

金属製でシックなデザインのカードで、所有しているだけで一目置かれるでしょう。

日本で金属製のカードはアメックスの上位カードくらいのため、Mastercardブランドで金属製カードを持ちたい方にはおすすめです。

年会費は55,000円(税込)と、本記事で紹介しているほかのプラチナカードよりも高めですが、そのぶん優待サービスが充実しています。

ラグジュアリーカード(チタン)の優待サービスの一例を、次に挙げました。

| ダイニング | 2名以上で所定のコース予約で1名分が無料

高級ホテルや会員制ラウンジなどでの優待 コース料理のアップグレードやプレゼントなどの優待 話題のダイニングや会員制レストランへ招待 |

|---|---|

| トラベル | 148か国1,300か所以上の空港ラウンジを利用できるプライオリティ・パスが無料

国内外3,000軒以上の宿泊施設で1滞在あたり約7万円相当の特典 西日本・韓国周遊クルーズ招待やホテルでのスイートルーム特別アップグレードなど、期間限定の優待 東急ホテルズやプリファード ホテルズ&リゾーツの上級会員に無条件で招待 宿泊予約「Booking.com」で最大10%割引 国際線手荷物を片道最大3個まで無料宅配 空港リムジンサービスまたはトラベルクレジット 海外レンタカー優待 |

| アート・ショッピング | 全国映画館無料鑑賞を毎月1枚プレゼント

国⽴美術館無料鑑賞 スーパーカー優待プログラム 名⾨ゴルフ場優待・予約サービス GILTのショッピング優待 |

| コンシェルジュ | 24時間対応・自動音声応答のない電話またはメールでリクエスト可能 |

ラグジュアリーカード(チタン)は、ビジネスカードとしても発行可能です。

- 納税や広告費の支払いでもポイントが貯まる

- ビジネス成長支援サービス「LC Booster for Business」を利用できる

- 年会費を経費として計上可能

- 最長53日間の支払い延長が可能

- 最大4名まで追加カードを発行可能

なお、法人決済用カードとして申し込んだ場合でも、個人カードと同様の優待サービスを受けられます。

ラグジュアリーカード(チタン)には事前入金サービスがあり、カード決済したい金額を事前に指定口座に入金することで、最大9,990万円までのカード決済が可能です。

事前入金サービス利用分もポイント還元を受けられるため、高額な買い物をする際やビジネスで広告費や法人税を支払う際に、ぜひ活用してみてください。

ラグジュアリーカード(チタン)のメリット・デメリット

三井住友カード プラチナプリファード|海外利用でもポイントアップ

引用:プラチナプリファード 三井住友カードのポイント特化型プラチナカード | クレジットカードの三井住友VISAカード

| 年会費(税込) | 33,000円 |

|---|---|

| 国際ブランド | VISA |

| ポイント還元率 | 1.0%~15.0% |

| 貯まるポイント・マイル | Vポイント |

| 特典・サービス | 毎年、前年100万円の利用ごとに1万ポイント付与(※1) 外貨ショッピング利用分は+2.0%還元 プリファードストア(特約店)でのカード使用で最大+14.0%還元 SBI証券でのカード積立分は5.0%還元 24時間利用可能なコンシェルジュサービス 国内主要空港・ハワイホノルル空港ラウンジサービス ポイントUPモール経由でのカード使用は+0.5%~9.5%還元 |

| 付帯保険 | 海外旅行傷害保険:最高5,000万円(利用付帯)(※2) 国内旅行傷害保険:最高5,000万円(利用付帯)(※2) ショッピング保険:年間500万円 |

| 電子マネー | Apple Pay、Google Pay、iD、WAON、PiTaPa |

| 発行スピード | 最短10秒 |

(※1)最大4万ポイント

(※2)入会後に「選べる無料保険」への切り替えが可能

- 還元率アップ特典が豊富なプラチナカードを持ちたい方

- 保険の手厚いカードを持ちたい方

- 年間100万円以上カードを使用する方

三井住友カード プラチナプリファードは、還元率アップ特典が豊富なプラチナカードを持ちたい方に最適です。

通常の還元率も1.0%と高いですが、次の特典が用意されています。

- 外貨ショッピング利用分は+2.0%還元