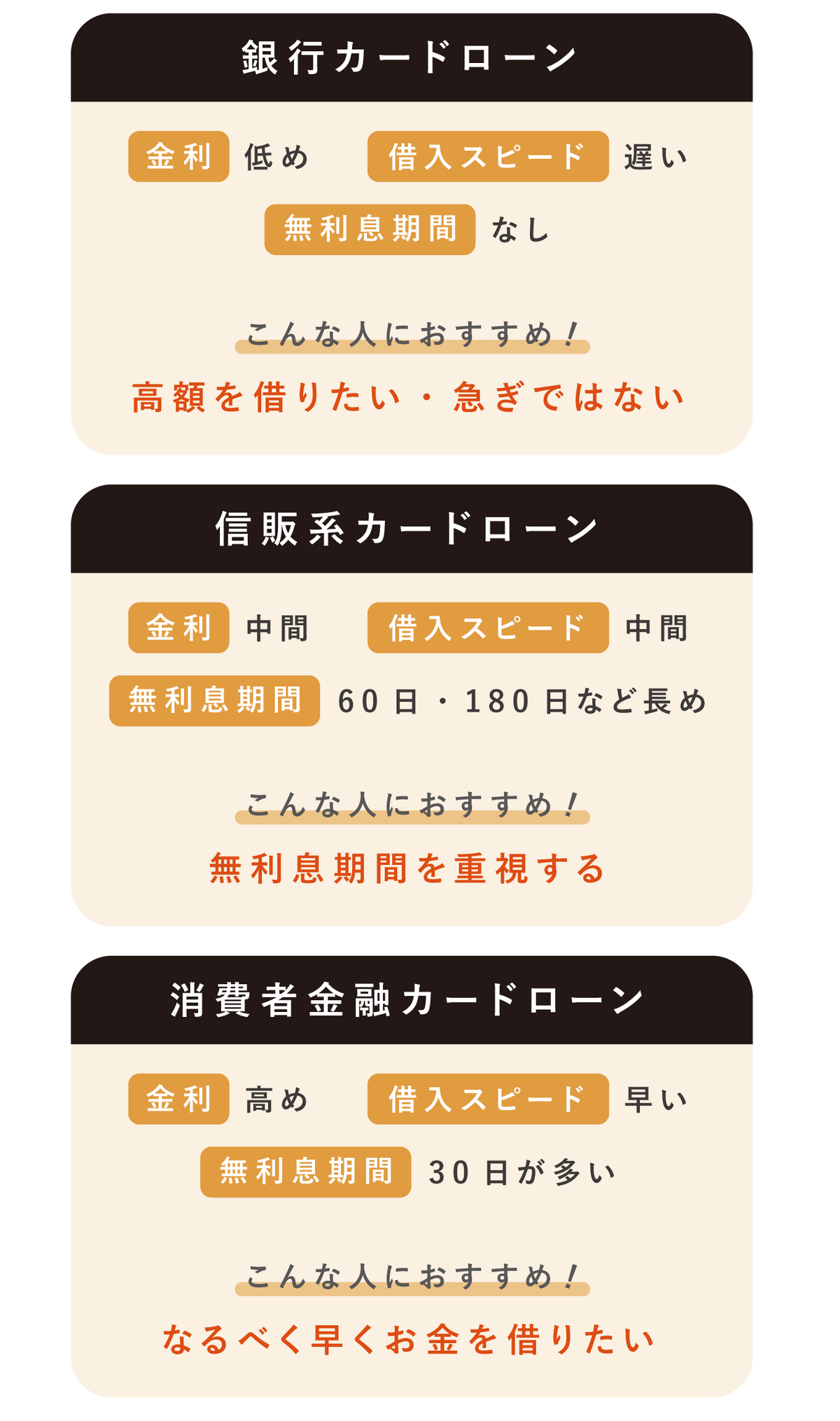

カードローンは、主に消費者金融・銀行・信販系の3種類です。

本記事では、数あるカードローンを徹底比較し、2024年最新版のおすすめランキングを紹介します。

上限金利や最大限度額、審査にかかる時間や振込スピードなど、さまざまな項目で商品を比較しました。なかには、無利息サービスやキャッシュバック期間が用意されているなど、お得に融資を受けられる商品もあります。

今すぐ自分に合った選び方を知りたい方は、下記を参考にするとよいでしょう。

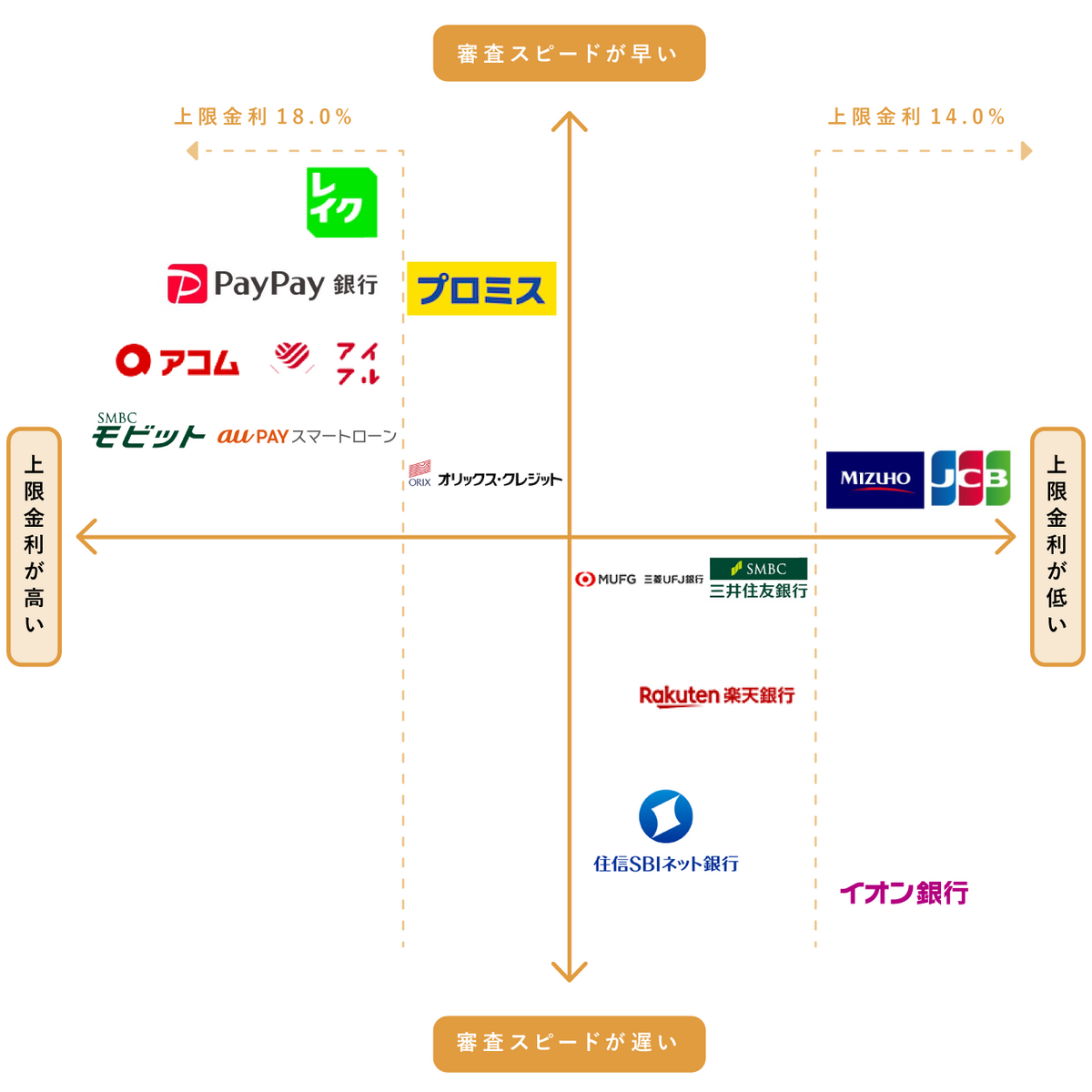

上記のとおり、カードローンは、消費者金融と銀行で特徴に違いがあるため、選ぶ際にその違いを知っておくことが大切です。

一番の違いは、審査・融資のスピードと金利にあります。

とにかく早く借りたい場合には、大手消費者金融を選ぶとよいでしょう。あまり急いでおらず、できるだけ安く借りたい場合は銀行がおすすめです。

本記事では、大手消費者金融と銀行の違いや、選ぶときのポイント、カードローンの基礎情報まで詳しく紹介するため、ぜひ参考にしてください。

- 今すぐに融資を受けたいならレイクやアコムなど大手消費者金融カードローンがおすすめ

- 低金利でお金を借りたいなら銀行カードローンがおすすめ

- カードローンの上限金利は20.0%未満

- 借入限度額はカードローンとクレジットカードのキャッシング枠を合わせて年収の3分の1まで

- カードローンの申し込み条件や審査基準はローン会社により異なる

- おすすめカードローン35社をランキングで紹介【2024年最新】

- カードローンの選び方|比較すべき項目は?

- 比較項目➀即日融資に対応しているかで選ぶ

- 比較項目➁申し込み・借入・返済のしやすさで選ぶ

- 比較項目③無利息期間サービスの有無で選ぶ

- 比較項目④適用される金利で選ぶ

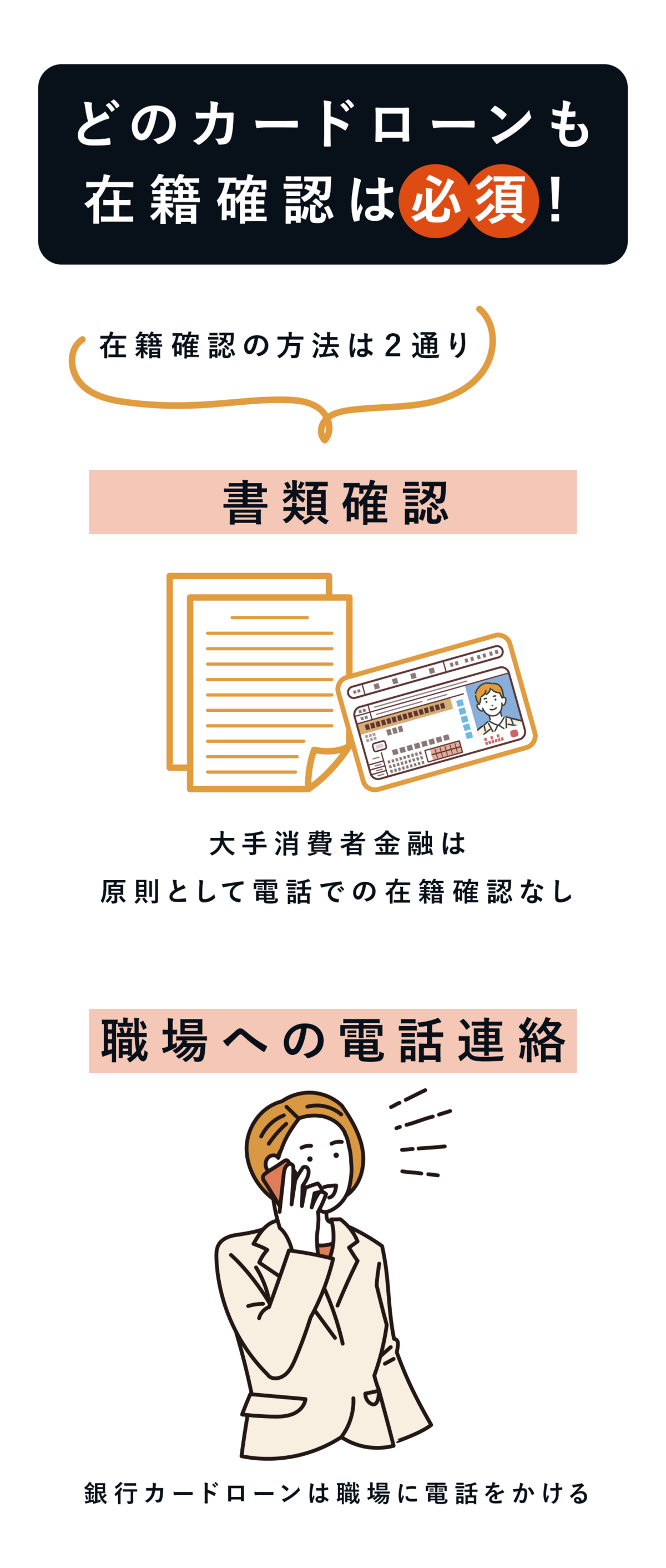

- 比較項目⑤在籍確認の方法が電話か書類かで選ぶ

- 比較項目⑥郵送物の有無で選ぶ

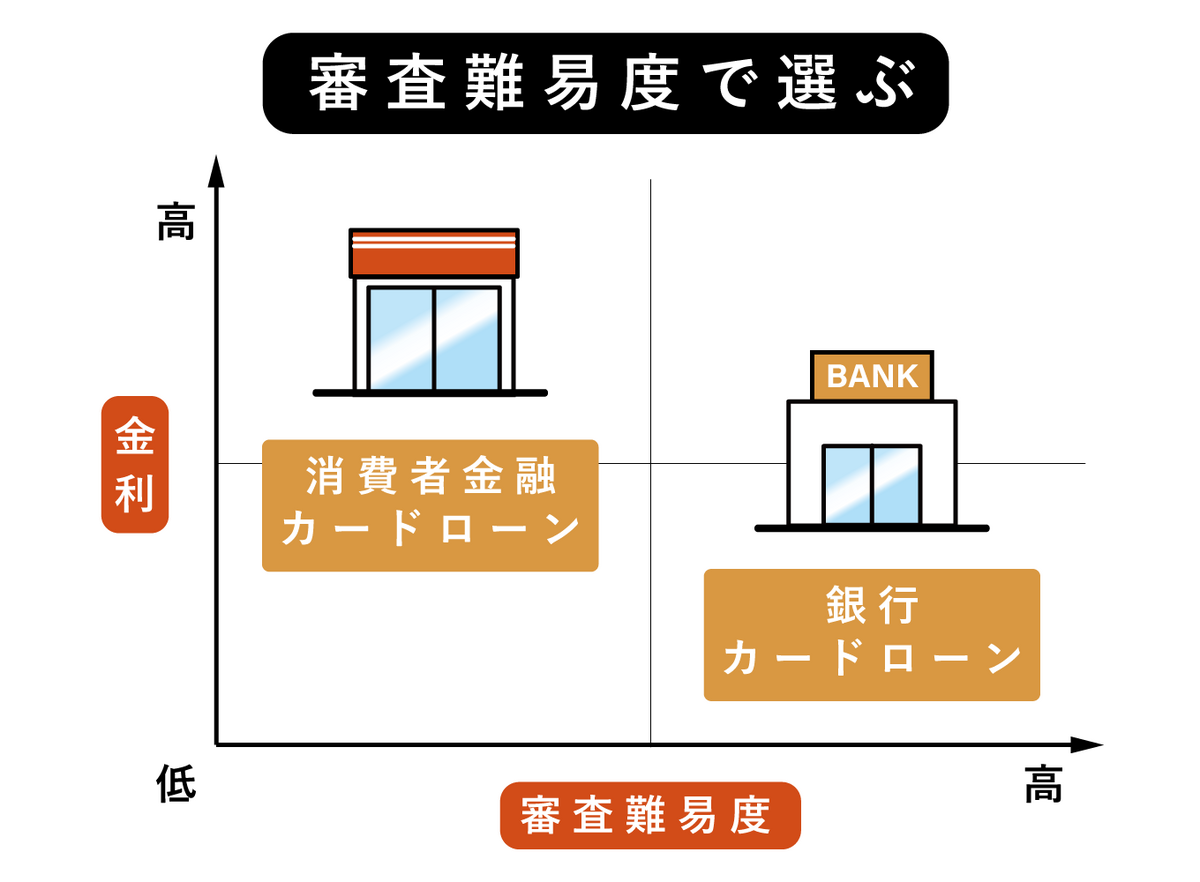

- 比較項目⑦審査難易度で選ぶ

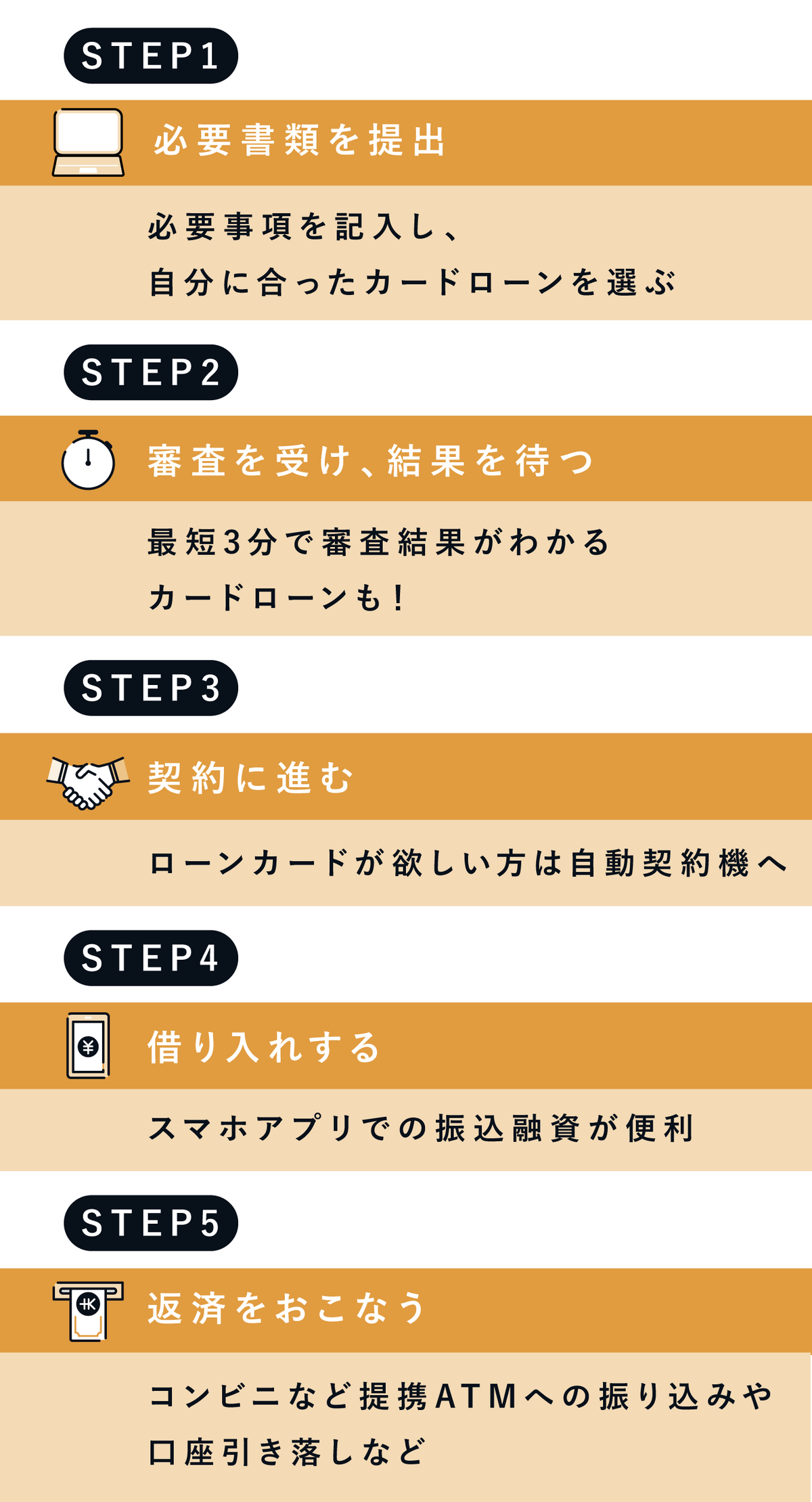

- カードローンへの申し込み方法と借り入れから返済までの流れ

- カードローンを利用する際の注意点

- カードローンとは資金使途が自由な個人向け融資サービスのこと

- 借入限度額は年収の3分の1までに制限される

- 上限金利は20%未満

- クレジットカードのキャッシング枠との違い

- フリーローンとの違い

- カードローンの種類は主に3つ

- 消費者金融カードローン

- 銀行カードローン

- 信販系カードローン

- カードローンを利用するメリット

- カードローンを利用するデメリット

- カードローンの審査を受ける前に確認しておくべきこと

- カードローンの審査で重視されるポイント

- カードローンの審査に通過するコツ

- カードローンにまつわるよくある質問

- まとめ

おすすめカードローン35社をランキングで紹介【2024年最新】

金融庁の貸金業者登録一覧 、全銀協の全国銀行個人情報センター会員一覧 によると、カードローン業者は2,000社近くも存在します。

多くの商品から自分にとって最適なものを選ぶことは簡単ではないため、本記事ではカードローンを各項目で比較し、ランキング形式にしました。

おすすめのランキング作成にあたり比較した項目は、次のとおりです。

- 上限金利

- 最大限度額

- 審査にかかる時間

- 振込スピード

- 無利息期間

- 在籍確認の方法

- WEB完結

- 郵送物の有無

- 全国対応

上記を踏まえたうえで作成したカードローンのランキングはこちら。

| 順位 | カードローン名 | 獲得点数 |

|---|---|---|

| 1位 | レイク | 106 |

| 2位 | アコム | 101 |

| 3位 | アイフル | 101 |

| 4位 | プロミス | 101 |

| 5位 | PayPay銀行カードローン | 96 |

| 6位 | みんなの銀行ローン | 86 |

| 7位 | SMBCモビット | 83 |

| 8位 | 三井住友銀行カードローン | 73 |

| 9位 | セントラル | 72 |

| 10位 | ダイレクトワン | 67 |

| 12位 | ひめぎんクイックカードローン | 66 |

| 12位 | 楽天銀行スーパーローン | 61 |

| 13位 | JCB CARD LOAN FAITH | 61 |

| 14位 | ORIX MONEY | 57 |

| 15位 | au PAY スマートローン | 57 |

| 16位 | フタバキャッシング | 57 |

| 17位 | ベルーナノーティス | 56 |

| 18位 | みずほ銀行カードローン | 54 |

| 19位 | dスマホローン | 54 |

| 20位 | オリックスVIPローンカード | 52 |

| 21位 | LINEポケットマネー | 51 |

| 22位 | 北海道銀行カードローン | 51 |

| 23位 | 東京スター銀行 カードローン(スターカードローンα) | 50 |

| 24位 | キャッシングMOFF | 49 |

| 25位 | 横浜銀行カードローン | 48 |

| 26位 | オリックス銀行カードローン | 48 |

| 27位 | 住信SBIネット銀行カードローン | 45 |

| 28位 | 三菱UFJ銀行カードローン(バンクイック) | 44 |

| 29位 | auじぶん銀行「じぶんローン」 | 43 |

| 30位 | セブン銀行カードローン | 38 |

| 31位 | イオン銀行カードローン | 35 |

| 32位 | りそな銀行カードローン | 30 |

| 33位 | 千葉銀行カードローン | 23 |

| 34位 | 広島銀行カードローン | 17 |

| 35位 | キャッシングエイワ | 4 |

ランキング作成の結果、総合的なスペックが高いカードローンは大手消費者金融の商品でした。

大手消費者金融カードローンに見られる共通点は、次のとおりです。

- 即日融資対応で最短30分以内にお金を借りられる

- 在籍確認の方法は原則として書類提出

- 原則として自宅への郵送物なし

- WEB完結で申し込みから借入まで可能

- スマホアプリを提供しておりカードレスで借り入れできる

このように、大手消費者金融カードローンには職場や家族にバレることなく、早くお金を借りられるようなシステムが整っており、初めての人でも安心して融資を受けられます。

しかし、人によってはほかのカードローンが適している場合もあるため、大手消費者金融がおすすめだとは一概には言えません。

ここからは各カードローンの特徴をランキング形式で詳しく解説するので、自分にあったカードローン探しに役立ててください。

1位:レイク

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 18.00% | 6 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 最短15秒(※1) | 20 |

| 振り込みスピード | 最短25分(※2) | 15 |

| 無利息期間 | 30日/60日/180日 | 20 |

| 在籍確認の方法 | 書類提出 | 10 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

(※1)申し込んだ時間帯や審査状況によっては遅れる可能性あり

(※2)振込実施時間は利用する金融機関によって異なる

ランキング1位のレイクは、無利息期間を30日・60日・180日から選択できる大手消費者金融カードローンです。

無利息期間サービスを提供するカードローンの大半は30日間無利息のため、レイクならではのサービスだと言えます。

レイクの無利息期間サービスの詳細は、次のとおりです。

| 無利息期間 | 詳細 |

|---|---|

| 30日間 | 1万円~500万円の契約の方が対象 借入額の全額が無利息 |

| 60日間 | WEB申し込み限定1万円~200万円の契約の方が対象 借入額の全額が無利息 |

| 180日間 | 1万円~200万円の契約の方が対象 借入額のうち5万円まで無利息 |

(※)いずれもレイクで初めて契約する方が対象

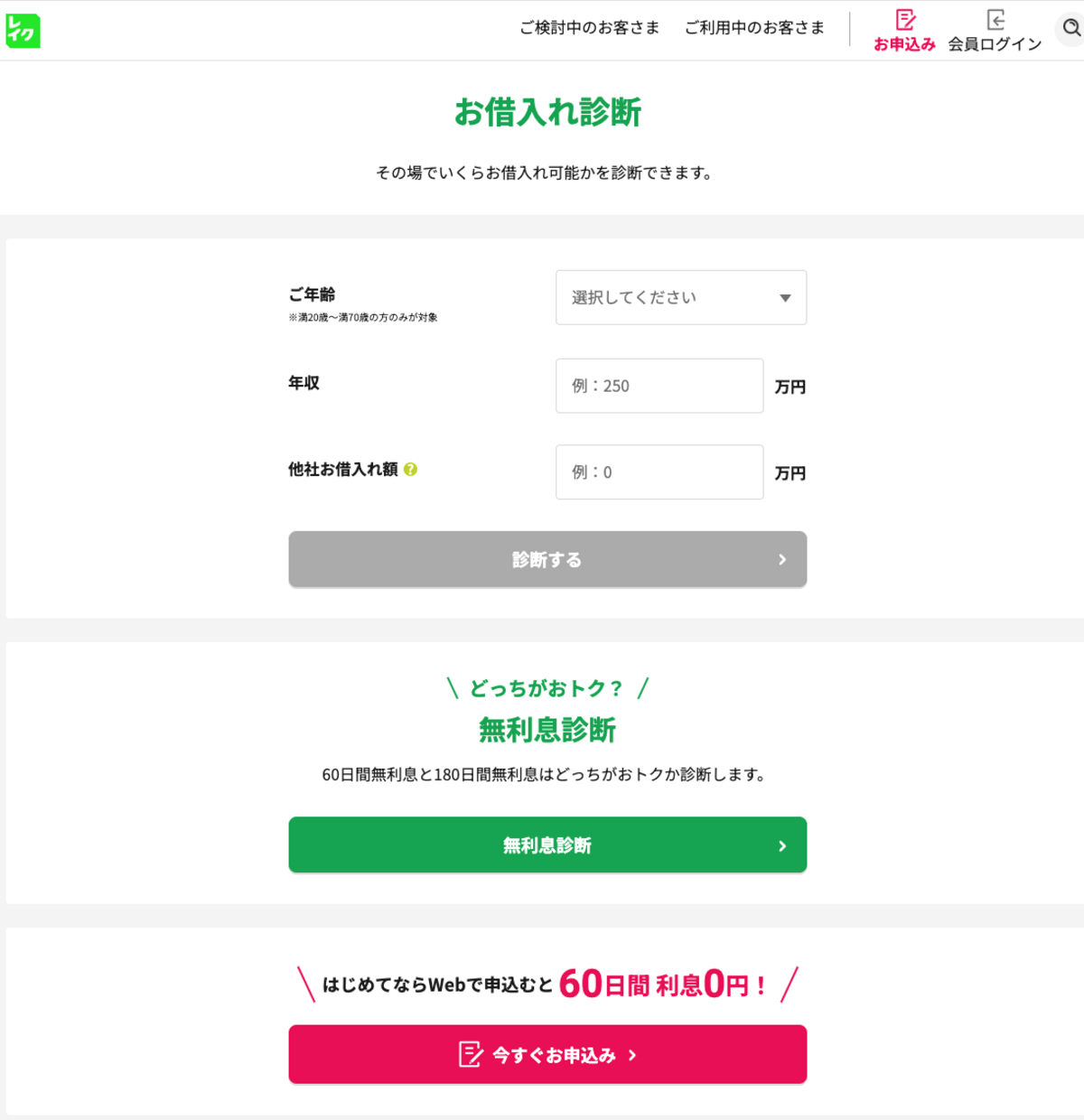

どの無利息期間が自身に適しているか悩む方は、レイク公式サイトのお借入れ診断を活用しましょう。

お借入れ診断では、希望契約額と返済回数を選択するだけで、60日間と180日間どちらがお得か確認できます。

引用:【レイク公式】お借入れ診断 | カードローン・キャッシングのレイク

在籍確認の方法は原則として書類提出で、職場への電話連絡を避けたい方でも安心です。

電話での在籍確認が必要になった場合でも、プライバシーに十分配慮されるため、職場の方にカードローンの申し込みがバレることはないでしょう。

レイクの公式サイトにも、次のように記載されています。

最短15秒で審査結果が表示され、最短25分でのスピード融資を受けられる点もレイクの魅力です。

当サイトがおこなったアンケートでレイクを借入先に選んだ人からは、審査の速さを評価する声が多く集まりました。回答には「実際に30分以内で審査が終わった」というコメントが複数寄せられています。

レイクで即日融資を受けたい方は、21:00(日曜日は18:00)までに契約手続きを完了させましょう。

審査に時間がかかる場合も想定し、受付終了1時間前までには申し込みを済ませることをおすすめします。

2位:アコム

引用:【アコム公式】カードローン・キャッシングなら消費者金融のアコム

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 18.00% | 6 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 最短20分(※1) | 15 |

| 振り込みスピード | 最短10秒(※2) | 20 |

| 無利息期間 | 30日間 | 15 |

| 在籍確認の方法 | 書類提出 | 10 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

(※1)申し込んだ時間帯や審査状況によっては遅れる可能性あり

(※2)振込実施時間は利用する金融機関によって異なる

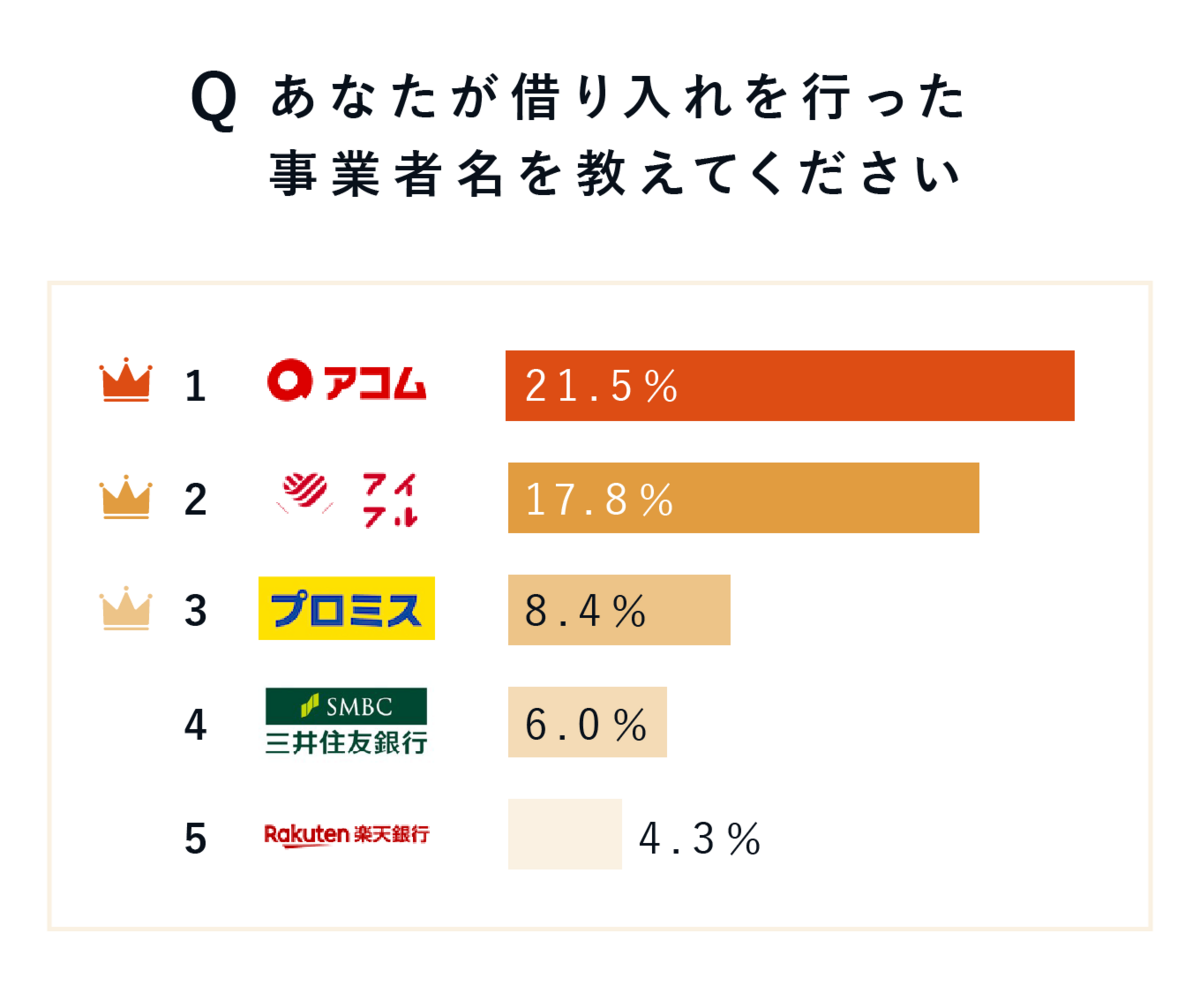

アコムは、当サイトが297名に向けておこなった「あなたが選んだ借入先は?」のアンケートにて1位に選ばれた消費者金融です。

| 順位 | 借り入れ先 | 回答者数 | 割合 |

|---|---|---|---|

| 1位 | アコム | 64 | 21.5% |

| 2位 | アイフル | 53 | 17.8% |

| 3位 | プロミス | 25 | 8.4% |

| 4位 | 三井住友銀行カードローン | 18 | 6.0% |

| 5位 | 楽天カード | 13 | 4.3% |

アコムを選んだ理由として最も多く挙げられていたのは「知名度の高さ」で、次いで「借入・返済のしやすさ」が高く評価されていました。

アコムの審査にかかる時間は最短20分で、今すぐにお金が必要な方でも納得して申し込めます。

ただし、利用する金融機関により振込実施時間が異なる点に注意しましょう。

楽天銀行であれば、00:10〜23:49の受付は曜日問わず最短10秒ほどで振り込みが実施されるため、とくにおすすめです。

振込融資の手数料は無料で、借り入れの際に余計なお金がかかることはありません。

在籍確認の方法は原則として書類提出で、万が一電話での在籍確認が必要になった場合も同意なしでは実施されないため安心です。

アコム公式サイトにも、次のように記載されています。

審査が不安な方向けに、3秒スピード診断が用意されている点も安心ポイントです。

年齢と年収と他社借入状況を入力するだけで、融資を受けられる可能性が高いかどうか表示されます。

引用:3秒診断結果【公式サイト】カードローン・キャッシングならアコム

必ずしも審査を通過できる保証があるわけではありませんが、ひとつの目安になるため、ぜひ活用してみてください。

初めての借り入れなら30日間の無利息期間がつくのもアコムのメリットです。

10万円程度の少額融資であれば1ヶ月以内での返済も現実的なので、利息を少しでも抑えたい方は無利息期間中の返済をしてしまうのがおすすめです。

3位:アイフル

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 18.00% | 6 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 最短18分(※1) | 15 |

| 振り込みスピード | 最短10秒(※2) | 20 |

| 無利息期間 | 初めての方なら最大30日間 | 15 |

| 在籍確認の方法 | 書類提出 | 10 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

(※1)申し込んだ時間帯や審査状況によっては遅れる可能性あり

(※2)振込実施時間は利用する金融機関によって異なる

アイフルは、カードローンを契約したことがなく不安な方におすすめの大手消費者金融です。

2024年のオリコン顧客満足度調査では、初めてのカードローン部門で1位を獲得しており、サービスの充実度と信頼性の高さが伺えます。

当サイトがおこなった「あなたが選んだ借入先は?」アンケートでは2位に選ばれており、アコム同様、知名度の高さで高く評価されていました。

公式サイトには1秒診断 が用意されており、審査を通過できる可能性が高いかどうか簡単に判断可能です。

年齢・年収・他社借入額を入力するだけでよいため、ぜひ申し込み前に診断してみてください。

アイフルの審査にかかる時間は最短18分、振込スピードは最短10秒で、融資スピードも申し分ありません。

振込融資の手数料もかからないため、自宅にいながら気軽に融資を受けられます。

在籍確認の方法は原則として書類で、電話での在籍確認が必要になった場合も同意なしでは実施されません。

99.7%の方は書類提出で在籍確認を完了させているため、職場への電話連絡を避けたい方にはとくにおすすめです。

アイフル公式サイトにも、次のように記載されています。

スピーディーかつ誰にもバレずにお金を借りたい方は、ぜひ検討してみてください。

アイフルにも初めての借り入れ限定で30日間の無利息期間がつくため、利息をなるべく抑えて借り入れしたい方にもおすすめです。

4位:プロミス

引用:キャッシング・カードローンなら消費者金融の【プロミス】公式サイト

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 17.80% | 6 |

| 最大限度額 | 500万円 | 2 |

| 審査にかかる時間 | 最短3分(※1) | 18 |

| 振り込みスピード | 最短10秒(※2) | 20 |

| 無利息期間 | 30日 | 15 |

| 在籍確認の方法 | 書類提出 | 10 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

(※1)申し込んだ時間帯や審査状況によっては遅れる可能性あり

(※2)振込実施時間は利用する金融機関によって異なる

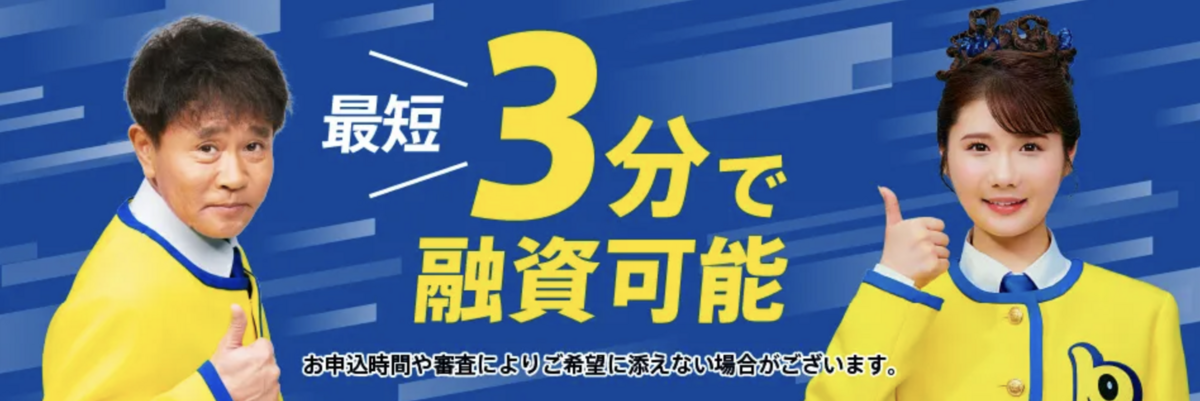

プロミスは、他社の消費者金融と比較しても融資スピードが早い大手消費者金融カードローンです。

審査にかかる時間はなんと最短3分で、振込融資も最短10秒でおこなわれます。

引用:ご融資をお急ぎのお客さまへ(即日融資)|はじめてのご利用|プロミス公式サイト

とくにお急ぎの場合は、申し込み完了後にフリーコール(0120-38-0365)へ電話をかけ、急いでいる旨を伝えておきましょう。

フリーコールの受付時間は、平日8:00〜21:00です。

在籍確認の方法は原則として書類提出で、電話での在籍確認が必要になった場合も同意なしでは実施されません。

プロミス公式サイトにも、次のように記載されています。

ほかの消費者金融と比較して上限金利がやや低く設定されている点も、プロミスの魅力です。

他社は上限金利を18.00%に設定しているケースが一般的ですが、プロミスは17.80%で、若干ではありますが利息を抑えられます。

またプロミスは当サイトがおこなった「あなたが選んだ借入先は?」アンケートで3位に選ばれてもいます。

選んだ理由としては知名度が高いことや借入・返済がしやすいことのほかに、無利息期間がある点を挙げられていました。

レイクやアコム、アイフルにも無利息期間はありますが、プロミスの無利息期間は30日間で、他社とは異なり初回借入の翌日から適用される点が強みです。

多くのカードローンでは、契約日または契約日の翌日から無利息期間がスタートします。

すぐにお金を借りる予定がない方や、無利息期間を無駄なく利用したい方は、プロミスがおすすめです。

なお、プロミスはノンバンク業界初COPC認証を10年連続で獲得したカードローンです。

顧客満足度や品質において、グローバルで統一された基準をクリアしている証のため、安心して利用できます。

5位:PayPay銀行カードローン

引用:PayPay銀行のカードローン・お借り入れ - はじめてなら30日間利息0円 - PayPay銀行

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 18.00% | 6 |

| 最大限度額 | 1,000万円 | 7 |

| 審査にかかる時間 | 最短3分(※1) | 18 |

| 振り込みスピード | 最短30秒(※2) | 20 |

| 無利息期間 | 30日 | 15 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

(※1)申し込んだ時間帯や審査状況によっては遅れる可能性あり

(※2)振込実施時間は利用する金融機関によって異なる

PayPay銀行カードローンは、年金を受給している高齢者の方でも申し込めるカードローンです。

20歳以上70歳未満の方で安定した収入があれば申し込み可能で、年金も収入と認められています。

なお、配偶者に安定した収入があれば、専業主婦の方でも申し込み可能です。

専業主婦や年金受給者でも契約できる可能性があるカードローンをお探しの方におすすめです。

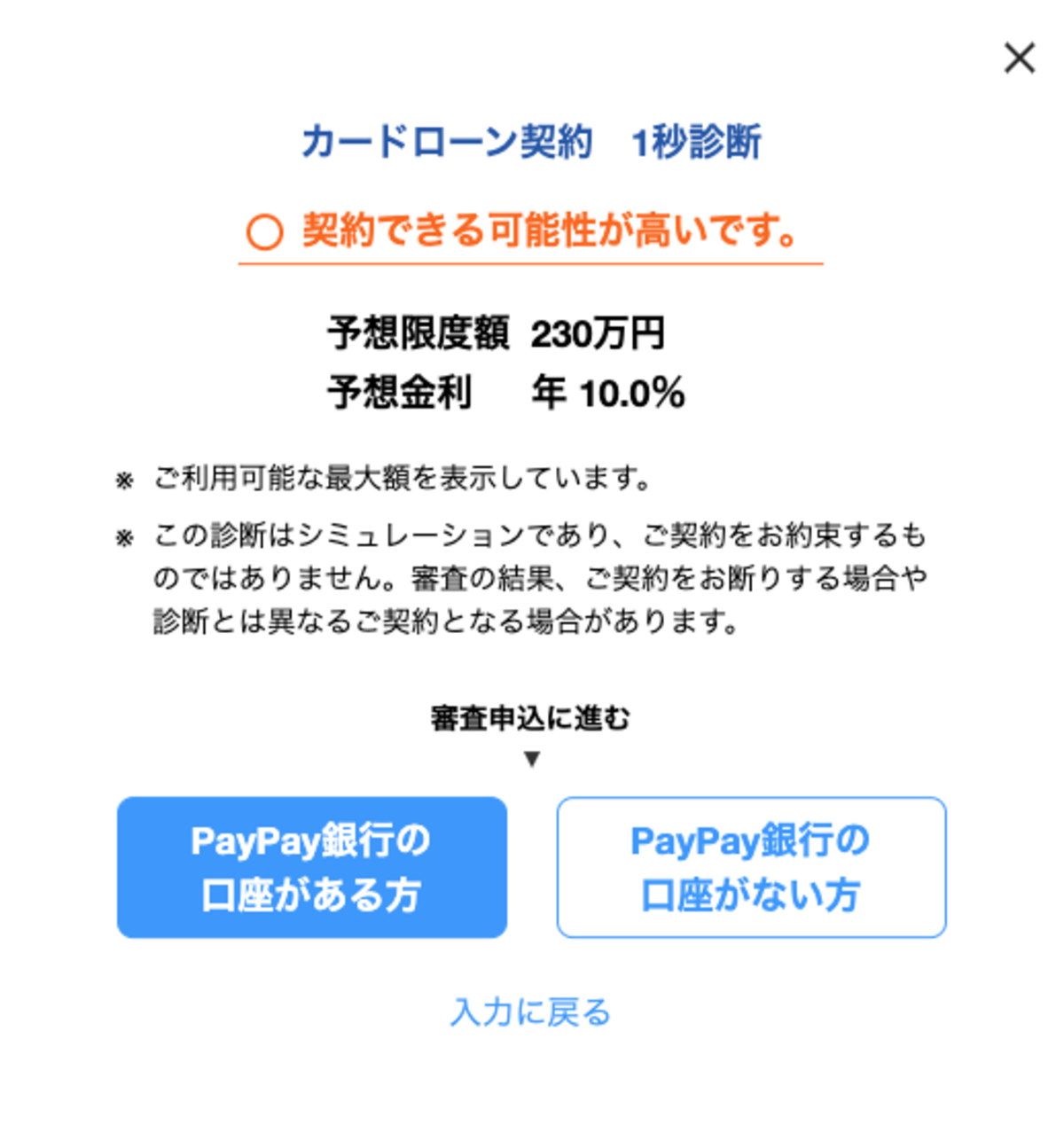

PayPay銀行カードローンには1秒診断が用意されており、年収と他社借入額を入力すると、予想限度額と予想金利が表示されます。

引用:PayPay銀行のカードローン・お借り入れ - はじめてなら30日間利息0円 - PayPay銀行

実際の限度額と金利は審査により決定しますが、ひとつの目安になるため、ぜひ申し込み前に利用してみてください。

PayPay銀行の口座をお持ちの方は、審査で優遇される点も魅力です。

申し込みから契約までも平均1日早く、最短翌日に借り入れできる場合もあるため、PayPay銀行の口座をお持ちの方にはとくにおすすめします。

PayPay銀行の口座をお持ちの方は、カードローンの契約手続き完了と同時に初回自動借入が利用可能です。

利用限度額の範囲内で希望額を借り入れできるため、ぜひ活用してみてください。

銀行カードローンとしては珍しく、無利息期間サービスが用意されている点も強みです。

初回借入日から30日間は利息が発生しないため、お得にお金を借りたい方にも適しています。

6位:みんなの銀行ローン

引用:かんたん審査ですべてアプリ完結の「ローン」|みんなの銀行

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.50% | 10 |

| 最大限度額 | 1,000万円 | 7 |

| 審査にかかる時間 | 最短当日(※) | 9 |

| 振り込みスピード | 最短即時 | 20 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 書類提出 | 10 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

(※1)申し込みの時間帯や混雑状況、審査状況によって数日~1週間程度かかる場合がある

みんなの銀行ローンは、申し込みから借入・返済までWEB完結のカードローンです。

スマホアプリ上ですべての手続きが完了するため、気軽に利用できるカードローンをお探しの方におすすめです。

申し込み可能な年齢は20歳以上69歳以下で、年金受給者の方も対象です。

収入が年金しかなく、他社のカードローンに申し込めない方は、ぜひ検討してみてください。

ただし、みんなの銀行ローンを契約するためには、みんなの銀行の普通預金口座を開設する必要があります。

みんなの銀行ローンの特徴は、銀行カードローンにしては珍しく最短当日に審査が完了する点です。

ただし、申し込みの時間帯や混雑状況、審査状況により数日以上かかる場合もある点にご注意ください。

在籍確認の方法は原則として書類提出で、職場への電話連絡を極力避けたい方にもおすすめです。

審査完了までが比較的早く、周囲にバレにくい銀行カードローンをお探しの方は、ぜひ検討してみてください。

7位:SMBCモビット

引用:キャッシング、カードローンはSMBCモビット【公式サイト】

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 18.00% | 6 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 最短30分(※) | 12 |

| 振り込みスピード | 最短3分(※) | 20 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 書類提出 | 10 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

(※1)申し込んだ時間帯や審査状況によっては遅れる可能性あり

(※2)振込実施時間は利用する金融機関によって異なる

大手消費者金融カードローンのSMBCモビットは、WEB完結で申し込んだ場合、原則として電話連絡での在籍確認をおこないません。

公式サイトにも、次のように記載されています。

WEB完結申し込みだと郵送物もないため、職場の方や家族にバレずにカードローンを契約したい方におすすめです。

ただし、審査の際に確認が必要になった場合、電話での在籍確認を実施するケースがあります。

審査にかかる時間は最短30分、融資スピードは最短3分で、即日でお金が必要なときでも安心です。

注意点として、SMBCモビットは大手消費者金融の中では珍しく、無利息期間が用意されていません。

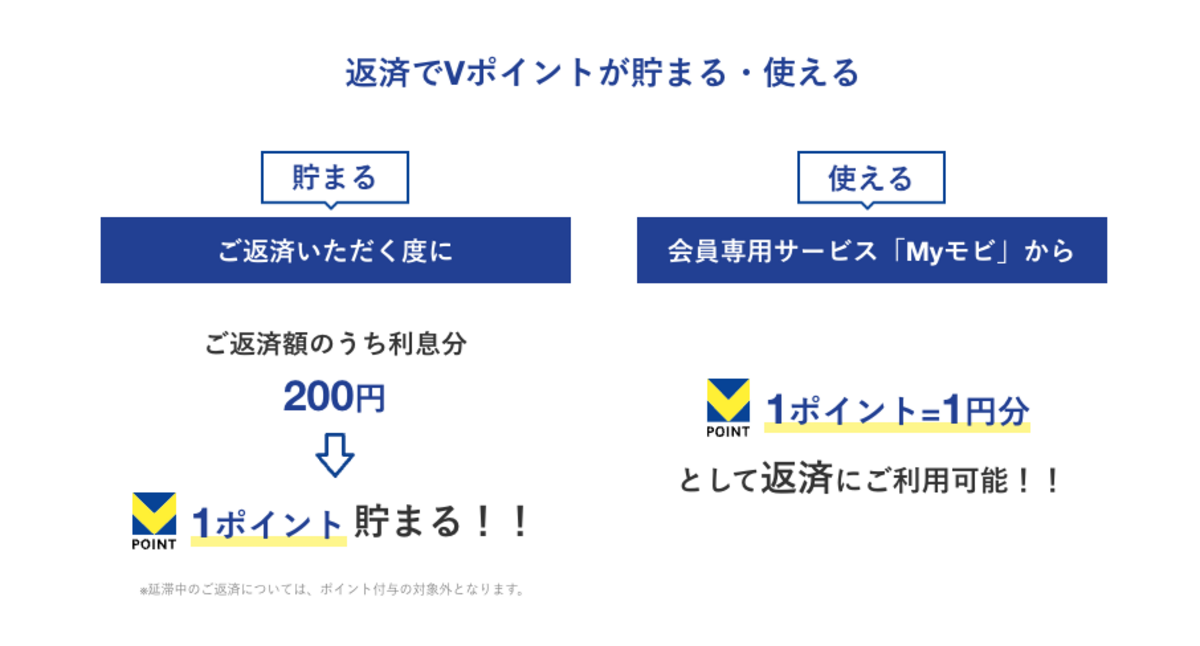

しかし、カードローンの返済でTポイントが貯まり、貯まったポイントを返済に充てることが可能です。

返済するごとにTポイントが貯まっていくため、期間が定められている無利息サービスよりもお得だとも考えられます。

注意点として、カードレスでSMBCモビットに申し込んだ場合、会員専用サービス「Myモビ」からTポイント利用手続きが必要です。

この手続きを忘れるとTポイントが貯まらないため、契約後すぐに設定を済ませましょう。

一時的な無利息サービスではなく、ずっとお得にカードローンを利用できるサービスをご希望の方は、ぜひ検討してみてください。

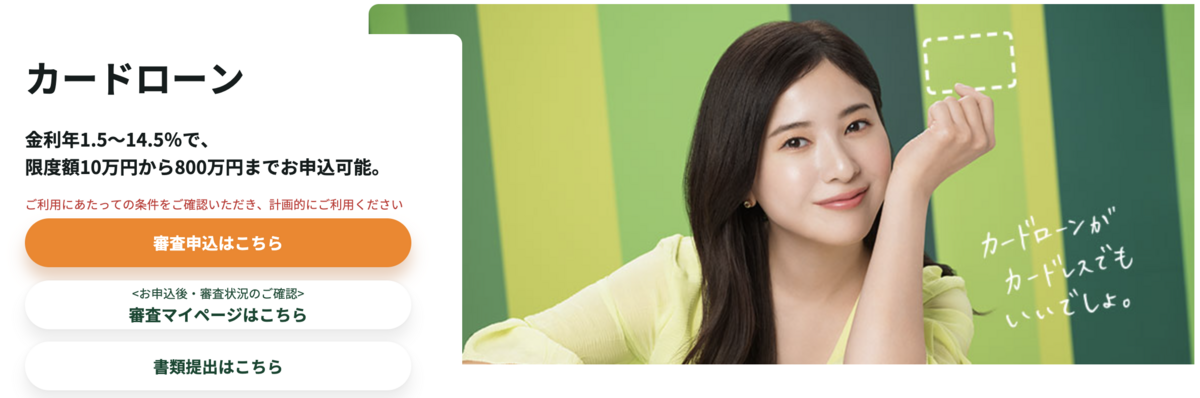

8位:三井住友銀行カードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.50% | 10 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 最短即日 | 9 |

| 振り込みスピード | 最短即日 | 9 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 書類提出 | 10 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

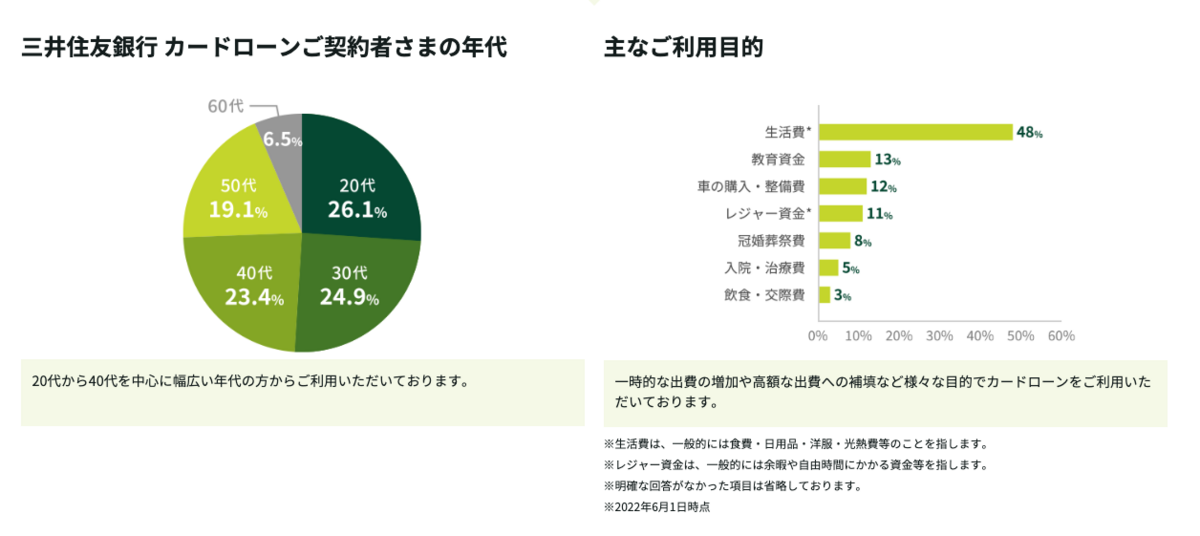

三井住友銀行カードローンは、当サイトがおこなった「あなたが選んだ借入先は?」アンケートで4位に選ばれた銀行カードローンです。

1〜3位までは消費者金融が選ばれているため、銀行カードローンのなかでは最も人気の借入先といえます。

三井住友銀行カードローンの強みは、自宅への郵送物なしで契約できることです。

銀行カードローンの大半は郵送物ありのため、家族にバレずにお金を借りたい方には三井住友銀行カードローンをおすすめします。

契約時の郵送物をなしにしたい方は、WEB完結でカードレスでの申し込みまたはローン契約機で申し込みましょう。

三井住友銀行カードローンは、若年層の方でも比較的契約しやすいと期待できます。

公式サイトの情報によると契約者の年代は20代〜40代が中心で、20代が26.1%、30代が24.9%です。

利用者の半数が20代〜30代のため、契約の際に年収の高さはさほど重視されないと期待できます。

銀行カードローンにしては珍しく、最短即日で審査が完了する点も魅力です。

ただし、申し込みや審査が土日・祝日の場合は3〜5日後の連絡になるため、即日融資を希望する方はご注意ください。

三井住友銀行カードローンでは、在籍確認として職場に電話連絡をおこないます。

電話での在籍確認に不安がある方は、カードローンプラザ(0120-923-923)に問い合わせておきましょう。

カードローンプラザの受付時間は、9:00〜20:00(12月31日〜1月3日を除く)です。

9位:セントラル

引用:【公式サイト】セントラル|カードローン、キャッシング、ご融資なら消費者金融のセントラルへ。

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 18.00%(※1) | 6 |

| 最大限度額 | 300万円 | 0 |

| 審査にかかる時間 | 最短即日 | 12 |

| 振り込みスピード | 最短即日 | 9 |

| 無利息期間 | 30日 | 15 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

(※1)100万円未満の場合は18.00% 、100万円~300万円の場合は15.00%

(※2)14:00までに申し込みで即日振り込み

セントラルは、昭和48年創業の中小消費者金融です。

本社は愛媛県松山市ですが、東京・大阪・神奈川・埼玉・岡山・高知にも自動契約機が設置されています。

セントラルはWEB完結申し込みにも対応しており、お住まいの地域に自動契約機が設置されていない場合も、気軽に申し込み可能です。

在籍確認は電話で実施されますが、郵送物は原則なしのため、家族にバレずに融資を受けたい方でも安心して申し込めます。

平日14時までに申し込めば、即日で振込融資を受けられる点もセントラルの魅力です。

今すぐにお金が必要なものの、大手消費者金融の審査を通過できる自信がない方は、ぜひ検討してみてください。

なお、14時までの申し込みが難しい場合は、自動契約機から申し込めば最短即日で融資を受けられます。

契約の翌日から30日間の無利息サービスも提供されており、サービスが充実している中小消費者金融カードローンを希望する方におすすめです。

10位:ダイレクトワン

引用:カードローンならスルガ銀行グループの「ダイレクトワン」DIRECT ONE

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 18.00% | 6 |

| 最大限度額 | 300万円 | 0 |

| 審査にかかる時間 | 最短即日 | 9 |

| 振り込みスピード | 最短即日 | 9 |

| 無利息期間 | 55日 | 18 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | 店頭窓口契約の場合なし(※) | 5 |

| 全国対応 | ○ | 10 |

(※1)Web・郵送契約の場合はローンカードや会員規約などの書類が郵送される

ダイレクトワンは、スルガ銀行グループが提供する中小消費者金融です。

申し込み方法はWEB・電話・店頭窓口の3種類で、店頭申し込みの場合は最短即日で融資を受けられます。

店頭窓口での申し込みなら自宅への郵送物もなしにできるため、家族にバレずに融資を受けたい方はおすすめです。

ダイレクトワンの店舗は、東京・神奈川・静岡・山梨・愛知にあります。

申し込み可能な年齢は20〜69歳で、年金も安定した収入として認められるため、年金受給者の方でも審査を通過できる可能性があります。

収入が年金しかなく、他社カードローンを契約できなかった方は、ぜひ申し込みを検討してみてください。

ダイレクトワンは無利息期間サービスも提供しており、新規契約の方は初回借入日の翌日から55日間金利がかかりません。

引用:カードローンならスルガ銀行グループの「ダイレクトワン」DIRECT ONE

中小消費者金融の中では、非常に手厚い無利息期間サービスを提供しているため、お得に融資を受けたい方におすすめです。

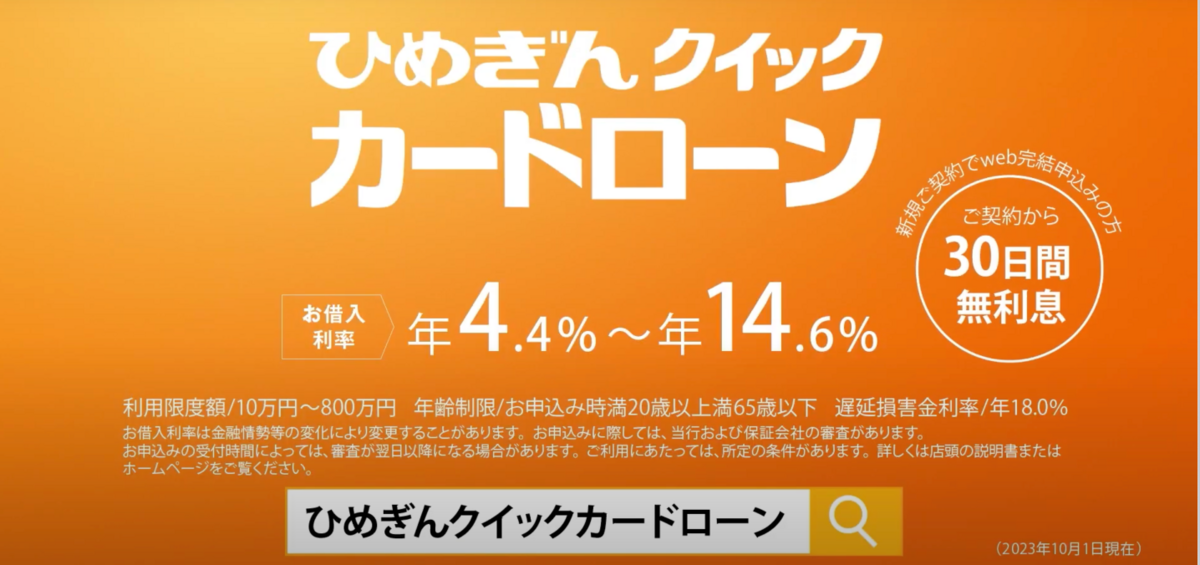

11位:ひめぎんクイックカードローン

引用:ひめぎんクイックカードローン | カードローン | 愛媛銀行

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.60% | 8 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 最短即日 | 9 |

| 振り込みスピード | 最短即日 | 9 |

| 無利息期間 | 30日 | 15 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 0 |

| 全国対応 | ○ | 10 |

ひめぎんクイックカードローンは、愛媛銀行の口座をお持ちでない方でも申し込める銀行カードローンです。

新規で愛媛銀行の口座を開設する必要もないため、銀行カードローン契約時の口座開設が面倒な方でも手軽に申し込めます。

契約時の即日振込にも対応しており、審査通過次第すぐに振込融資を受けたい方にもおすすめです。

ただし、即日での振込融資は5万円以上50万円以下のため、高額をすぐに借りたい方は注意しましょう。

なお、利用限度額が50万円以下の場合は、利用限度額が即日振込の上限額です。

ひめぎんクイックカードローンは、配偶者に安定した収入があれば専業主婦の方でも申し込めます。

自身の収入がないもののカードローンを利用したい専業主婦の方は、ぜひ検討してみてください。

1か月の間で自由に返済日を選べる点も、ひめぎんクイックカードローンの魅力です。

1か月間内であれば、その月の返済分を分割して入金することも可能なため、無理なく返済できます。

銀行カードローンにしては珍しく無利息期間サービスが提供されている点も、ひめぎんクイックカードローンの強みです。

WEB契約の方限定ですが、契約から30日間は無利息で利用できるため、お得に融資を受けられます。

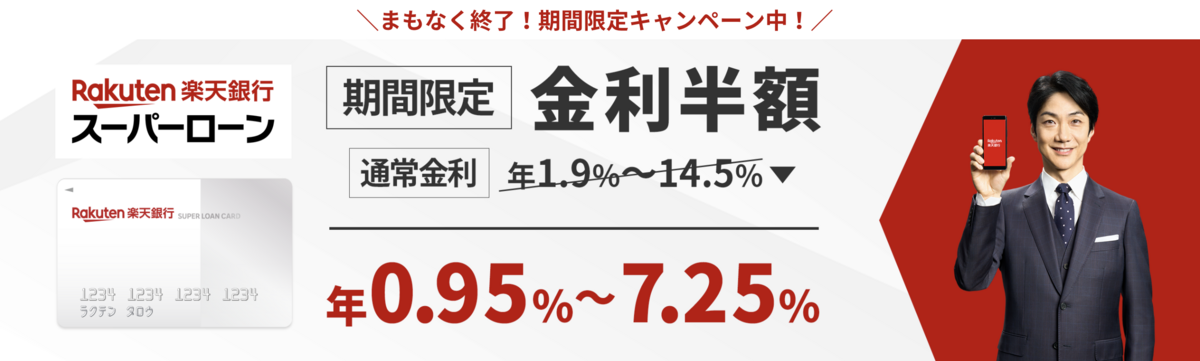

12位:楽天銀行スーパーローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.50% | 10 |

| 最大限度額 | 1,000万円 | 7 |

| 審査にかかる時間 | 最短翌日 | 0 |

| 振り込みスピード | 最短翌日 | 9 |

| 無利息期間 | 30日 | 15 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

楽天銀行スーパーローンは、WEB完結で申し込むネット銀行のカードローンです。

申し込みの際に楽天銀行の口座を開設する必要はないため、ご安心ください。

銀行カードローンにしては珍しく最短即日で審査結果が出ますが、申し込みの状況によっては数日かかる場合もあります。

楽天銀行スーパーローンでは、申し込みの際に「振込融資ご希望金額」に借入希望額を入力しておくと、ローンカード到着前に融資を受けることが可能です。

審査通過後すぐに融資を受けたい方は、ぜひご利用ください。

楽天銀行スーパーローンは、配偶者に安定した収入があれば専業主婦の方でも申し込めるのでおすすめです。

ただし、専業主婦の方は利用限度額が50万円になる点にご注意ください。

楽天会員のランクに応じて審査が優遇される点が、楽天銀行スーパーローンの魅力です。

カードローンの審査を通過する自信がない方でも、楽天会員であれば申し込んでみる価値があります。

初回借入の翌日から30日間の無利息サービスを提供している点も、楽天銀行スーパーローンの特徴です。

ただし、楽天銀行スーパーローンと楽天銀行口座を同時申し込みし、楽天銀行スーパーローンの返済口座を楽天銀行口座にする必要があります。

楽天会員の方や楽天銀行の口座開設も検討している方には、とくにおすすめのカードローンです。

13位:JCB CARD LOAN FAITH

引用:JCBのカードローン「FAITH」|カードローンならJCB

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 12.50% | 10 |

| 最大限度額 | 500万円 | 2 |

| 審査にかかる時間 | 最短即日 | 9 |

| 振り込みスピード | 最短数十秒 | 20 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

CB CARD LOAN FAITHは、株式会社ジェーシービーが提供しているカードローンです。

上限金利は12.50%とほかのカードローンと比較しても低く、利息を抑えて融資を受けたい方に適しています。

返済方法はキャッシングリボ払いとキャッシング1回払いの2種類で、1回払いの場合は最大5万円まで金利5.00%で利用可能です。

一度返済すれば金利の優遇は継続されるため、少額融資を希望する方にとってはお得度の高いカードローンだと言えます。

最短即日で審査が完了する点も、JCB CARD LOAN FAITHの強みです。

ローンカードの発行には最短で3営業日ほどかかりますが「キャッシング振り込みサービス」を利用すれば、契約後最短数十秒で振込融資を受けられます(※)。

(※)平日9:00~14:30に申し込みの場合

キャッシング振り込みサービスを希望する方は、契約後にWEBまたは電話で申し込みましょう。

JCB CARD LOAN FAITHでは、入会後最大2.5か月分の利息が実質無料になるキャンペーンを実施中です。

引用:「FAITH」入会後、最大2.5ヵ月分の利息が実質0円キャンペーン!|カードローンならJCB

2024年3月1日〜3月31日までの間に申し込むと、2024年3月1日〜5月15日までのキャッシングリボ払いの利息分がまとめてキャッシュバックされます。

現状、利息分キャッシュバックキャンペーンは毎月実施されていますが、いつ終了するかわかりません。

お得にJCB CARD LOAN FAITHを利用したい方は、ぜひこの機会にお申し込みください。

14位:オリックスORIX MONEY

引用:ORIX MONEY(オリックスマネー) | 【公式サイト】カードローンならオリックス・クレジット株式会社

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 17.80% | 6 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 最短60分(※) | 12 |

| 振り込みスピード | 最短当日 | 9 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | アプリ型(カードレス)選択時のみ、なし | 5 |

| 全国対応 | ○ | 10 |

(※)申し込んだ曜日や時間帯によっては翌日以降になる場合がある

ORIX MONEYは、オリックス・クレジット株式会社が提供するカードローンです。

アプリ型(カードレス)で申し込んだ場合は郵送物がないため、家族にバレずに融資を受けられます。

審査は最短60分で完了し、最短即日で振込融資を受けることが可能です。

PayPay銀行の場合は、曜日問わず0:15〜23:45の受付は即時振込で、すぐにお金が必要な方でも納得して申し込めます。

ほかの金融機関をご利用の場合でも、平日6:00〜8:30以外の受付は即時振込で、使い勝手のよいカードローンです。

ただし、振込先金融機関が接続時間外の場合、翌営業日8:30以降の振込になる点に注意しましょう。

ORIX MONEYはスマホATMにも対応しており、スマホアプリでQRコードを読み取ることでコンビニATMを利用可能です。

スマホATMはセブン銀行・ローソン銀行に対応しているため、いつでも気軽に借り入れできます。

オリックスグループの優待サービスを利用できる点も、ORIX MONEYの魅力です。

引用:ORIX MONEY(オリックスマネー) | 【公式サイト】カードローンならオリックス・クレジット株式会社

オリックスレンタカーやオリックスカーシェアで割引優待を受けられるため、ぜひご利用ください。

15位:au PAY スマートローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 18.00% | 6 |

| 最大限度額 | 100万円 | 0 |

| 審査にかかる時間 | 最短30分 | 12 |

| 振り込みスピード | 最短即日(※) | 9 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

au PAY スマートローンは、WEB完結型のカードローンです。

auフィナンシャルサービス株式会社が提供していますが、au回線の契約がなくても申し込めます。

ただし、契約の際にはau IDが必要になるため、事前に作成しておきましょう。

審査にかかる時間は最短30分で、契約手続きが完了すれば最短即日で融資を受けられます。

借り入れ方法は、振込融資・セブン銀行スマホATM・au PAY残高へのチャージです。

なお、au PAY残高にチャージして利用すると、200円(税込)の買い物ごとに1Pontaポイントが貯まります。

ポイントを貯められるカードローンは少ないため、お得にお金を借りたい方にはとくにおすすめです。

Pontaポイントを貯めている方やau PAYを使用している方は、ぜひ検討してみてください。

16位:フタバキャッシング

引用:キャッシングのことならキャッシングのフタバへ。総合デスク03-3863-3928まで。

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 19.945% | 4 |

| 最大限度額 | 50万円 | 0 |

| 審査にかかる時間 | 最短即日 | 9 |

| 振り込みスピード | 最短即日 | 9 |

| 無利息期間 | 30日 | 15 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

フタバキャッシングは、昭和38年に設立された中小消費者金融のカードローンです。

最大限度額は50万円と低めですが、うっかり借りすぎて返済時に困るリスクが低く、使いすぎが心配な方に適しています。

フタバは、他社での借入が4社以内の方を申し込み対象としています。

すでに複数社のカードローンを契約している方でも、審査を通過できる可能性があるため、他社借入が4社以下の方はぜひ検討してみてください。

申し込み方法はWEBで、平日16時までの審査完了で即日融資を受けられます。

申し込み可能な年齢は20歳以上73歳以下で、高齢の方でも契約できる可能性がある点も魅力です。

フタバでは、新規契約者を対象に無利息期間サービスも提供しており、契約日の翌日から30日間は利息がかかりません。

無利息期間サービスを提供している中小消費者金融をお探しの方は、ぜひ検討してみてください。

17位:ベルーナノーティス

引用:消費者金融のベルーナノーティス【公式】キャッシング・カードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 18.00% | 6 |

| 最大限度額 | 50万円 | 0 |

| 審査にかかる時間 | 最短30分 | 12 |

| 振り込みスピード | 最短即日 | 9 |

| 無利息期間 | 14日 | 9 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

ベルーナノーティスは、通信販売のベルーナのグループ会社が展開している中小消費者金融です。

創業35年以上の実績があるため、安心して申し込めます。

ベルーナノーティスの特徴は、自身の収入がない専業主婦の方でも融資を受けられる点です。

引用:専業主婦でもお金が借りれるキャッシング・カードローン|消費者金融のベルーナノーティス【公式】キャッシング・カードローン

配偶者貸付での契約が可能で、配偶者に安定した収入があれば審査に通る可能性が十分あります。

配偶者貸付に対応している消費者金融は少ないため、専業主婦でお金を借りたい方はぜひ検討してみてください。

注意点として、配偶者貸付では申込者+配偶者の年収と他社借入額から利用限度額を決定します。

貸金業者であるベルーナノーティスは総量規制の対象のため、配偶者がすでに年収の3分の1以上借りている場合は融資を受けられません。

配偶者貸付では契約にあたって配偶者の同意が必要です。

在籍確認として配偶者の職場に電話連絡も実施されるため、配偶者に内緒でお金を借りたい方にも向きません。

少々注意点はありますが、最短30分で審査が完了し、最短即日で融資を受けられる点は魅力です。

申し込み可能な年齢は20〜80歳までで、年金も収入として認められています。

年金収入しかなくて他社カードローンに申し込めなかった方は、ベルーナノーティスがおすすめです。

ベルーナノーティスでは、初めての借り入れと完済後の借り入れが14日間無利息になるサービスを提供しています(※)。

(※)借入日の翌日から無利息期間がスタート

完済後の借り入れは、前回の無利息キャッシング適用の借入日から3か月経過したものが対象ですが、何度でも無利息で利用できるため非常にお得です。

お得度の高いカードローンをお探しの方は、ぜひベルーナノーティスを検討してみてください。

18位:みずほ銀行カードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.00%(※1) | 10 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 最短当日(※2) | 9 |

| 振り込みスピード | - | 0 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

(※1)住宅ローンをご契約中のお客さま限定金利年1.50%~13.5%

(※2)Web申し込みの場合

みずほ銀行カードローンは、みずほ銀行で住宅ローンを契約している方はお得に利用できるカードローンです。

通常の金利は2.00%〜14.00%ですが、住宅ローン契約中の方は1.50%〜13.50%でカードローンを利用できます。

みずほマイレージクラブに入会のうえ、月末時点でカードローンの借入残高があると、次のATMの手数料が無料になる点も魅力です。

- みずほ銀行・イオン銀行ATM:無料

- イーネットATM:月3回まで無料

- みずほダイレクト利用時の他行宛振込手数料:月3回まで無料

WEB申し込みだと最短即日で審査が完了し、すでにみずほ銀行の口座をお持ちの場合は最短即日で融資を受けられます。

みずほ銀行の口座をお持ちでない場合は、申し込みの際に口座開設が必要です。

口座開設も同時におこなった場合、みずほダイレクトご利用カードが郵送されるため、郵送物なしで契約したい方はご注意ください。

すでにみずほ銀行の口座をお持ちの方や、みずほ銀行で住宅ローンを契約している方におすすめのカードローンです。

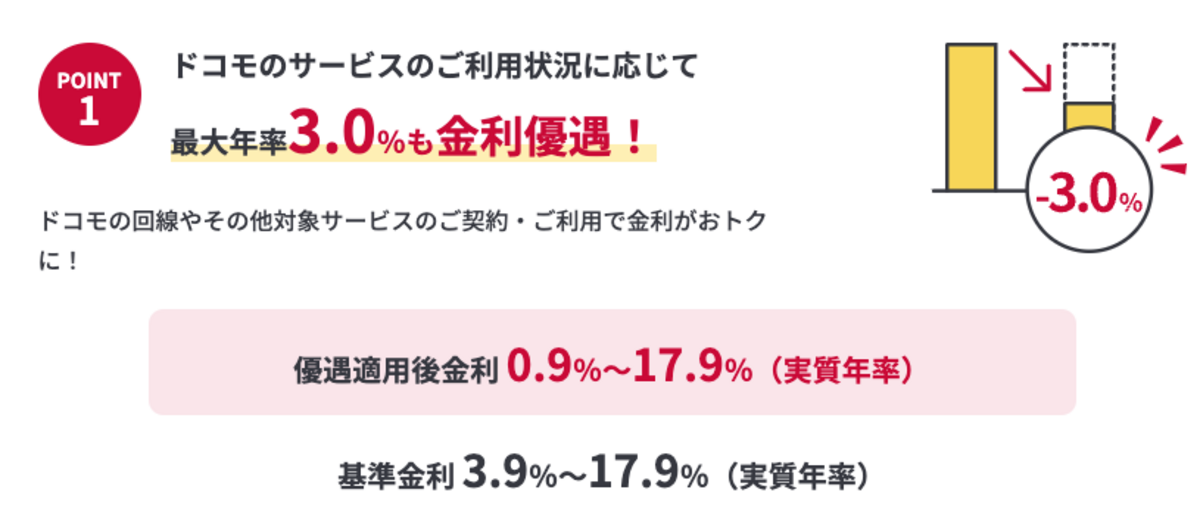

19位:dスマホローン

引用:dスマホローン | カードがいらないドコモのカードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 17.90% | 6 |

| 最大限度額 | 300万円 | 0 |

| 審査にかかる時間 | 最短即日 | 9 |

| 振り込みスピード | 最短即日 | 9 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

dスマホローンは、株式会社NTTドコモが提供しているカードローンです。

申し込み方法はWEBのみで、申し込み・借入・返済のすべてをWEB上でおこなえます。

申し込みの際にはdアカウントが必要ですが、ドコモ回線の契約がなくてもアカウントは作成できるため、ご安心ください。

dスマホローンは、ドコモサービスの利用状況に応じて金利が優遇されるカードローンです。

通常の金利は3.90%〜17.90%ですが、ドコモサービスをご利用の方は0.90%〜17.90%で利用できます。

引用:dスマホローン | カードがいらないドコモのカードローン

金利優遇対象のドコモサービスは、次のとおりです。

- ドコモ回線の契約:-1.0%

- dカードの契約:dカードは-0.5%、dカード GOLDは-1.5%

- 判定基準日の前月のd払い残高からの支払い:-0.5%

借り入れ方法は振込融資とd払い残高へのチャージで、d払い残高にチャージする場合は1,000円から借入できます。

そのままd払いで買い物をするとdポイントが貯まるため、カードローンを利用しながらポイントも貯めたい方にもおすすめです。

dスマホローンは、17:00までに申し込むと最短即日で審査が完了します。

審査完了までが早いカードローンをお探しの方や、ドコモユーザーの方はぜひ検討してみてください。

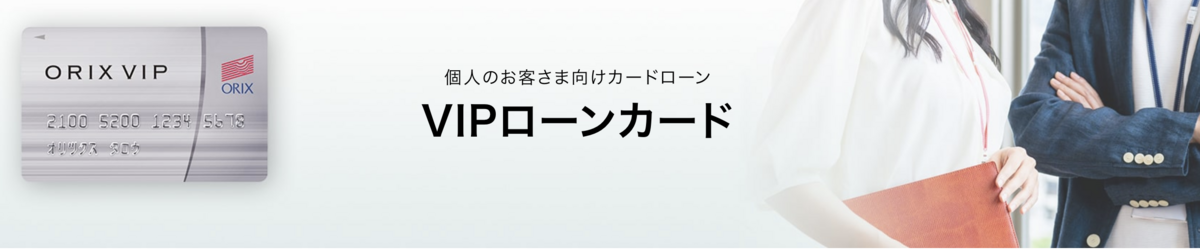

20位:オリックスVIPローンカード

引用:VIPローンカード商品紹介 │ 各種ローン商品一覧 │ オリックス・クレジット

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 17.80% | 6 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 最短60分 | 12 |

| 振り込みスピード | 最短即日 | 9 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

オリックスVIPローンカードは、前述したORIX MONEYと同様、オリックス・クレジット株式会社が提供しているカードローンです。

基本的なスペックはORIX MONEYと変わりませんが、VIPローンカード会員は24時間365日対応のお問い合わせ窓口を利用できます。

さらには、カウンセリングデスクも用意されており、収支バランスやお金に関する疑問も相談可能です。

オリックスVIPローンカードを契約すると、次のようなオリックスグループのサービスも優待価格で利用できます。

- ビジネスホテル・シティホテル宿泊費

- リゾートホテル宿泊費

- レンタカー基本料金

- その他施設レストラン

オリックスグループをお得に利用したい方には、おすすめのカードローンです。

ORIX MONEYと同様、審査にかかる時間は最短60分で、契約完了後は最短即日で融資を受けられます。

特典が充実したカードローンを希望する方は、ぜひ検討してみてください。

21位:LINEポケットマネー

引用:LINEでお金が借りられる|LINEポケットマネー【公式】

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 18.00% | 6 |

| 最大限度額 | 300万円 | 0 |

| 審査にかかる時間 | 1〜3日 | 0 |

| 振り込みスピード | - | 0 |

| 無利息期間 | 30日 | 15 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

(※)新規ご契約日から30日間に発生した利息を後日LINE Pay残高にキャッシュバック

LINEポケットマネーは、LINE Credit株式会社が提供するカードローンです。

申し込み方法はLINEのみで、LINEウォレットから「ポケットマネー」を選択し「申し込む」をタップします。

LINEポケットマネーの特徴は、審査の際にLINEスコアも加味される点です。

LINEスコアは、ライフスタイルに関する質問への回答と、LINEヤフー株式会社およびグループ会社のサービス利用状況をもとに算出されます。

なお、LINEの友達とのトーク内容はスコアの算出に使用されないため、ご安心ください。

借り入れ方法は、LINE Payアカウントへのチャージまたは振込融資です。

ただし、振込融資を利用する際は、借入金額を50,000円以上にする必要があります。

LINEポケットマネーの振込融資は1か月の利用回数に制限があるため、必要なぶんをまとめて借り入れしましょう。

振込融資を利用できる回数は、スタンダードプランで月3回まで、プレミアムプランで月10回までです。

LINEポケットマネーを初めて利用する方は、利息キャッシュバック特典を受けられます。

引用:LINEでお金が借りられる|LINEポケットマネー【公式】

契約日から30日目までに発生した利息が、後日LINE Pay残高にキャッシュバックされるため、契約初月はお得に利用可能です。

LINEやLINE Payをよく使用する方は、ぜひ検討してみてください。

22位:北海道銀行カードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.95% | 8 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 最短即日 | 9 |

| 振り込みスピード | 最短即日 | 9 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

北海道銀行カードローンは、最短即日融資が可能な銀行カードローンです。

北海道銀行の口座がなくても申し込み可能で、わざわざ口座開設をする手間もありません。

銀行カードローンにしては珍しく、在籍確認を原則として電話連絡で実施しない点が、北海道銀行カードローンの特徴です。

電話での在籍確認が必要になった場合も担当者の個人名で電話をかけるため、安心して申し込めます。

借り入れ方法は北海道銀行ATM・コンビニATM・振込融資で、北海道銀行・コンビニともにATM手数料は無料です。

手数料を気にせずコンビニATMで気軽に借り入れできるカードローンをお探しの方には、おすすめといえるでしょう。

北海道銀行カードローンでは、返済スタイルを「35日ごと」と「毎月指定日」から選択できます。

自身の都合に合わせて無理なく返済したい方にとっては、使い勝手のよいカードローンです。

注意点として、北海道銀行カードローンでは口座引き落としでの返済はできません。

ATMまたは振込での返済になるため、毎月の返済を忘れないよう注意しましょう。

23位:東京スター銀行 カードローン(スターカードローンα)

引用:カードローン(スターカードローンα) | 東京スター銀行

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.60% | 8 |

| 最大限度額 | 1,000万円 | 7 |

| 審査にかかる時間 | - | 0 |

| 振り込みスピード | - | 0 |

| 無利息期間 | 30日 | 15 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

東京スター銀行 カードローン(スターカードローンα)は、最大限度額が1,000万円と高く設定されているカードローンです。

銀行カードローンにしては珍しく、契約日から30日間の無利息サービスを提供しており、お得に融資を受けられます。

東京スター銀行 カードローン(スターカードローンα)の特徴は、自動融資サービスが利用できる点です。

口座残高が不足した際に自動で融資を受けられるため、口座引き落としに間に合わず支払いを遅延する心配がありません。

口座への入金をうっかり忘れがちな方にとっては、非常に便利なサービスです。

なお、自動融資が不要な場合は、申し込みの際に「自動融資なし」を選択できます。

注意点として、東京スター銀行 カードローン(スターカードローンα)を契約するためには、スターワン口座の開設が必要です。

しかし、スターワン口座には次のような特典があるため、カードローンの契約を機に口座を開設する価値はあります。

- 給与振込口座に指定すると円普通預金の金利が0.25%

- ATM手数料が月8回まで実質無料(※)

- インターネットバンキングの振込手数料が月5回まで実質無料(※)

(※)手数料分を後日キャッシュバック

自動融資に対応するカードローンを希望する方や、東京スター銀行での口座開設を検討している方におすすめです。

24位:キャッシングMOFF

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 20.00% | 0 |

| 最大限度額 | 100万円 | 0 |

| 審査にかかる時間 | 最短30分 | 15 |

| 振り込みスピード | 最短即日(※1) | 9 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 書類提出 | 0 |

| WEB完結 | 電話連絡 | 10 |

| 郵便物 | 来店の場合なし(※2) | 5 |

| 全国対応 | ○ | 10 |

(※1)電話申し込み・来店申し込みの場合

(※2)来店にて契約の場合は書類をその場で了承できる。

キャッシングMOFFは、最短即日融資に対応する東京中小消費者金融です。

即日融資を希望する方は、電話または来店でお申し込みましょう。

審査にかかる時間は最短30分で、契約成立後すぐに店頭にございます窓口で融資を受けられます。

来店での契約は自宅への郵送物がないため、家族にバレずに融資を受けたい方にもおすすめです。

店舗が遠くて来店が難しい場合は、WEBまたは郵送・FAXで申し込めば振込融資を受けられます。

キャッシングMOFFは、配偶者に安定した収入があれば専業主婦でもお申し込み可能です。

契約する際は配偶者の同意書が必要ですが、ご自身の収入がなくても申し込んでカードローンをお探しの方は、ぜひ検討してみてください。

25位:横浜銀行カードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.60% | 8 |

| 最大限度額 | 1,000万円 | 7 |

| 審査にかかる時間 | 最短即日 | 9 |

| 振り込みスピード | 最短即日 | 9 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 書類提出(※) | 5 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | × | 0 |

(※)先に確認書類の提出が必要

横浜銀行カードローンは、東京・神奈川・群馬(前橋市・高崎市・桐生市)に居住または通勤している方が申し込んでいるカードローンです。

契約には横浜銀行の口座が必要なため、お持ちでない方は契約までに「はまぎん365」で口座開設を済ませましょう。

はまぎん365アプリでは、カードローンの借入・通話・利用状況の確認も可能です。

アプリから借入・通話をおこないたい方は、ローンカードが届きましたらアプリのサービスを利用して内部にカードローンを追加しましょう。

審査結果の通知は最短即日で、契約一時金を受け取れる点が、横浜銀行カードローンの強みです。

中は融資スピードが早いため、お急ぎの方でも納得して申し込めます。

最高額は1,000万円で、受取額は1.50%〜14.60%です。

低意思かつ最高額が高いカードローンを希望する方は、ぜひ検討してみてください。

26位:オリックス銀行カードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.80% | 8 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | - | 0 |

| 振り込みスピード | - | 0 |

| 無利息期間 | 30日 | 15 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

オリックス銀行カードローンは、ガン保障特約付きプランが用意されているカードローンです。

ガン保障特約付きプラン「Bright」に加入すると、死亡・高度障害またはガンと診断確定された際に、保険金がカードローンの未返済債務に充当されます。

月々の保険料は無料で金利の上乗せもないため、万が一に備えたい方はぜひ加入を検討してみてください。

借り入れ方法は振込融資とATMで、提携ATMの利用手数料は無料です。

借入・返済ともにコンビニATMも手数料無料のため、気軽に利用できます。

収入が年金のみの方でも申し込める点も、オリックス銀行カードローンの強みです。

69歳未満の方であれば申し込めるため、収入が年金しかなく他社では断られた方は、ぜひ検討してみてください。

27位:住信SBIネット銀行カードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.79% | 8 |

| 最大限度額 | 1,000万円 | 7 |

| 審査にかかる時間 | 数日 | 0 |

| 振り込みスピード | - | 0 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | 原則なし | 10 |

| 全国対応 | ○ | 10 |

住信SBIネット銀行カードローンは、金利1.890%〜14.79%で利用できる銀行カードローンです。

次に当てはまる方はさらに金利が下がるため、よりお得に融資を受けられます。

- SBI証券口座保有登録済みまたは住信SBIネット銀行の住宅ローン残高がある:-0.5%

- ミライノカード(JCB)を保有し、住信SBIネット銀行を引き落とし口座に設定している:-0.1%

両方の条件を満たす場合は0.6%引き下げられるため、非常にお得です。

住信SBIネット銀行カードローンは、借入・返済ともに手数料無料で利用できます。

WEBからの手続きのみでなくATM手数料も無料のため、 コンビニATMでいつでも気軽に借り入れしたい方におすすめです。

住信SBIネット銀行カードローンを利用するためには、住信SBIネット銀行の口座を開設する必要があります。

住信SBIネット銀行カードローンは原則として郵送物なしですが、カードローンと同時に口座開設もおこなった場合、認証番号カードが郵送される点に注意が必要です。

住信SBIネット銀行の口座開設を検討している方や、すでに住信SBIネット銀行のサービスを利用している方におすすめします。

28位:三菱UFJ銀行カードローン(バンクイック)

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.60% | 8 |

| 最大限度額 | 500万円 | 2 |

| 審査にかかる時間 | 最短即日 | 9 |

| 振り込みスピード | - | 0 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | テレビ窓口でカードを受け取る場合はなし | 5 |

| 全国対応 | ○ | 10 |

三菱UFJ銀行カードローン(バンクイック)は、WEB完結で申し込める銀行カードローンです。

三菱UFJ銀行の口座がなくても申し込み可能で、別途口座開設をする必要もありません。

三菱UFJ銀行カードローン(バンクイック)の魅力は、次のATMでの借り入れは手数料がかからない点です。

- 三菱UFJ銀行

- セブン銀行

- ローソン銀行

- イーネット

なお、振込融資も手数料無料のため、手数料を気にせずいつでも気軽に借り入れできます。

Eメールサービスに登録すると返済期日の3営業日前にメールが届く点も、三菱UFJ銀行カードローン(バンクイック)のよい点です。

うっかり返済日を忘れないか心配な方は、登録しておきましょう。

審査結果は最短即日で通知され、テレビ窓口に出向けばローンカードも即日で受け取れます。

テレビ窓口でカードを受け取ると契約時の郵送物もなしになるため、家族にバレずにお金を借りたい方におすすめです。

29位:auじぶん銀行カードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 17.50% | 6 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 最短1時間 | 12 |

| 振り込みスピード | -(※) | 0 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

(※)ローンカードが届くまでに1週間程度かかるが、初回融資を急ぐ場合は契約手続き完了後、手数料無料で口座への振り込み融資が可能。希望する場合はauじぶん銀行ローンセンター まで電話

auじぶん銀行カードローンは、au IDをお持ちの方はお得に利用できるカードローンです。

通常の金利は1.480%〜17.50%ですが、au IDをお持ちの方は-0.1%になります。

ローンを借り換える場合は-0.5%になるため、借り換えを検討している方にはとくにおすすめです。

申し込み方法はWEBで、審査は最短1時間で完了します。

ローンカードが届くまでには1週間ほどかかりますが、お急ぎの方は契約手続き完了後、最短即日で振込融資を受けることが可能です。

契約手続き後の振込融資を希望する方は、auじぶん銀行ローンセンターに電話をかけましょう。

auじぶん銀行カードローンは、次のATMを手数料無料で利用できます。

- 三菱UFJ銀行

- セブン銀行

- ローソン銀行

- イーネット

- ゆうちょ銀行

借入・返済ともに手数料がかからないため、無駄な費用を支払いたくない方でも納得して利用可能です。

auじぶん銀行カードローンは、収入が年金のみの方でも申し込めます。

申し込み可能年齢は満20歳以上70歳未満で、高齢の方でも比較的申し込みやすいカードローンです。

30位:セブン銀行カードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 15.00% | 8 |

| 最大限度額 | 300万円 | 0 |

| 審査にかかる時間 | 最短翌日~3営業日程度 | 0 |

| 振り込みスピード | 最短翌日(※) | 0 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 書類提出 | 10 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

(※)Myセブン銀行からの申し込み

セブン銀行カードローンは、Myセブン銀行アプリからの申し込みで最短翌日に融資を受けられるカードローンです。

申し込みから契約までアプリで完結するため、自宅で気軽に申し込めます。

借り入れ方法はセブン銀行ATMとダイレクトバンキングによる振込融資で、借入・返済の手数料はいつでも無料です。

セブン銀行カードローンでは、原則として在籍確認を書類提出でおこなうため、職場への電話連絡を避けたい方でも納得して申し込めます。

ただし、審査状況によっては電話での在籍確認が必要になる場合もある点に、注意しましょう。

セブン銀行カードローンを利用するためには、セブン銀行の口座開設が必要です。

セブン銀行の口座をお持ちでない場合は、口座開設を済ませてからカードローンに申し込みましょう。

Myセブン銀行アプリをダウンロードし、アプリ内の「口座を開設する」を選択すると、口座開設をおこなえます。

口座開設と利用設定が完了したら、アプリ内の申し込みボタンからカードローンに申し込みましょう。

31位:イオン銀行カードローン

引用:カードローン |イオン銀行なら低金利、WEB完結、手数料無料!

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 13.80% | 10 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | - | 0 |

| 振り込みスピード | - | 0 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

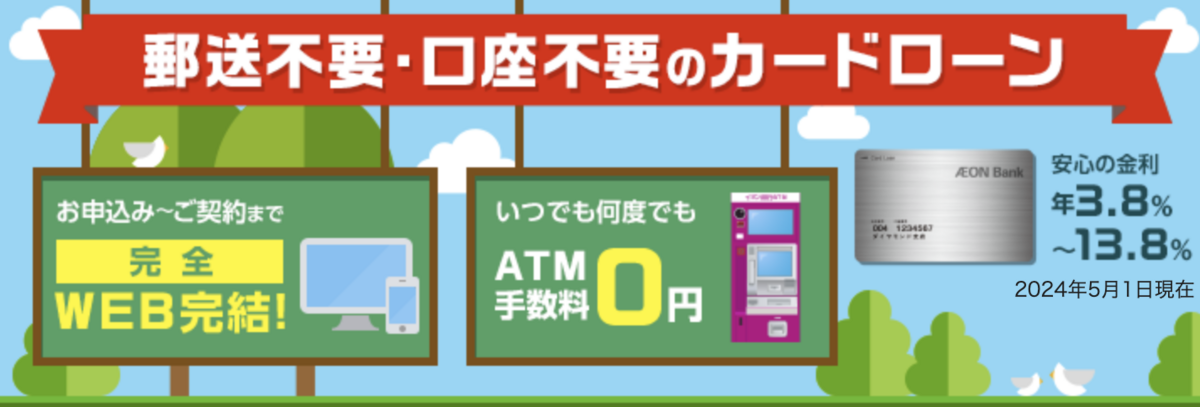

イオン銀行カードローンは、WEB完結で申し込めるカードローンです。

最大限度額は800万円、金利は3.80%〜13.80%で、利息を抑えたい方に適しています。

申し込みの際にイオン銀行の口座は不要で、契約時に新規で口座を開設する必要もありません。

しかし、返済方法をイオン銀行の口座引き落としにした方は、イオン銀行キャッシュカード機能付きのカードで借り入れできます。

さらには、インターネットバンキングでの借入・返済(※)や自動融資も可能で、より便利にカードローンを利用可能です。

(※)審査完了の翌々日9:00以降から利用可能

イオン銀行カードローンは、通常の場合ローンカードが到着しないと借り入れできません。

しかし、イオン銀行の口座をお持ちの場合は、審査完了後ローンカード受け取り前に1回のみ、振込融資を利用できます。

振込融資を利用した場合は最短翌日に融資を受けられるため、少しでも早くお金を借りたい方は、ぜひ審査完了後にマイページからお申し込みください。

イオン銀行の口座を開設しない場合、借り入れはイオン銀行ATMまたは提携ATMでおこないます。

なお、イオン銀行ATMとローソンATMとイーネットATMは、いつでも手数料無料です。

イオン銀行カードローンの審査では、在籍確認として勤務先への電話連絡を実施します。

在籍確認の電話は個人名で実施しますが、社名を尋ねられた場合はイオン銀行と名乗るケースがあるため、考慮しておきましょう。

イオン銀行カードローンは、配偶者に安定した収入があれば専業主婦の方でも申し込めるカードローンです。

専業主婦の方は利用限度額が最大50万円になりますが、他社カードローンを契約できなかった方でも申し込んでみる価値はあります。

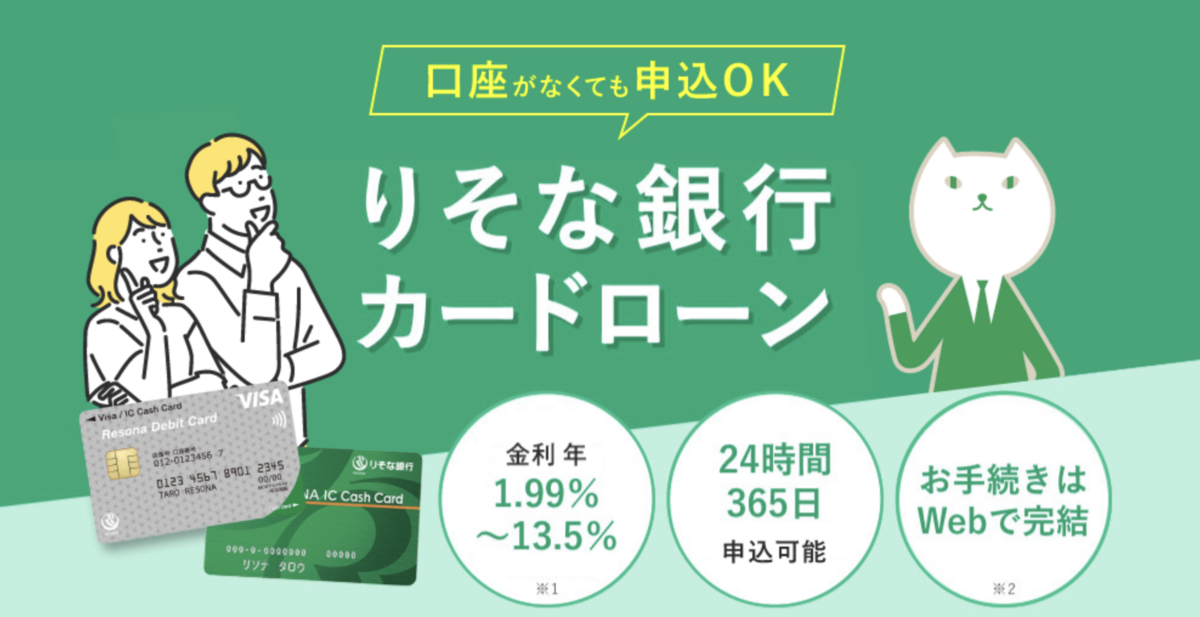

32位:りそな銀行カードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 13.50% | 10 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | 1週間以内 | 0 |

| 振り込みスピード | - | 0 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | △(場合によっては要来店) | 5 |

| 郵便物 | あり | 0 |

| 全国対応 | ○ | 10 |

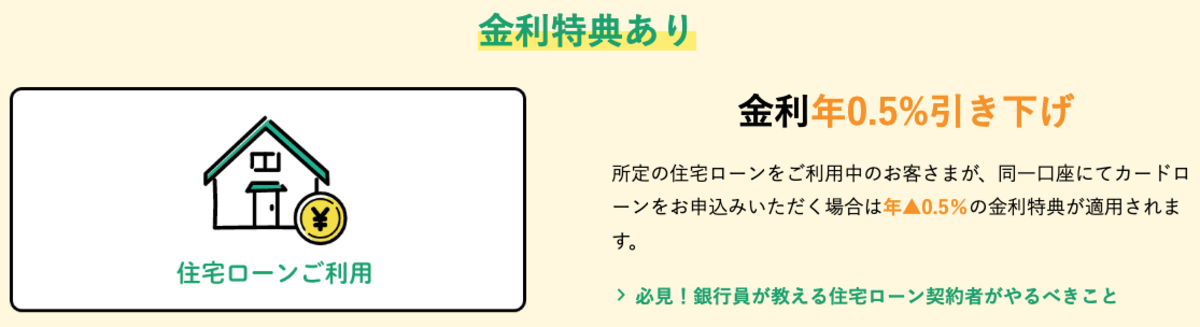

りそな銀行カードローンは、りそな銀行の住宅ローンをご利用の場合、金利が-0.5%になるカードローンです。

通常の金利も1.99%〜13.50%と低いですが、さらにお得に融資を受けられます。

りそな銀行カードローンの契約には、りそな銀行の口座開設が必要です。

りそな銀行の口座をお持ちでない場合は、契約までに別途口座開設を済ませましょう。

すでにりそな銀行の口座をお持ちの方は、アプリから申し込みをおこなえます。

アプリからの申し込みだと氏名や住所が自動で入力されるため、あとは最低限の情報を入力するのみです。

りそな銀行カードローンは、契約手続き後お持ちのキャッシュカードですぐに借り入れできます。

ただし、審査回答は1週間以内と記載されているため、スピード融資は期待しないほうがよいでしょう。

りそな銀行カードローンでは、審査の際に在籍確認で職場への電話連絡を実施します。

しかし、在籍確認では社名ではなく個人名を名乗るため、ご安心ください。

りそな銀行カードローンの強みは、カードローンの月中平均残高が10万円以上だと、月間20ポイントが貯まる点です。

貯まったポイントは次のようなポイントに交換できるため、お得にカードローンを利用できます。

- 口座へのキャッシュバック

- dポイント

- Pontaポイント

- ビックポイント

- nanacoポイント

- Tポイント

- 楽天ポイント

- 楽天Edy

- ANAマイル

- JALマイル

りそな銀行の住宅ローンを利用している方や、カードローンを利用しながらポイントも貯めたい方は、ぜひ検討してみてください。

33位:千葉銀行カードローン

引用:カードローン|千葉銀行

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 14.80% | 8 |

| 最大限度額 | 800万円 | 5 |

| 審査にかかる時間 | - | 0 |

| 振り込みスピード | - | 0 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | ○ | 10 |

| 郵便物 | あり | 0 |

| 全国対応 | × | 0 |

千葉銀行カードローンは、千葉・東京・茨城・埼玉・神奈川(横浜市・川崎市)にお住まいの方が申し込めるカードローンです。

最大限度額は800万円、金利は1.40%〜14.80%で、利息を抑えて融資を受けられます。

契約の際には千葉銀行の口座が必要なため、お持ちでない方は事前に口座開設を済ませておきましょう。

千葉銀行カードローンの特徴は、契約と同時に振込融資を受けられる点です。

ローンカードが届く前に融資を受けられるため、極力早くお金を借りたい方でも納得して申し込めます。

銀行カードローンにしては珍しく、アルバイト・パートや派遣社員の方でも申し込める点も、千葉銀行カードローンの強みです。

非正規雇用でメガバンクの審査を通過できる自信がない方は、ぜひ千葉銀行カードローンを検討してみてください。

千葉銀行カードローンの対象エリアにお住まいで、貸付対象が幅広いカードローンをお探しの方におすすめします。

34位:広島銀行カードローン

引用:広島銀行カードローン

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 13.48% | 10 |

| 最大限度額 | 500万円 | 2 |

| 審査にかかる時間 | - | 0 |

| 振り込みスピード | - | 0 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | △(※) | 5 |

| 郵便物 | あり | 0 |

| 全国対応 | × | 0 |

(※)広島銀行の口座をお持ちの方のみ

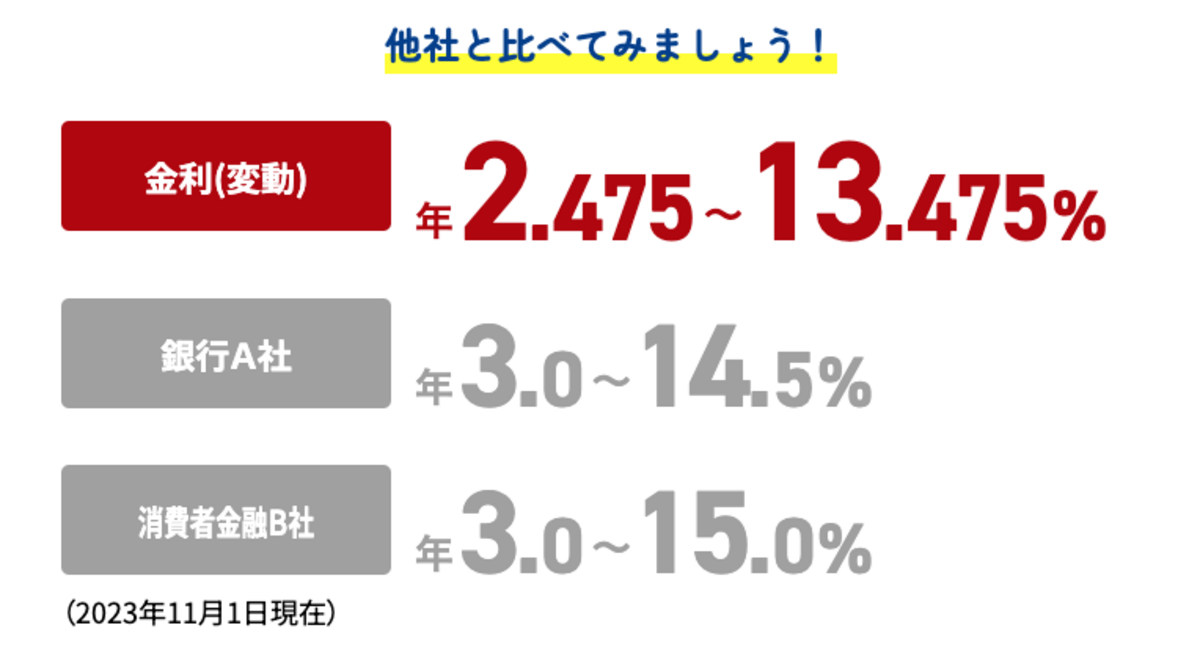

広島銀行カードローンは、広島銀行の営業エリア内の方が申し込めるカードローンです。

金利は2.475%〜13.475%で、ほかのカードローンと比較しても低金利のため、極力利息を抑えたい方に適しています。

引用:広島銀行カードローン

広島銀行の口座をお持ちの方は、WEB完結で申し込み可能な点も強みです。

借入・返済はお手持ちのキャッシュカードまたはアプリでおこなえるため、新規でローンカードを発行する手間もかかりません。

広島銀行カードローンは、自動融資にも対応しています。

出金時に口座残高が不足した場合、自動で不足分が融資されるため、支払いができなくて困ることがありません。

注意点として、広島銀行の口座をお持ちでない方は、お近くの広島銀行の窓口で直接申し込む必要があります。

広島銀行の営業エリア内にお住まいの方や、すでに広島銀行の口座をお持ちの方におすすめのカードローンです。

35位:キャッシングエイワ

| スペック | 詳細 | 獲得点数 |

|---|---|---|

| 上限金利 | 19.9436% | 4 |

| 最大限度額 | 50万円 | 0 |

| 審査にかかる時間 | - | 0 |

| 振り込みスピード | - | 0 |

| 無利息期間 | × | 0 |

| 在籍確認の方法 | 電話連絡 | 0 |

| WEB完結 | × | 0 |

| 郵便物 | あり | 0 |

| 全国対応 | × | 0 |

キャッシングエイワは、必ず対面で審査をおこなう中小消費者金融カードローンです。

WEB完結申し込みに対応していないと不便に感じるかもしれませんが、エイワでは年収や勤務先などのデータ以外の要素も加味して審査をおこなっています。

現在の状況をしっかりと確認したうえで融資の可否を判断するため、データだけの審査だと不利な方も申し込んでみる価値はあるでしょう。

レディースローンを提供している点も、エイワの特徴です。

女性専用ダイヤル(0120-380-011)も用意されているため、気になる方はぜひ一度相談してみてください。

カードローンにしては珍しく20歳〜79歳まで申し込める点も、エイワの魅力です。

他社カードローンは年齢が原因で契約できなかった方でも、エイワなら融資を受けられる可能性があります。

エイワの店舗がある地域は、次のとおりです。

- 北海道

- 宮城県

- 神奈川県

- 東京都

- 埼玉県

- 千葉県

- 茨城県

- 栃木県

- 新潟県

- 山梨県

- 静岡県

- 愛知県

- 大阪府

- 兵庫県

- 岡山県

- 福岡県

- 熊本県

全国で25店舗を展開しているため、お住いの地域に店舗がある方はぜひ検討してみてください。

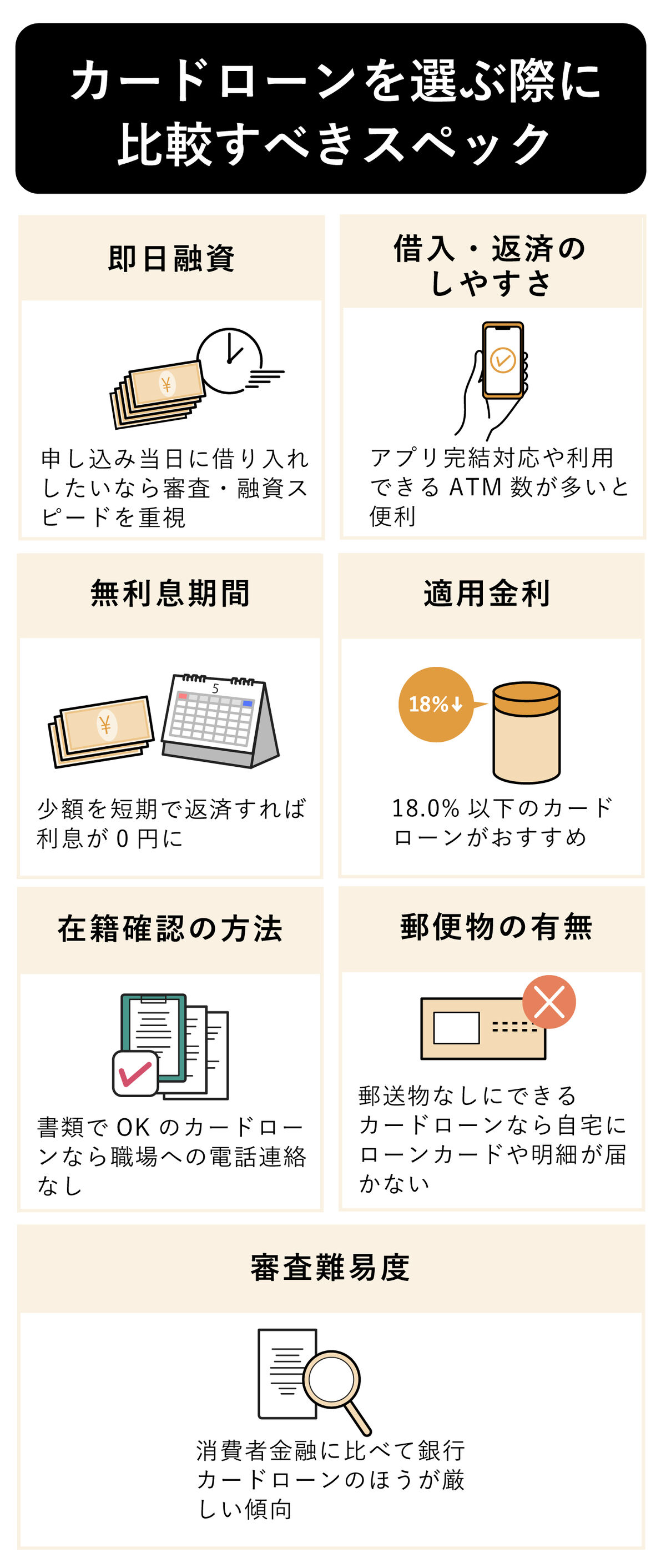

カードローンの選び方|比較すべき項目は?

カードローンを選ぶ際に比較すべき項目は、次のとおりです。

比較する際に、上記の中でとくに重視する点を決めておくと、自身に合ったカードローンを選べます。

今すぐにお金が必要な場合は、即日融資に対応しており審査完了までが早い、大手消費者金融のカードローンがおすすめです。

融資スピードよりも金利の低さを重視する方は、銀行のカードローンを選びましょう。

ここからはカードローンの選び方、比較すべき項目について、詳しく解説します。

比較項目➀即日融資に対応しているかで選ぶ

すぐにお金が必要な方は、即日融資に対応しているカードローンを選びましょう。審査が完了し融資を受けられるまでのスピードは、金融機関により異なります。

銀行カードローンの大半は即日融資に対応していないため、急いでいる方には向きません。一方、即日融資対応のカードローンでは、AIスコアリングシステムを採用しています。

自社の膨大な顧客取引データをもとに、融資の可否や利用限度額を即時に出せるため、審査完了までがスムーズです。ただし、即日融資が可能なカードローンであっても、審査完了から融資までに時間がかかる場合があります。

お急ぎの場合は、審査完了から融資までのスピードが早い、大手消費者金融のカードローンを選びましょう。

即日融資が可能な大手消費者金融を、一覧で比較しました。

| 会社名 | 審査にかかる時間 | 振込スピード | 審査受付時間 | 上限金利 | 最大限度額 | 無利息期間 |

|---|---|---|---|---|---|---|

| レイク | 最短15秒(※1) | 最短25分(※2) | 8:10~21:50(※3) | 18.00% | 800万円 | 30日/60日/180日 |

| アコム | 最短20分(※1) | 最短10秒(※2) | 9:00~21:00 | 18.00% | 800万円 | 30日間 |

| アイフル | 最短18分(※1) | 最短10秒(※2) | 9:00~21:00 | 18.00% | 800万円 | 30日 |

| プロミス | 最短3分(※1 | 最短10秒(※2) | 9:00~21:00 | 17.80% | 500万円 | 30日 |

| SMBCモビット | 最短30分(※1) | 最短3分(※2) | 9:00~21:00 | 18.00% | 800万円 | × |

(※1)申し込んだ時間帯や審査状況によっては遅れる可能性あり

(※2)振込実施時間は利用する金融機関によって異なる

(※3)毎月第3日曜日は8:10~19:00

これらの大手消費者金融のカードローンは、土日に即日融資を受けたい方にも適しています。

銀行は土日が休業日のため審査が進みませんが、大手消費者金融は土日や祝日も審査をおこなっているからです。

大手消費者金融のカードローンであれば、審査完了後は24時間365日いつでも借入できます。

ただし、受付時間ギリギリに申し込むと、即日で審査が完了しない場合がある点に注意しましょう。

即日融資を受けたい場合は、余裕を持って審査受付終了の1時間前には申し込みを済ませることをおすすめします。

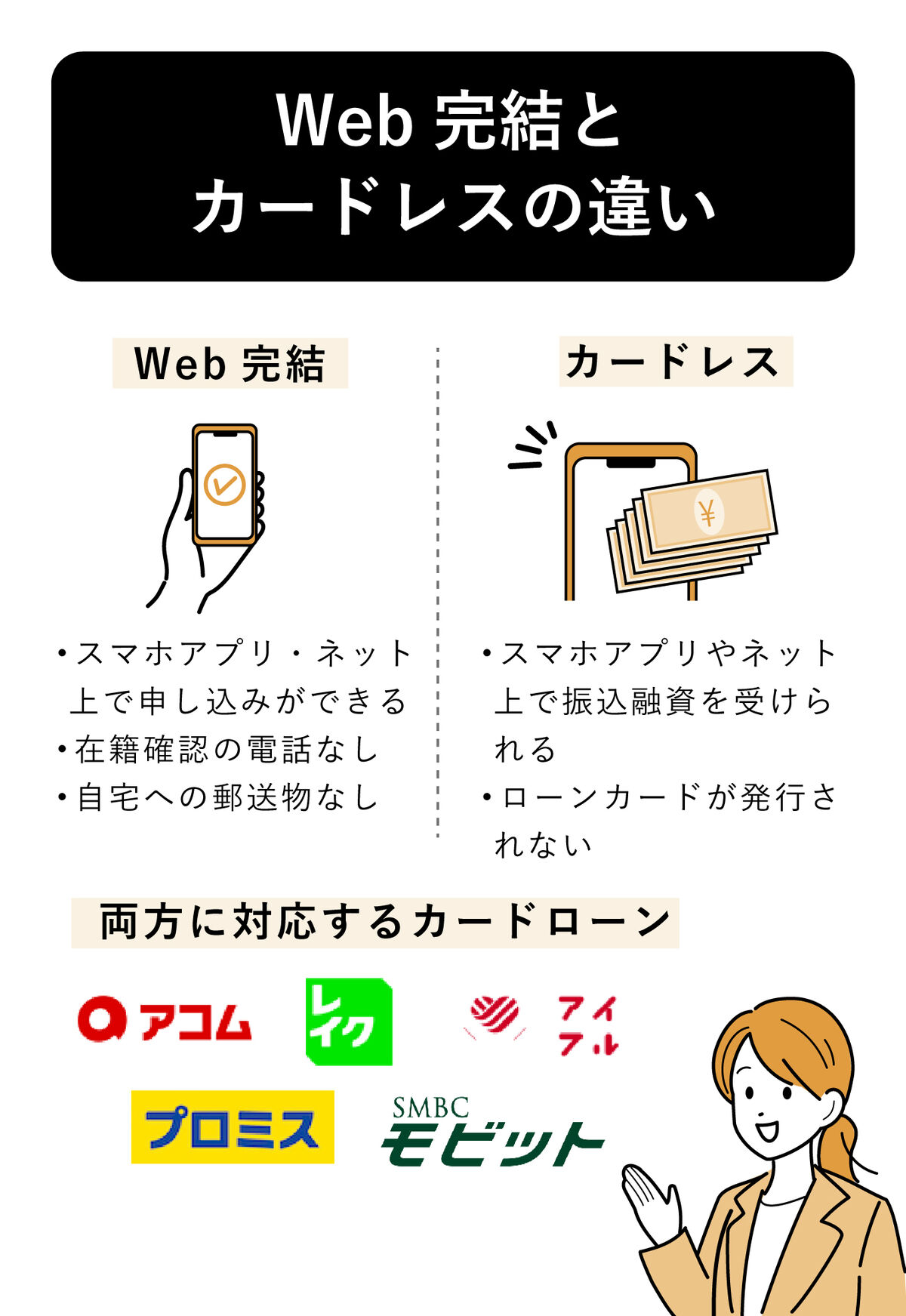

比較項目➁申し込み・借入・返済のしやすさで選ぶ

カードローンを選ぶ際は、申し込み・借入・返済のしやすさも確認しましょう。

WEB完結に対応しているカードローンであれば、スマホやパソコンから24時間いつでも申し込み可能で、契約手続きまでWEB上で完了します。

自宅で簡単に申し込めるため、店頭に出向く時間がない方にもWEB完結申し込みはおすすめです。

注意点として銀行カードローンは、行政機関の休日に関する法律により土日・祝日の休業が定められています。

WEB完結に対応している銀行カードローンもありますが、申し込みはできても土日・祝日は審査が進まない点に注意しましょう。

申し込みのしやすさを重視するのであれば、土日・祝日も審査を受け付けており即日融資にも対応している、大手消費者金融のカードローンがおすすめです。

借入・返済のしやすさを重視する方は、カードレス対応のカードローンを選びましょう。カードレス対応のカードローンでは、スマホアプリを利用することでコンビニATMから簡単に借入・返済がおこなえます。ローンカードを持ち歩かなくてよくなるため非常に便利ですし、カードを紛失しないか心配な方にもおすすめです。

注意点として銀行カードローンのカードレスは、銀行のキャッシュカードで借り入れできるサービスで、完全カードレスではありません。

スマホアプリでの借入・返済に対応しているカードローンは、大手消費者金融です。ローン会社ごとの対応ATMを、一覧で比較しました。

| 会社名 | 対応ATM |

|---|---|

| レイク | セブン銀行 |

| アコム | セブン銀行 |

| アイフル | セブン銀行 ローソン銀行 |

| プロミス | セブン銀行 ローソン銀行 |

| SMBCモビット | セブン銀行 ローソン銀行 |

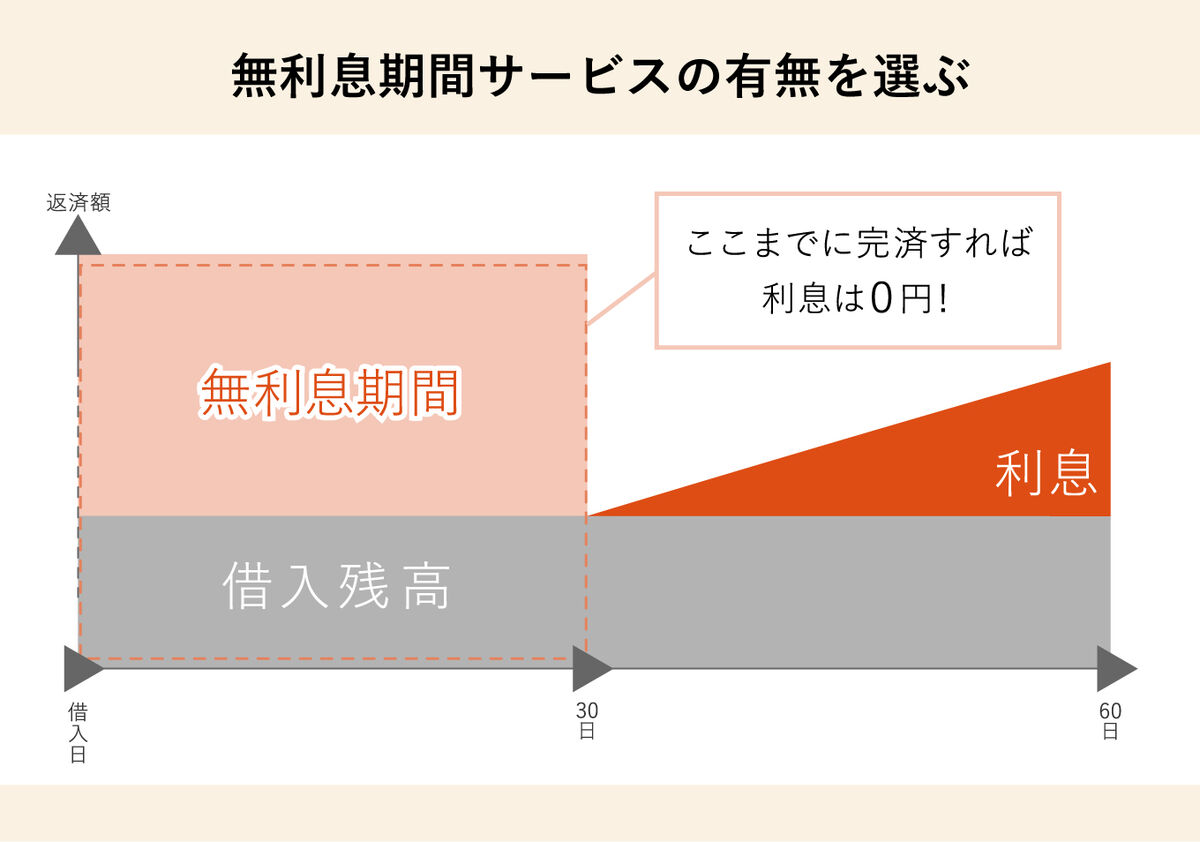

比較項目③無利息期間サービスの有無で選ぶ

お得にお金を借りたい方は、無利息期間サービスの有無でカードローンを選びましょう。

ローン会社によっては、新規契約の方を対象に無利息期間サービスを提供している場合があります。

無利息期間中は、何度借り入れしても利息が発生しません。

期間中に完済すれば無利息でカードローンを利用できるため、非常にお得です。

無利息期間サービスを提供しているカードローンを、一覧で比較しました。

| 会社名 | 無利息期間 |

|---|---|

| レイク | 契約日の翌日から30日間/60日間/180日間 |

| アコム | 契約日の翌日から30日間 |

| アイフル | 契約日の翌日から30日間 |

| プロミス | 初回借入日の翌日から30日間 |

| PayPay銀行カードローン | 初回借入日から30日間 |

| セントラル | 契約日の翌日から30日間 |

| ダイレクトワン | 初回借入日の翌日から55日間 |

| ひめぎんクイックカードローン | 契約日から30日間 |

| 楽天銀行スーパーローン | 初回借入日の翌日から30日間(※1) |

| フタバキャッシング | 契約日の翌日から30日間 |

| ベルーナノーティス | 初回借入日の翌日から14日間(※2) |

| LINEポケットマネー | 契約日から30日間(※3) |

| 東京スター銀行 カードローン(スターカードローンα) | 契約日から30日間 |

| オリックス銀行カードローン | 契約日の翌日から30日間 |

(※1)楽天銀行の口座開設と楽天銀行スーパーローンを同時に申し込み、成約した方が対象。楽天銀行スーパーローンの返済口座を楽天銀行口座に指定する必要あり

(※2)完済後、前回の無利息キャッシング適用の借入日から3か月経過すれば、再度無利息期間サービス適用での借り入れが可能

(※3)新規契約日から30日間に発生した利息を後日LINE Pay残高にキャッシュバック

多くのカードローンでは、契約日または契約日の翌日から無利息期間がスタートします。

契約後すぐに借り入れする予定がない方は、初回借入日または初回借入日の翌日から無利息期間がスタートするカードローンを選びましょう。

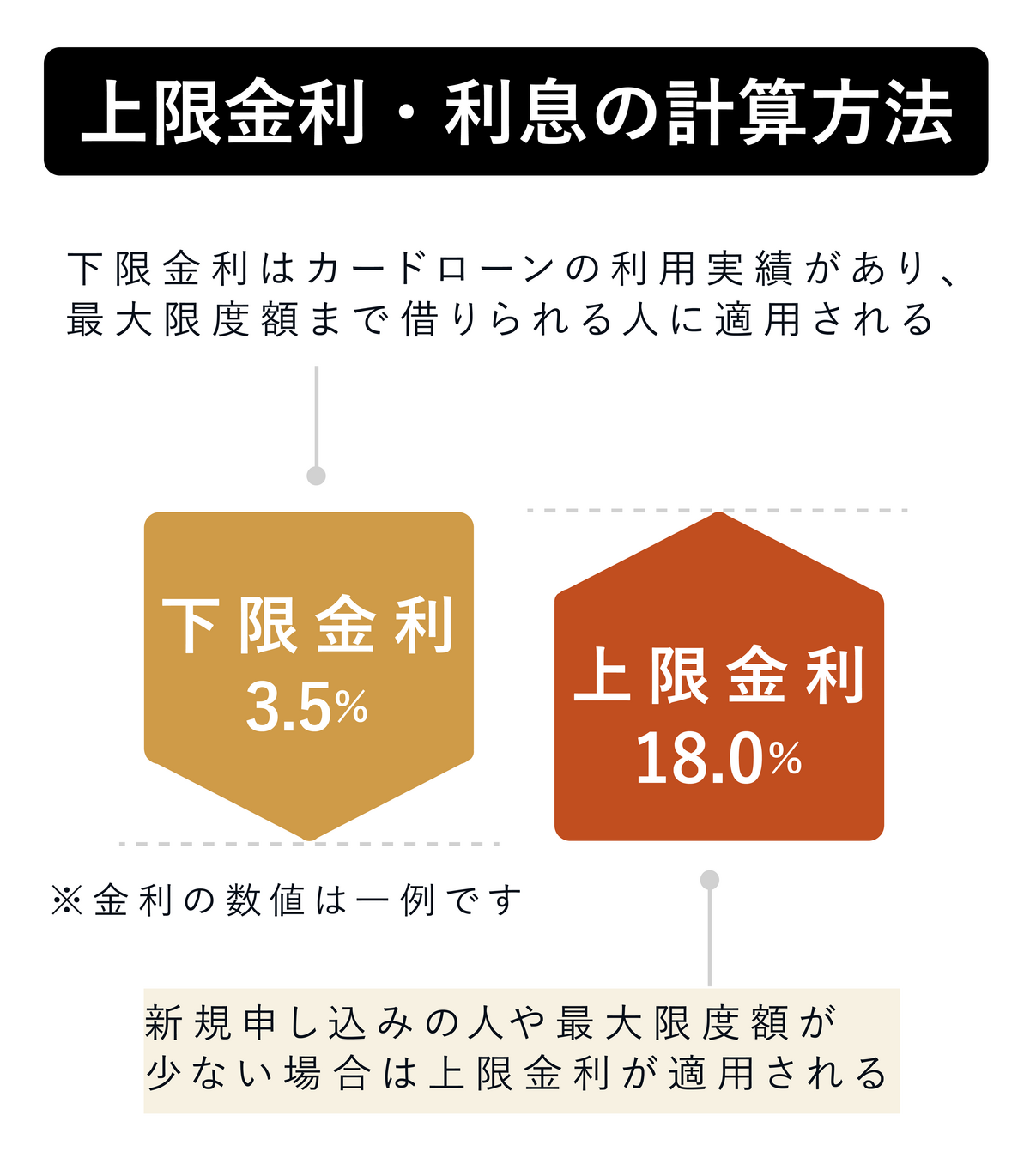

比較項目④適用される金利で選ぶ

利息が気になる方は、自身に適用される金利にも着目してカードローンを選びましょう。

カードローンの金利は利息制限法に基づき設定されており、借入額に応じて上限金利が次のように定められています。

| 借入額 | 上限金利 |

|---|---|

| 10万円未満 | 20.00% |

| 10万円~100万円未満 | 18.00% |

| 100万円以上 | 15.00% |

カードローンでは、◯%〜◯%という形で下限金利と上限金利が記載されています。

ただし、実際の金利は審査により決定されるため、同じカードローンでも利用者により金利が異なる点に注意しましょう。

初めてカードローンを利用する場合、上限値の金利が設定されるケースが一般的です。

利息を抑えたい方は、上限金利に着目してカードローンを選びましょう。

金利を抑えるには上限金利が18.0%のカードローンを選ぶ

利息を抑えたい方は、上限金利が18.00%のカードローンを選びましょう。

上限金利が18.00%以下のカードローンであれば、利息を抑えてお金を借りることができます。

上限金利18.00%以下のカードローンで10万円借りた場合の1か月分の利息を、一覧で比較しました。

| 会社名 | 上限金利 | 1か月分の利息(借入額10万円) |

|---|---|---|

| レイク | 18.00% | 1,479円 |

| アコム | 18.00% | 1,479円 |

| アイフル | 18.00% | 1,479円 |

| プロミス | 17.80% | 1,463円 |

| PayPay銀行カードローン | 18.00% | 1,479円 |

| みんなの銀行ローン | 14.50% | 1,191円 |

| SMBCモビット | 18.00% | 1,479円 |

| 三井住友銀行カードローン | 14.50% | 1,191円 |

| セントラル | 18.00% | 1,479円 |

| ダイレクトワン | 18.00% | 1,479円 |

| ひめぎんクイックカードローン | 14.60% | 1,200円 |

| 楽天銀行スーパーローン | 14.50% | 1,191円 |

| JCB CARD LOAN FAITH | 12.50% | 1,027円 |

| ORIX MONEY | 17.80% | 1,463円 |

| au PAY スマートローン | 18.00% | 1,479円 |

| ベルーナノーティス | 18.00% | 1,479円 |

| みずほ銀行カードローン | 14.00% | 1,150円 |

| dスマホローン | 17.90% | 1,471円 |

| オリックスVIPローンカード | 17.80% | 1,463円 |

| LINEポケットマネー | 18.00% | 1,479円 |

| 北海道銀行カードローン | 14.95% | 1,228円 |

| 東京スター銀行 カードローン(スターカードローンα) | 14.60% | 1,200円 |

| 横浜銀行カードローン | 14.60% | 1,200円 |

| オリックス銀行カードローン | 14.80% | 1,216円 |

| 住信SBIネット銀行カードローン | 14.79% | 1,215円 |

| 三菱UFJ銀行カードローン(バンクイック) | 14.60% | 1,200円 |

| auじぶん銀行カードローン | 17.50% | 1,438円 |

| セブン銀行カードローン | 15.00% | 1,232円 |

| イオン銀行カードローン | 13.80% | 1,134円 |

| りそな銀行カードローン | 13.50% | 1,109円 |

| 千葉銀行カードローン | 14.80% | 1,216円 |

| 広島銀行カードローン | 13.48% | 1,107円 |

1か月分の利息だとあまり差を感じないかもしれませんが、借入期間が長くなるとわずかな金利の差でも大きく響きます。

借入期間が長くなりそうな方は、極力低金利のカードローンを選びましょう。

比較項目⑤在籍確認の方法が電話か書類かで選ぶ

職場の方にバレずにお金を借りたい方は、在籍確認の方法が電話か書類か確認しておきましょう。

在籍確認の方法は2通りあり、電話か書類かで異なります。

在籍確認を書類提出でおこなうカードローンであれば、職場に電話がかかってきて同僚や上司に怪しまれる心配がありません。

加えてWEB完結に対応するカードローンなら、申し込み時に職場の方に目撃されることもないため、より安心です。

一方、銀行カードローンの場合は職場への電話連絡で在籍確認をおこなうため「会社の人にカードローンの利用がバレたくない」という方には不向きです。

在籍確認を書類提出でおこなえる主なカードローンを、一覧で比較しました。

| 会社名 | 電話連絡なしの条件 | WEB完結 |

|---|---|---|

| レイク | 原則電話連絡なし | ◯ |

| アコム | 原則電話連絡なし | ◯ |

| アイフル | 原則電話連絡なし | ◯ |

| プロミス | 原則電話連絡なし | ◯ |

| みんなの銀行ローン | 原則電話連絡なし | ◯ |

| SMBCモビット | WEB完結申し込みの場合は原則電話連絡なし | ◯ |

| 横浜銀行カードローン | 勤め先確認書類を提出すれば原則電話連絡なし | ◯ |

| セブン銀行カードローン | 原則電話連絡なし | ◯ |

注意点として、在籍確認の方法が書類提出のカードローンであっても、審査の状況によっては電話での在籍確認が必要になる場合があります。

在籍確認が不安な方は、万が一電話連絡が必要になった場合も、本人の同意なしでは電話をしない旨が記載されているカードローンを選びましょう。

アコムのような原則電話での在籍確認なしのカードローンには、次のように記載されています。

アコムでは、原則、電話による在籍確認を実施しません。 もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用:土日や祝日も即日融資は受けられる?在籍確認の有無や借入方法も解説|お金の学び場「LOAN myac」

比較項目⑥郵送物の有無で選ぶ

家族に内緒でお金を借りたい方は、郵送物なしのカードローンを選びましょう。

ローン会社によっては、契約書や利用明細を郵送せずにWEB上で確認する形を採用しています。

郵送物なしで利用できるカードローンは、公式サイト内で次のように記載しているケースが一般的です。

ただし、郵送物なしのカードローンであっても、返済が遅れた場合は督促状が郵送される場合があります。

家族にバレずにカードローンを利用したい方は、毎月の返済に遅れないよう十分注意しましょう。

郵送物なしで利用できるカードローンは、次のとおりです。比較の参考にしてください。

| 会社名 | 郵送物なしの条件 | WEB完結 |

|---|---|---|

| レイク | 原則なし | ◯ |

| アコム | 原則なし | ◯ |

| アイフル | 原則なし | ◯ |

| プロミス | 原則なし | ◯ |

| PayPay銀行カードローン | 原則なし | ◯ |

| みんなの銀行ローン | 原則なし | ◯ |

| SMBCモビット | オンライン本人確認、返済方法を口座振替で登録、三井住友銀行内ローン契約機にて申し込みのいずれかをおこなう | ◯ |

| 三井住友銀行カードローン | ローン契約機にて申し込み | ◯ |

| セントラル | 自動契約機または店頭にて申し込み | ◯ |

| ダイレクトワン | 店頭窓口にて申し込み | ◯ |

| ORIX MONEY | アプリ型(カードレス)で申し込み | ◯ |

| au PAY スマートローン | 申し込みの際に口座登録も完了させる | ◯ |

| みずほ銀行カードローン | WEB完結申し込みにて手続きのうえ、普通預金同時申し込みをおこなわない | ◯ |

| dスマホローン | 原則なし | ◯ |

| LINEポケットマネー | 原則なし | ◯ |

| キャッシングMOFF | 来店にて契約 | ◯ |

| 住信SBIネット銀行カードローン | WEB完結申し込みのうえ、口座開設を同時におこなわない | ◯ |

| 三菱UFJ銀行カードローン(バンクイック) | テレビ窓口でカードを受け取る | ◯ |

郵送物なしでカードローンを利用したい方は、WEB完結申し込みで「カードレス」を選択しましょう。

カードの発行を希望すると、ローンカードが自宅に郵送されてしまいます。

なお、カードレスで契約した場合でも、あとで自動契約機に出向けばローンカードを発行できるケースが一般的です。

バレたくない方には公式アプリの利用もおすすめ

周囲にバレるリスクを徹底的に下げたい方は、ローン会社の公式アプリの利用もおすすめです。

公式アプリから申し込み・借入・返済がおこなえるカードローンであれば、ローンの申し込みを誰かに目撃される心配がありません。

ローンカードを人に見られることもないため、誰にもバレずにお金を借りることが可能です。

公式アプリからお金を借りる場合、振込融資を受けるか、スマホ取引を利用してコンビニATMから借り入れします。

アコムやアイフルなどといった大手消費者金融カードローンは各社が公式アプリを提供しているため、誰にもバレずに融資を受けたい方はぜひ利用してみてください。

比較項目⑦審査難易度で選ぶ

カードローンの審査を通過できるか不安な方は、審査難易度が比較的低いカードローンに申し込みましょう。

一般的には、消費者金融は銀行よりも申し込みハードルが低いと言われています。

消費者金融は新規顧客への融資に前向きなため、審査が不安な方でも比較的申し込みやすいでしょう。

ただし、消費者金融だからといって審査が甘いわけではありません。

他社借入状況や自身の信用情報によっては、審査に落ちる可能性がある点を考慮しておきましょう。

貸付対象の職業が幅広い点も、消費者金融の審査難易度が比較的低いと言われる理由です。

金融機関ごとの貸付対象を、次にまとめました。

| 正社員 | アルバイト・パート | 派遣社員 | 専業主婦 | 無職 | |

|---|---|---|---|---|---|

| 消費者金融 | ◯ | ◯ | ◯ | × | × |

| 銀行 | ◯ | △ | △ | △ | × |

| 信販会社 | ◯ | ◯ | △ | × | × |

銀行の審査基準や貸付対象が厳しい理由は、過去に金融庁から過剰貸付を指摘されているからです。

ほかのカードローンよりも金利が低く、得られる利益が少ない点も、銀行の審査基準が厳しい理由のひとつだと考えられます。

得られる利益が少ないと、利用者の返済が滞った場合の損害も大きいため、審査では支払い能力を入念に確認されると考えておきましょう。

なお、一部の消費者金融では、カードローンの審査通過率が公開されています。

消費者金融ごとの審査通過率は、次のとおりです。

| 会社名 | レイク | アコム | アイフル | プロミス |

|---|---|---|---|---|

| 審査通過率(2023年4月) | 26.5%(※1) | 40.7%(※2) | 29.7%(※3) | 42.3%(※4) |

(※1)SBI新生銀行グループ 2023年度 第1四半期決算

(※2)Monthly Report 2023年9月末 As of September 30, 2023 アコム株式会社

(※3)アイフル月次推移/AIFUL Monthly Data (2023/4~2024/3)

(※4)SMBCコンシューマーファイナンス月次営業指標

審査が不安な方は、消費者金融の中でもとくに審査通過率が高い、プロミスまたはアコムを検討してみましょう。

審査に不安がある人は借り換えローン・おまとめローンへの申し込みも検討しよう

他社カードローンから多く借り入れをしており審査に不安がある方は、借り換えローン・おまとめローンへの申し込みも検討してみましょう。

おまとめローンとは、複数社の借り入れをひとつにまとめるローンのことです。

借り入れを一社にまとめると適用金利が下がるケースが多いため、月々の返済負担が軽くなると期待できます。

カードローンは貸金業法で定められた総量規制の対象で、年収の3分の1を超える借り入れはできません。

しかし、おまとめローンや借り換えローンは総量規制の対象外のため、借入総額が年収の3分の1を超えていても利用可能です。

ただし、原則として返済専用の商品とされており、追加で総量規制以上の借り入れができるわけではない点にご注意ください。

借り換えローンとは、すでに借り入れがある方が乗り換えるためのローンです。

既存のローンよりも低金利で借り入れできるケースが多いため、おまとめローンと同様、月々の返済負担を軽減できると期待できます。

大手消費者金融で提供しているおまとめローン・借り換えローンを、次にまとめました。

| プラン | 金利 | 最大限度額 |

|---|---|---|

| レイク「レイクdeおまとめ」 | 6.00%~17.50%(※) | 500万円 |

| アコム「借換え専用ローン(おまとめローン)」 | 7.70%~18.00% | 300万円 |

| アイフル「おまとめMAX・かりかえMAX」 | 3.00%~17.50% | 800万円 |

| プロミス「おまとめローン」 | 6.30%~17.80% | 300万円 |

| SMBCモビット「おまとめローン」 | 3.00%~18.00% | 800万円 |

(※)100万円以上の場合は6.00%~15.00%

カードローンへの申し込み方法と借り入れから返済までの流れ

カードローンへの申し込み方法と、借り入れから返済までの流れは次のとおりです。

即日融資が可能なカードローンの中には、申し込みから借り入れまで最短30分以内に完了するものもあり、すぐに融資を受けたい方でも安心です。

各ステップについて詳しく解説します。

自分に合ったカードローンに申し込む

まずは、本記事を参考にしてローン会社を比較し、自身に合うカードローンに申し込みましょう。

金利や最大限度額、無利息期間の有無などはローン会社により異なるため、事前の確認が大切です。

自身に合うカードローンが見つかったら、申し込み前に必ず融資条件を確認しましょう。

融資条件を満たしていないと、審査を通過することはできません。

申し込み方法はローン会社により異なりますが、主に次の方法が用意されています。

- WEB

- 無人契約機

- 有人店舗

- 電話

- 郵送

最も手軽な申し込み方法は、24時間いつでも申し込み手続きをおこなえるWEBです(※)。

(※)審査はローン会社の審査受付時間内におこなわれます

自宅で申し込みから借り入れまでおこなえるため、忙しい方や店舗に足を運ぶことが面倒な方は、ぜひご活用ください。

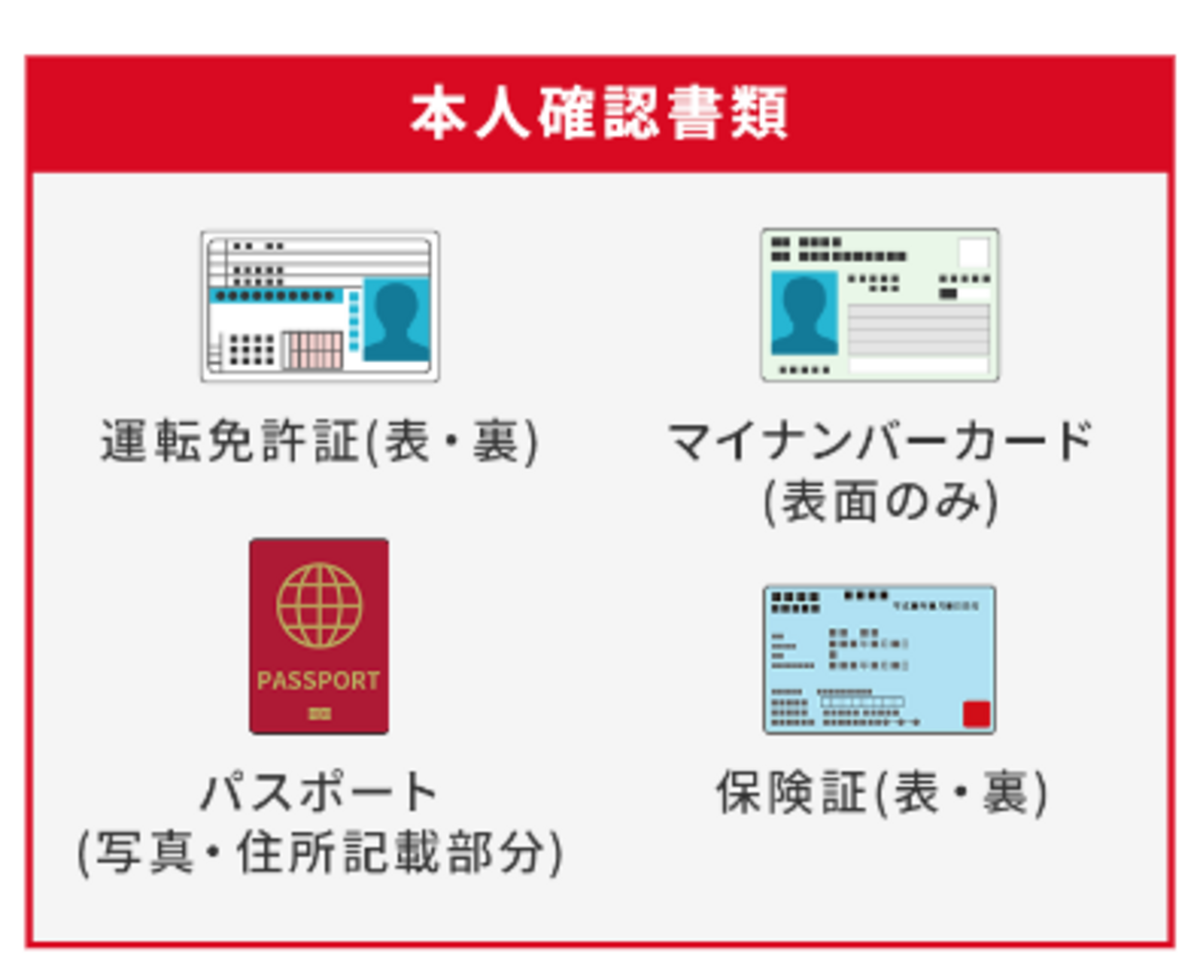

必要書類を提出する

カードローンに申し込む際は、各種書類を提出しなければいけません。

本人確認書類は借入額に関係なく必ず必要なため、事前に用意しておきましょう。

有効な書類はローン会社により異なりますが、主に次の書類が本人確認書類として認められます。

- 運転免許証(表・裏)

- マイナンバーカード(表面のみ)

- パスポート(写真・住所記載部分)

- 保険証(表・裏)

本人確認書類と同様、実際に必要な書類は必ず事前に確認しておきましょう。

審査結果を待つ

カードローンの申し込みが完了したら、審査結果が出るまで待ちましょう。

審査では、JICC やCIC などの信用情報機関に登録されている信用情報が照会され、他社借入状況や返済履歴が確認されます。

年収・職業・年齢などに問題がなくても、過去に返済の遅延・延滞などをしている場合、審査に落ちる可能性がある点に注意しましょう。

審査にかかる時間はローン会社により異なりますが、大手消費者金融であれば最短即日で審査が完了するため、お急ぎの方にはおすすめです。

一方、銀行カードローンは審査に時間がかかる傾向があり、基本的には最短でも翌日以降に審査結果が出ます。

審査結果の通知方法はローン会社によりますが、メールで通知されるケースが一般的です。

契約に進む

無事にカードローンの審査を通過したら、契約手続きに進みましょう。

大半のローン会社では、契約手続きをWEB上でおこなえます。

ただし、一部のローン会社では、郵送や来店での契約手続きが必要な場合がある点に注意が必要です。

郵送や来店が面倒な方は、申し込み前にローン会社の公式サイトで契約手続きの方法を確認しておきましょう。

契約手続きをおこなう際は、金利や限度額を必ず確認してください。

不明点がある場合は、契約したローン会社に問い合わせましょう。

ローンカードをすぐ手に入れたい場合は自動契約機へ

ローンカードは郵送で数日後に届きますが、契約後すぐにカードを手に入れたい方は自動契約機に足を運び、ローンカードを発行しましょう。

多くの自動契約機は21:00まで営業しているため、遅い時間でもローンカードを受け取れます。

自動契約機にはATMも備え付けられており、ローンカード発行後すぐに借り入れをおこなうことも可能です。

注意点として、ローンカードを発行したい場合でも、申し込み自体はWEBでおこなうことをおすすめします。

自動契約機でもカードローンの申し込みは可能ですが、契約手続きが完了するまで退席できません。

審査にかかる時間も考慮すると、最短でも30分から1時間は滞在することになるでしょう。

支払い能力に関して不安要素がある場合、審査時間はさらに長引くため、自動契約機に1時間以上滞在する可能性も十分あります。

時間を浪費しないためにも、WEBで契約手続きを済ませてから自動契約機に出向きましょう。

借り入れする

契約手続きが完了してローンカードが発行されたら、借り入れをおこないましょう。

借り入れ方法はローン会社により異なりますが、一般的には次の方法を利用できます。

- 無人契約機

- 有人店舗の窓口

- ローン会社の提携ATM(コンビニなど)

- 銀行口座への振込融資

提携ATMを利用する場合、時間帯によっては手数料がかかる場合もあります。

借り入れする際のコストを少しでも抑えたい方は、事前にATM利用手数料を確認しておき、手数料が無料の時間帯に利用しましょう。

ATMに足を運ぶことが面倒な方には、銀行口座にお金を振り込んでもらえる振込融資がおすすめです。

振込先に指定する銀行口座や利用する時間帯によっては、即時振込が可能な場合もあります。

スマホアプリでのカードレス取引が便利

コンビニATMで借り入れをおこないたい方には、スマホアプリを利用したカードレス取引がおすすめです。

大手消費者金融はスマホアプリを提供しており、ATMのQRコードをアプリで読み取ることで、カードなしで借入・返済がおこなえます。

カードレス取引が可能なカードローンは、公式サイトに次のような記載があるため、事前に確認しておきましょう。

カードレス取引を利用すれば、ローンカードを持ち歩く必要がなくなります。

ローンカードの紛失を防げますし、ローンカードを利用しているところを知り合いに目撃される心配もありません。

誰にもバレずに融資を受けたい方は、ぜひカードレス取引もご活用ください。

返済をおこなう

カードローンで借り入れをしたら、定められた返済日までに返済をおこないます。

利用可能な返済方法はローン会社により異なりますが、主な返済方法は次のとおりです。

- 口座振替

- ATM入金

- ネットバンキング

- 有人店舗の窓口

口座振替では、毎月決まった日にちに口座からお金が引き落とされます。

残高不足にならないよう注意さえしておけば、うっかり返済を忘れることがないため、返済の手間を最小限にしたい方におすすめです。

ATM入金では、提携ATMやローン会社のATMを利用し、返済額を直接入金します。

ネットバンキングは、WEB上から振込手続きをおこなう方法です。

ATMまで足を運ぶ必要がないため、日々忙しくてあまり時間が取れない方に適しています。

有人店舗の窓口からも返済がおこなえますが、人が多い場合は待ち時間が発生することもあり、あまりおすすめできません。

カードローンでは基本的にリボ払いでの返済方式を採用しており、あらかじめ決められた金額を毎月返済します。

リボ払いは月々の負担が少ないものの、返済期間が延びやすい傾向にあるため、借り入れしすぎないよう注意しましょう。

カードローンには繰上返済も用意されており、毎月の返済日とは別にいつでも好きなタイミングで返済をおこなえます。

繰上返済で返済したぶんはすべて元金にあてられるため、お金に余裕があるときに利用すれば効率よく返済することが可能です。

返済期間を短くしてトータルで支払う利息を減らしたい方は、繰上返済も活用してみてください。

注意点として、繰上返済をした月はリボ払いの返済がなくなるわけではありません。返済日にお金が足りないという事態に陥らないよう、十分注意しましょう。

カードローンを利用する際の注意点

カードローンを利用する際は、次の点に注意しましょう。

- 借入限度額は希望通りにならないことがある

- 無理のない返済計画を立てる

それぞれ、詳しく解説します。

借入限度額は希望通りにならないことがある

カードローンに申し込む際は、借入限度額が希望通りにならない場合がある点に注意しましょう。

ローン会社の公式サイトには最大限度額が記載されていますが、実際の利用限度額は審査により決まるからです。

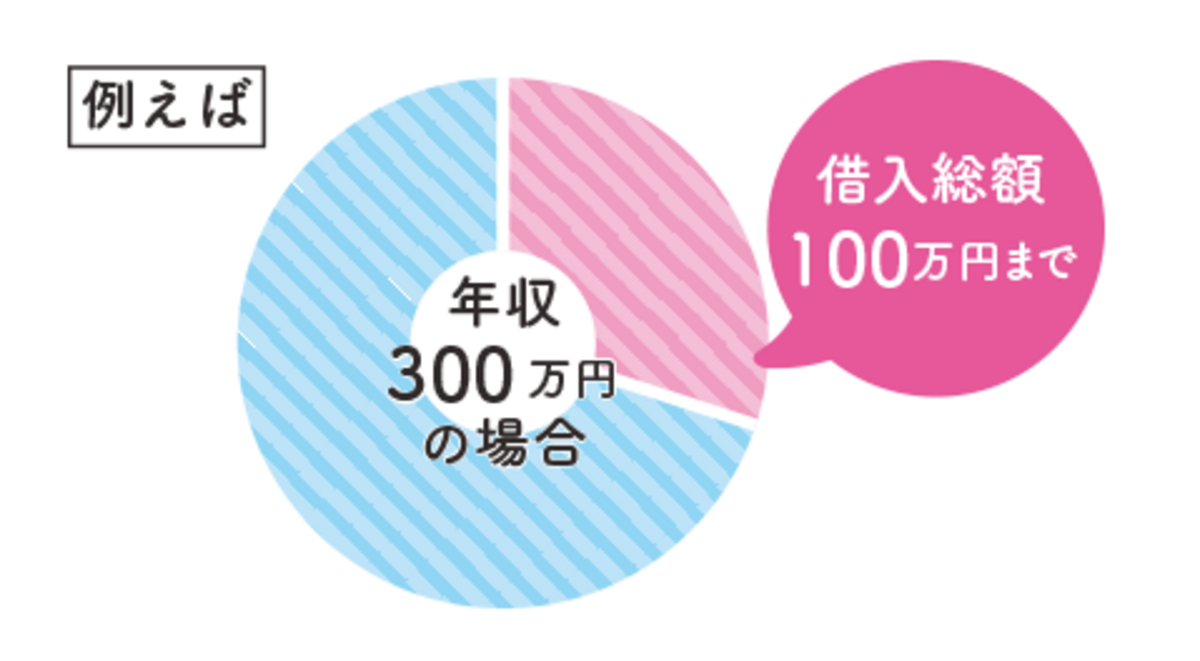

カードローンは貸金業法で定められた総量規制の対象で、年収の3分の1を超える金額の融資は受けられません。

日本貸金業協会のサイトにも、次のように記載されています。

総量規制の上限を超えている方はもちろん、総量規制の上限ギリギリの方も融資を受けられない可能性が高いため、ご注意ください。

すでに総量規制の上限まで借り入れしている方には、おまとめローンがおすすめです。

おまとめローンで複数社の借り入れを一元化すると適用金利が下がるケースが多く、月々の返済負担を軽減できると期待できます。

無理のない返済計画を立てる

カードローンを利用する際は、無理のない返済計画を立てましょう。

緊急でお金が必要なときに便利なカードローンですが、借り入れをしたら必ず返済をしなければいけません。

利用限度額ギリギリまで借りてしまい、毎月の返済で生活が苦しくならないよう、事前に月々の返済額を確認しておきましょう。

ローン会社の公式サイトには、次のような返済シミュレーション機能が用意されています。

引用:ご返済シミュレーション

融資を受ける前に返済額を確認しておけば、毎月の生活費とは別にいくら用意しておけばよいかわかるため安心です。

自身の収入や毎月の出費から返済にあてられる金額を計算し、無理なく返済できる範囲内で借りましょう。

カードローンとは資金使途が自由な個人向け融資サービスのこと

カードローンとは、資金使途が自由な個人向けの融資サービスのことです。

事業資金としては利用できませんが、店舗窓口に出向かずに契約できるうえに担保や連帯保証人も不要で、ほかのローンと比較すると気軽に融資を受けられます。

多くのカードローンはWEB完結申し込みに対応しており、申し込みから借入・返済までWEB上で済ませることが可能です。

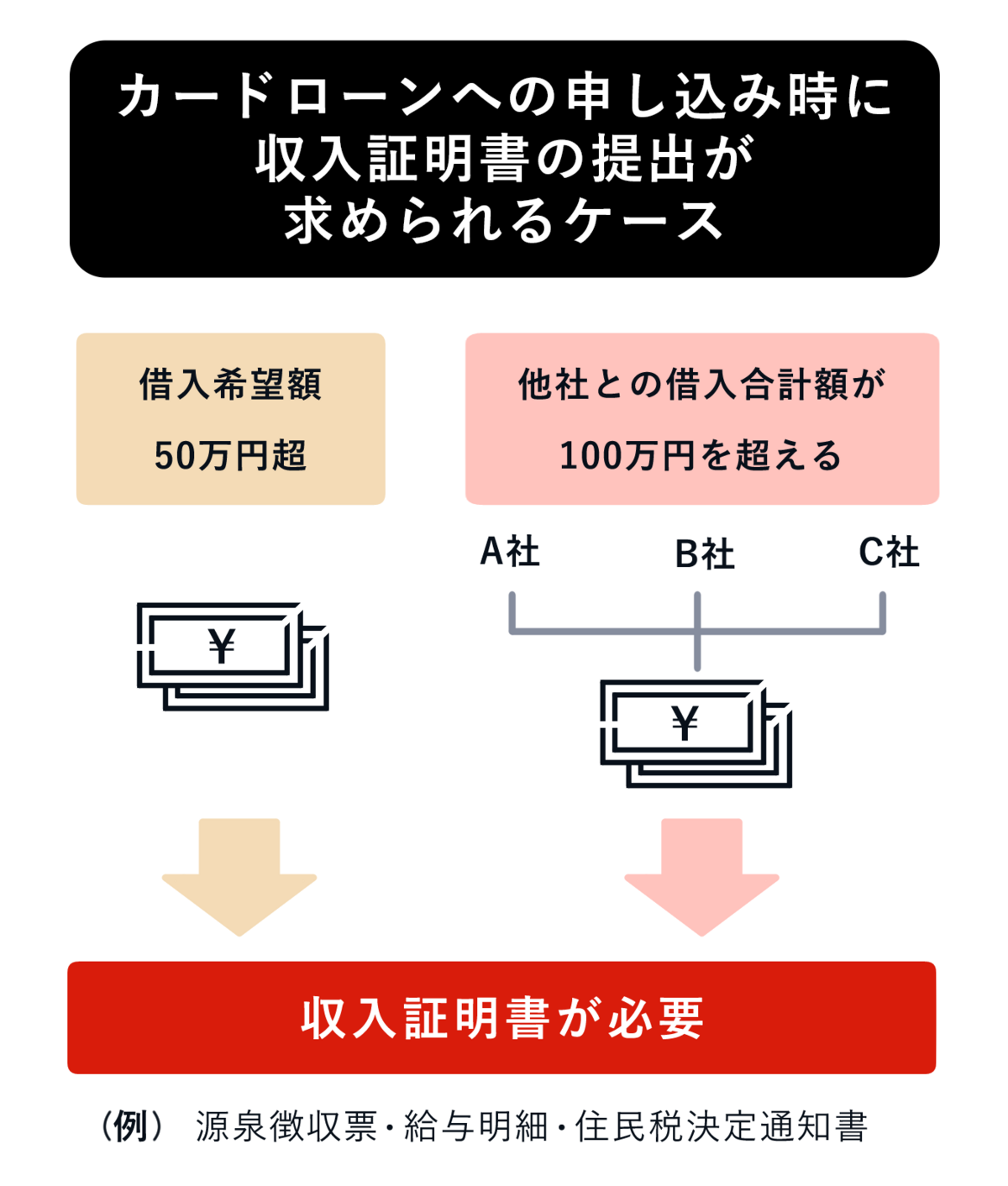

申し込みの際に必要な書類も少なく、50万円以下の借り入れであれば基本的には本人確認書類の提出のみで問題ありません。

カードローンは資金使途が自由なため、生活費やショッピング・旅行費用など幅広い用途に利用できます。

さらには、利用限度額内であれば何度でも借り入れが可能で、給料日前や突然の出費など一時的にお金が足りないときには非常に便利です。

注意点として、カードローンは基本的にギャンブルへの利用は禁止されています。

ギャンブル依存症の人に融資をおこなうと、ローン会社は過剰貸付を疑われるおそれがあるからです。

カードローンに申し込む際、ギャンブルに利用したい旨がバレると審査に落ちる危険性が高いため、ご注意ください。

借入限度額は年収の3分の1までに制限される

カードローンの借入限度額は、貸金業法で定められた総量規制により年収の3分の1までに制限されます。

消費者金融や信販会社は貸金業者にあたるため、貸金業法を守って融資をおこなわなければいけません。

カードローンには、800万円・500万円など最大限度額が記載されていますが、限度額以内ならいくらでも借り入れできるわけではない点に注意しましょう。

仮に年収300万円の方がカードローンに申し込んだ場合、借入総額は100万円までに制限されます。

引用:お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】 | 日本貸金業協会

上記の例での注意点ですが、他社カードローンですでに借り入れしている場合、新規で100万円借りることはできません。

仮に他社から50万円借り入れしている場合、新規で申し込むカードローンの利用限度額は50万円以下になります。

ローン会社ごとではなく、貸金業者全体からの借入合計が年収の3分の1までだという点に注意しましょう。

銀行は貸金業者ではないため、総量規制の対象外です。

しかし、独自に規制を設けているケースが多く、基本的には貸金業者と同様に年収の3分の1までしか借り入れできません。

カードローンに申し込む際は現時点での他社借入額を計算しておき、希望限度額を年収の3分の1以下にしましょう。

希望限度額が総量規制ギリギリだと審査に落ちる危険性が高いため、希望限度額は極力少なくすることをおすすめします。

カードローンの利用限度額は、契約後に再審査を受けることで増額可能です。

過去に返済の遅延・延滞がなく、他社借入が多すぎなければ、増額してもらえる可能性は十分あるためご安心ください。

上限金利は20%未満

カードローンの上限金利は、利息制限法により20.00%未満に制限されているため、安心して利用できます。

上限金利は利用限度額ごとに設定されており、利用限度額が高いほど低金利で融資を受けることが可能です。

高い利用限度額を設定される方はローン会社からの信用が高いため、利息を多く取る必要がありません。

一方、支払い能力に不安が残る方に対しては利用限度額を低く設定し、支払いが滞り回収できなくなった場合に備え利息を多く取ります。

カードローンを初めて利用する方は、上限金利が設定されるケースが一般的です。

ローン会社を比較する際は、下限金利ではなく上限金利で選ぶことをおすすめします。

上限金利・利息の計算方法

カードローンの金利は審査で決定されますが、上限金利以上に設定されることはないためご安心ください。

借入額ごとの上限金利は、次のとおりです。

| 借入額 | 上限金利 |

|---|---|

| 10万円未満 | 20.00% |

| 10万円~100万円未満 | 18.00% |

| 100万円以上 | 15.00% |

上限金利が18.00%のカードローンで100万円以上借り入れした場合、金利は上限でも15.00%になります。

利息の計算方法は「借入額×金利÷365×借入日数」です。

10万円を金利18.00%で借り、30日後に発生する利息を計算する場合は「10万円×0.18÷365×30=1,479円」となります。

計画的に返済するためにも、借入前に利息を計算しておきましょう。

クレジットカードのキャッシング枠との違い

クレジットカードのキャッシング枠とカードローンの違いは、次のとおりです。

| キャッシングの種類 | カードローン | クレジットカードのキャッシング |

|---|---|---|

| ショッピング枠 | なし | あり |

| 利用限度額 | クレジットカードのキャッシングよりも高い | カードローンよりも低い |

| 金利 | クレジットカードのキャッシングよりも低い | カードローンよりも高い |

| 即日融資 | 可能なローン会社もあり | 審査状況により可能 |

| 海外キャッシング | 不可能 | 可能 |

| 新規申し込み | 必要 | キャッシング枠が付帯したカードをお持ちの場合は不要 |

カードローンは借入専用の商品ゆえ、クレジットカードのキャッシングよりも利用限度額が高く設定される傾向にあります。

金利もクレジットカードのキャッシングより低いため、お金を借りたい方にはカードローンのほうがおすすめです。

クレジットカードのキャッシング枠はショッピング枠と共有されており、高額融資を受けたい方には向きません。

仮にショッピング枠の利用限度額が50万円で、すでに40万円カード決済を利用している場合、キャッシング枠で利用できる金額は10万円です。

クレジットカードでよく買い物をする方は、必要なときに希望額を借りられない場合がある点に注意しましょう。

しかし、クレジットカードのキャッシング枠は、急ぎで少額の現金が必要なときには便利です。

すでにキャッシング枠が付帯しているカードをお持ちであれば、コンビニATMで簡単に借り入れできます。

当サイトがおこなった「あなたが選んだ借入先は?」アンケートでは、楽天カードが5位に選ばれています。

1〜4位までは消費者金融と銀行カードローンがランクインしているため、楽天カードはキャッシング利用で最も人気のあるクレジットカードといえるでしょう。

ただし、クレジットカードのキャッシング枠は貸金業に該当し、総量規制が適用される点に注意が必要です。

金融庁のサイトにも次のように記載されており、すでに総量規制ギリギリまで借りている方は利用できない場合があります。

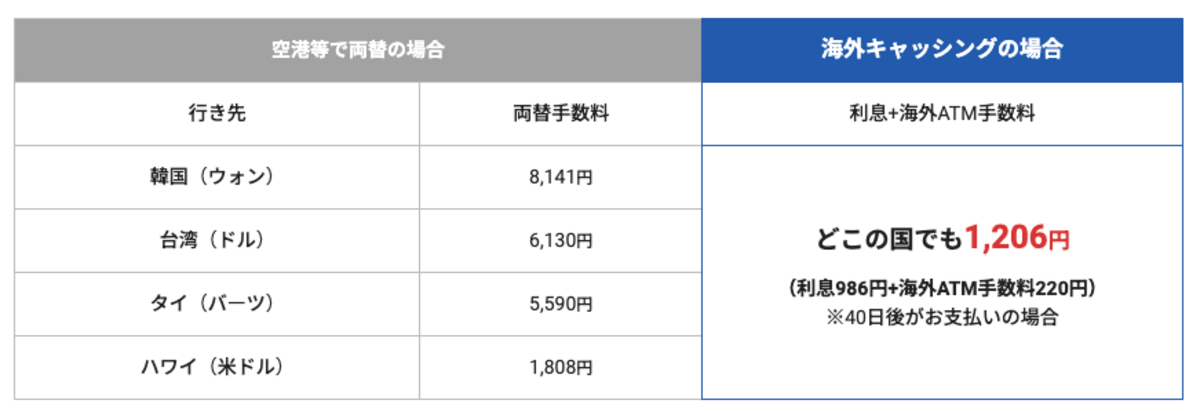

海外利用をするならキャッシング枠が便利

カードローンよりも利便性が低いクレジットカードのキャッシングですが、海外でお金を借りる際には非常に便利です。

日本のローンカードは海外のATMで利用できませんが、クレジットカードは海外ATMでも問題なく利用できます。

いつでも現地の通貨を引き出せるため、日本円を事前に両替する手間が省けますし、大金を持ち歩く必要もありません。

日本で両替するよりも手数料が安い点も、海外キャッシングの強みです。

両替手数料は行き先により異なりますが、韓国でエポスカードの海外キャッシングを利用した場合、6,935円もお得になります。

当サイトがおこなった「あなたが選んだ借入先は?」アンケートでエポスカードは9位に選ばれており、クレジットカードのなかでは楽天カードに次ぐ2位です。

海外旅行の予定がある方は、ぜひクレジットカードの海外キャッシングをご活用ください。

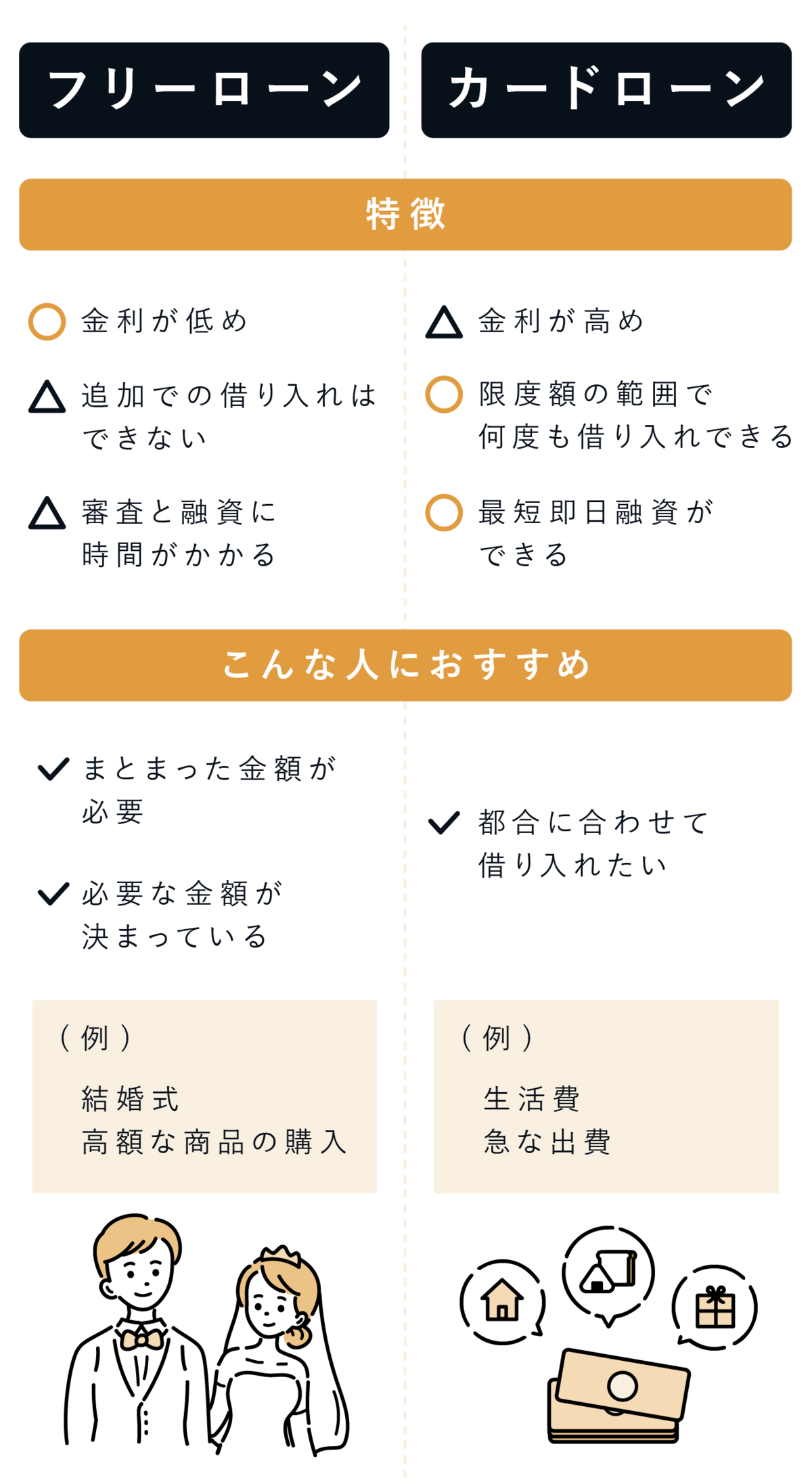

フリーローンとの違い

カードローンとフリーローンの違いは、次のとおりです。

| ローンの種類 | 借り入れできる回数 | 金利 | 利用限度額 | 返済期間 |

|---|---|---|---|---|

| カードローン | 制限なし(限度額の範囲で) | フリーローンより高い | 1,000~1,000万円 | 借入額や毎月の返済額により異なる |

| フリーローン | 1回のみ | カードローンより低い | 10万円~1,000万円 | 契約時に定められる |

カードローンとフリーローンの大きな違いは、借入できる回数です。

仮に100万円の融資を受ける場合、カードローンでは100万円の利用限度額が用意され、利用限度額の範囲内であれば何度でも借入と返済を繰り返せます。

一方、フリーローンでは最初に100万円の振込融資を受け、あとは返済をおこなうのみです。

フリーローンで追加融資を受ける場合、再度審査を受ける必要があります。

必要に応じて気軽に何度でも融資を受けたい方には、利用限度額内で自由に借り入れできるカードローンがおすすめです。

カードローンの種類は主に3つ

カードローンの種類は、主に次の3つです。

それぞれ、どのような特徴があるのか詳しく解説します。

消費者金融カードローン

消費者金融カードローンは、今すぐにお金が必要な方におすすめです。

大手消費者金融では、審査の際にAIスコアリングシステムを採用しており、融資の可否や利用限度額を即時に出せます。

大手消費者金融はWEB完結申し込みにも対応しているため、自宅にいながら即日融資を受けることも可能です。

大手消費者金融の融資スピードを、次にまとめました。

| 会社名 | 融資スピード |

|---|---|

| レイク | 最短25分 |

| アコム | 最短20分 |

| アイフル | 最短18分 |

| プロミス | 最短3分 |

| SMBCモビット | 最短30分 |

注意点として、WEB完結だと24時間いつでも好きなタイミングで申し込めますが、審査回答は24時間対応ではありません。

一般的に審査受付時間は9:00〜21:00のため、即日融資を希望する方は遅くても受付終了1時間前には申し込みを済ませましょう。

確実に即日融資を受けたい方は、午前中のうちに申し込みを済ませておくと安心です。

消費者金融の難点は、ほかのカードローンよりも金利が高めなことですが、大手消費者金融の多くは無利息期間サービスを用意しています。

利息を抑えてお金を借りたい方は、無利息期間サービスを提供している消費者金融を選びましょう。

注意点として、消費者金融は貸金業者に分類され、貸金業法の総量規制が適用されます。

年収の3分の1を超える借り入れはできないため、申し込みの際は他社借入額も把握したうえで希望限度額を決めましょう。

銀行カードローン

銀行カードローンは、低金利でお金を借りたい方におすすめです。

消費者金融のような貸金業者の金利は平均18.00%ですが、銀行の金利は15.00%未満に設定されています。

金融機関ごとの金利をまとめた結果は、次のとおりです。

| 金融機関 | 金利 |

|---|---|

| 銀行カードローン | 1.50%~15.00%ほど |

| 地方銀行カードローン | 1.80%~14.95%ほど |

| 信用金庫 | 13.00% |

| JAバンク | 0.77%~10.70%ほど |

| ろうきん | 3.875%~8.475% |

いずれもほかのカードローンよりも金利が低く、利息を抑えたい方には適しています。

銀行カードローンには銀行法が適用されるため、総量規制の対象外です。

しかし、独自に規制を設けているケースが多く、実際は年収の3分の1までしか融資を受けられないケースも少なくありません。

銀行カードローンならいくらでも借り入れできるわけではないため、ご注意ください。

審査が厳格化されており、基本的に即日融資には対応していない点も、銀行カードローンの難点です。

お急ぎの場合は、消費者金融のような審査の早いカードローンに申し込みましょう。

信販系カードローン

信販系カードローンは、クレジットカードや各種ローンを扱う信販会社が提供しています。

消費者金融と同様、貸金業法が適用されるため、総量規制により年収の3分の1を超える融資は受けられません。

信販系カードローンは、銀行よりも審査にかかる時間が短く、消費者金融よりも金利が低い傾向にあります。

なかには即日融資に対応している会社もあるため、融資スピードと金利の低さ、どちらも譲れない方におすすめです。

ただし、即日融資が可能な信販系カードローンであっても、融資スピードでは消費者金融に劣ります。

緊急でお金が必要な場合には、消費者金融カードローンへの申し込みがおすすめです。

カードローンを利用するメリット

カードローンを利用するメリットは、次のとおりです。

- 借入金の使い道が自由

- 担保や保証人が不要

- 利用限度額の範囲内であれば、いつでも何度でも借り入れできる

- 最短即日で融資を受けられる

- クレジットカードのキャッシングよりも利用限度額が高め

カードローンのよい点は、借入金の使い道が自由なうえに、利用限度額の範囲内であればいつでも何度でもお金を借りられる点です。

給料日前で生活費が足りないときや、急きょ現金が必要になったときなど、さまざまな状況に対応できます。

カードローンは契約の際に担保や保証人が必要なく、一定の収入があり年齢などの条件を満たす方であれば、誰でも利用可能です。

担保や保証人を用意できず、ほかのローンを利用できなかった方でも、カードローンなら問題ありません。

ほかのローンと比較して融資スピードが早い点も、カードローンの強みです。

なかでも大手消費者金融が提供するカードローンであれば最短即日で融資を受けられるため、今すぐにお金が必要な方でも納得して申し込めます。

カードローンを利用するデメリット

カードローンを利用するデメリットは、次のとおりです。

- 審査を通過しないと利用できない

- ほかのローンと比較して金利が高め

- 計画的に利用しないと返済が長期化しやすい

- 返済を延滞・滞納すると信用情報に傷がつく

カードローンを利用するためには、ローン会社の審査を通過しなければいけません。

審査を通過する自信がなく、すでにキャッシング枠付帯のクレジットカードをお持ちの場合は、キャッシングを利用することもひとつの手です。

カードローンは担保や保証人が不要なぶん、ほかのローンと比較して金利が高めに設定されています。

低金利で融資を受けたい方にも、カードローンは不向きです。

返済が長期化しやすい点も、カードローンのデメリットだと言えます。

毎月の返済負担を抑えられるリボ払いですが、なかなか元金が減らないため、余裕のあるときは繰上返済も利用して元金を減らしましょう。

計画的に返済するためには、借入前に利息を含めた毎月の返済額を確認しておき、必要以上に追加の借り入れをしないことも大切です。

カードローンの返済を延滞・滞納すると信用情報機関に記録され、自身の信用情報に傷がつく点にも注意しましょう。

信用情報に登録された延滞・滞納の情報は、ローンやクレジットカードの審査のほか、賃貸契約や携帯電話の契約にも悪影響を及ぼします。

カードローンの審査を受ける前に確認しておくべきこと

カードローンの審査を受ける前に確認しておくべき点は、次のとおりです。

- 申し込み条件や審査基準はローン会社によって異なる

- ブラックリスト入りすると審査に通りづらくなる

- 住宅ローンは審査に影響しない

- 事業性資金には使えない

それぞれ、詳しく解説します。

申し込み条件や審査基準はローン会社によって異なる

カードローンの申し込み条件や審査基準はローン会社により異なるため、事前に確認することが大切です。

審査基準は基本的に非公開ですが、申し込み条件はローン会社の公式サイトで確認できます。

年齢や雇用形態に制限が設けられている場合もあるため、自身が申し込み対象かどうか必ず確認しましょう。

申し込み条件を満たしていない場合、そもそもカードローンを利用できません。

審査を通過できるか不安な方は、比較的申し込みハードルが低いと言われている、消費者金融カードローンがおすすめです。

大手消費者金融の申し込み条件を、次にまとめました。

| 会社名 | 申し込み条件 |

|---|---|

| レイク | 満20歳以上70歳以下で、安定した収入のある方 |

| アコム | 20歳以上の安定した収入と返済能力を有する方で、アコムの基準を満たす方 |

| アイフル | 満20歳以上69歳までの定期的な収入がある方 |

| プロミス | 18歳~74歳の本人に安定した収入のある方(※) |

| SMBCモビット | 満20歳~74歳の安定した収入のある方 |

(※)高校生(定時制高校生、高等専門学校生も含む)、収入が年金のみの方は不可

上記の大手消費者金融は、アルバイト・パートの方でも申し込み可能です。

正社員ではないためにカードローンの審査が不安な方でも、安心して申し込めます。

ブラックリスト入りすると審査に通りづらくなる

カードローンの審査を受ける方は、信用情報機関でブラックリスト入りすると審査に通りにくくなる点に注意しましょう。

なお、厳密にはブラックリストというものは存在しません。

信用情報機関に返済の遅延・延滞や債務整理などの情報が記録されることを「ブラックリスト入り」と言います。

カードローンやクレジットカード以外に、携帯電話端末の分割払いや日本学生支援機構の奨学金の返済も記録されるため、支払いを滞納しないよう注意が必要です。

奨学金に関しては、3か月以上返済が遅れると信用情報機関に記録されます。

信用情報に延滞情報が登録されると延滞解消後も5年間は記録が残るため、ご注意ください。

日本学生支援機構のサイトにも、次のように記載されています。

返済を遅延・延滞した記録がある場合、支払い能力が低いと判断されるため、審査通過は難しいでしょう。

カードローンの審査を通過するためには、利用するローン会社や審査を代行する保証会社で問題を起こしていないことも大切です。

過去に次のようなトラブルを起こしている方は、信用情報に延滞の記録がない場合でも審査通過が難しくなります。

- 申し込み情報や提出書類などで虚偽の申請をした

- 短期間のうちに何度も申し込んだ

- 何度も返済に遅れた

- 契約後にまったく借入せず、短期間での解約を繰り返した

過去に保証会社でトラブルを起こしたかどうか覚えていない場合は、自社で審査をおこなっているカードローンを選びましょう。

大手消費者金融は自社で審査をおこなっているため、過去に利用したことがなければトラブルの心配はないと判断できます。

住宅ローンは審査に影響しない

総量規制により年収の3分の1以上の借入がある方はカードローンを利用できませんが、住宅ローンは対象外のため、審査には影響しません。

金融庁のサイトにも、次のように記載されています。

住宅ローンや自動車ローンで年収の3分の1以上借りている方でも、カードローンには問題なく申し込めるため、ご安心ください。

事業性資金には使えない

カードローンで借りたお金は、事業性資金には利用できません。

カードローンは、個人への少額融資を目的とした商品だからです。

事業性資金を借りたい方は、銀行融資や日本政策金融公庫からの融資、ビジネスローンなどを検討しましょう。

個人への少額融資を目的としているカードローンのよい点は、審査の際に収入の高さがさほど重視されないことです。

安定した収入さえあれば審査に通る可能性が十分あるため、アルバイトやパートで月収が少ない方でも申し込めます。

ただし、自身の収入がない専業主婦や無職の方は、申し込めない点に注意しましょう。

例外として銀行カードローンは、配偶者に安定した収入があれば、専業主婦の方でも申し込める場合があります。

カードローンの審査で重視されるポイント

カードローンの審査で重視されるポイントは、次のとおりです。

- 年収

- 勤続年数

- 住所

- 信用情報

- 他社借入状況

年収に関しては、税金が控除される前の金額を記入しましょう。

審査の際に年収の高さはさほど重視されないため、ご安心ください。

収入面に関しては、継続性があるかどうかが重視されます。

毎月の収入に波はあるが高収入の月がある個人事業主よりも、毎月一定の収入を得ている正社員のほうが、カードローンの審査においては有利です。

カードローンの審査では、信用情報に問題がないかどうかも確認されます。

どのローン会社の審査も通過できない場合は、信用情報に傷がついている可能性が高いため、一度自身の信用情報を確認してみましょう。

信用情報機関に開示請求をおこなえば、自身の信用情報を確認できます。

信用情報に遅延・延滞や債務整理の記録があり、審査を通過できない場合は、記録が消えてから申し込むことが賢明です。

カードローンの審査では、他社借入状況や申込者の住所なども確認されます。

他社借入件数が多すぎる場合は審査で不利になるおそれがあるため、ご注意ください。

カードローンに申し込む際は、入力情報に誤りがないよう十分注意しましょう。

意図せず誤った情報を入力した場合でも虚偽の申請と判断され、審査に落ちる危険性があります。

カードローンの審査に通過するコツ

カードローンの審査に通過するコツは、次のとおりです。

- 申し込み時に誤字や虚偽の申請をしない

- 多重申込を避ける

- 希望の借入額を低めに設定する

- 安定した収入を得る

- その他のローンやカードローンの支払いを延滞しない

審査が不安な方は、上記のポイントをすべてクリアしてから申し込みましょう。

それぞれ、詳しく解説します。

申し込み時に誤字や虚偽の申請をしない

カードローンの審査を通過するためには、申し込み時に誤字や虚偽の申請をしないことが大切です。

申し込み時に入力した情報と提出書類の情報が異なっていると、信頼性に欠けると判断され、審査に落ちてしまう危険性があります。

たとえ悪意がなかった場合でも、虚偽の申請だと判断されるおそれがあるため、入力内容は入念に確認しましょう。

とくに注意すべき点が、職場の電話番号に誤りがないかどうかです。

審査では、在籍確認として職場に電話連絡をおこなうケースが多いですが、電話番号に誤りがあると在籍確認を実施できません。

在籍確認を実施できない場合は審査を通過できないため、十分注意が必要です。

職場への電話連絡を避けたい方は、在籍確認を書類提出でおこなうカードローンを選びましょう。

大手消費者金融カードローンは、基本的に在籍確認を書類提出で実施します。

多重申込を避ける

カードローンの審査を通過したい方は、多重申込を避けましょう。

多重申込とは、短期間のうちに複数のカードローンに申し込むことです。

カードローンやクレジットカードの申し込み履歴は、信用情報機関に6か月間記録されます。

短期間に複数のカードローンに申し込んだ記録があると、お金に困っていると判断され、審査に落ちるおそれがあるためご注意ください。

ひとつのカードローンの審査に落ちた場合は、最低でも6か月間は空けてからほかのカードローンに申し込みましょう。

希望の借入額を低めに設定する

カードローンの審査を通過したい方は、希望借入額を低めに設定しましょう。

最初から高い利用限度額を希望すると、お金に困っている印象を与えかねないからです。

消費者金融や信販会社のカードローンには、貸金業法で定められた総量規制が適用されるため、年収の3分の1以上の融資は受けられません。

銀行カードローンは総量規制の対象外ですが、過剰貸付を防ぐために独自の規制を設けているケースが多い傾向にあります。

銀行カードローンであっても、基本的に年収の3分の1以上の融資は受けられないと考えておきましょう。

カードローンに申し込む際は事前に他社借入額を計算し、希望借入額が年収の3分の1を超えないように気をつけてください。

カードローンだけでなく、クレジットカードのキャッシングも総量規制の対象のため、他社借入額を計算する際は注意が必要です。

すでに総量規制に達している方は、他社借入額の合計が年収の3分の1以下になるまで返済してから、カードローンに申し込みましょう。

おまとめローンや借り換えローンなど、総量規制の対象外になる商品に申し込むこともひとつの手です。

ただし、おまとめローンや借り換えローンは返済専用の商品のため、総量規制を超えていても追加融資を受けられるわけではありません。

現在よりも低金利なローンに乗り換えることで月々の返済負担を軽減し、完済しやすくするための商品だとお考えください。

安定した収入を得る

カードローンの審査を通過するためには、安定した収入を得ることも大切です。

大半のカードローンは申し込み条件に「定期的な収入」を含めていますし、安定した収入がある方は返済が滞るリスクが低いと判断されます。

申し込み条件に収入が含まれていると、年収が高くないと審査を通過できないと思われがちですが、高い利用限度額を希望しない限りはさほど関係ありません。

毎月安定して収入を得ていれば審査を通過できる可能性は十分あるため、アルバイト・パートの方でもカードローンに申し込めます。

ただし、月によって収入が大きく異なる場合、定期的な収入だと認められない可能性がある点に注意しましょう。

その他のローンやカードの支払いを延滞しない

カードローンの審査を通過するためには、他社のローンやクレジットカードの支払いを延滞しないことも大切です。

他社のローンやクレジットカードの支払いを延滞すると、信用情報機関に一定期間情報が記録され、審査でマイナスに働きます。

申し込みたいカードローンが保証会社を利用している場合は、該当する保証会社でトラブルを起こしていないことも大切です。

カードローンの保証会社は、審査業務と代位弁済業務をおこなっています。

代位弁済業務とは、利用者の返済が長期間遅れた際に保証会社が代わりに返済をおこなうことです。

ただし、あくまでも利用者に代わって返済しているだけのため、支払ってもらったお金は保証会社に返済しなくてはいけません。

代位弁済がおこなわれたら返済義務がなくなるわけではない点に、ご注意ください。

過去に返済を遅延・延滞しており保証会社に代位弁済してもらっている方は、信用度が低くなっているため、審査通過が困難です。

カードローンの審査を通過したい方は、保証会社でトラブルを起こしていないかどうか確認のうえで申し込みましょう。

カードローンごとの保証会社は、次のとおりです。

| 会社名 | 保証会社 |

|---|---|

| レイク | 自社で審査 |

| アコム | 自社で審査 |

| アイフル | 自社で審査 |

| プロミス | 自社で審査 |

| PayPay銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

| みんなの銀行ローン | エム・ユー信用保証株式会社 |

| SMBCモビット | 自社で審査 |

| 三井住友銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

| セントラル | 自社で審査 |

| ダイレクトワン | 自社で審査 |

| ひめぎんクイックカードローン | SMBCコンシューマーファイナンス株式会社 |

| 楽天銀行スーパーローン | 楽天カード株式会社 SMBCファイナンスサービス株式会社 |

| JCB CARD LOAN FAITH | 株式会社ジェーシービー |

| ORIX MONEY | 自社で審査 |

| au PAY スマートローン | 自社で審査 |

| フタバキャッシング | 自社で審査 |

| ベルーナノーティス | 自社で審査 |

| みずほ銀行カードローン | 株式会社オリエントコーポレーション アイフル株式会社 |

| dスマホローン | 自社で審査 |

| オリックスVIPローンカード | 新生フィナンシャル株式会社 |

| LINEポケットマネー | アコム株式会社 |

| 北海道銀行カードローン | アコム株式会社 |

| 東京スター銀行 カードローン(スターカードローンα) | アイフル株式会社 |

| キャッシングMOFF | 自社で審査 |

| 横浜銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

| オリックス銀行カードローン | オリックス・クレジット株式会社 新生フィナンシャル株式会社 |

| 住信SBIネット銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

| 三菱UFJ銀行カードローン(バンクイック) | アコム株式会社 |

| auじぶん銀行「じぶんローン」 | アコム株式会社 |

| セブン銀行カードローン | アコム株式会社 |

| イオン銀行カードローン | イオンフィナンシャルサービス株式会社 オリックス・クレジット株式会社 |

| りそな銀行カードローン | りそなカード株式会社 オリックス・クレジット株式会社 株式会社オリエントコーポレーション |

| 千葉銀行カードローン | エム・ユー信用保証株式会社 |

| 広島銀行カードローン | ひろぎんカードサービス株式会社 アコム株式会社 SMBCコンシューマーファイナンス株式会社 |

| キャッシングエイワ | 自社で審査 |

保証会社が2社用意されているカードローンでは、どちらか一方の保証を受けられれば審査を通過できます。

審査を通過できるか不安な方は、保証会社が2社用意されているカードローンか、消費者金融のように自社で審査をおこなっているカードローンを選びましょう。

カードローンにまつわるよくある質問

カードローンにまつわる、次の疑問への回答をまとめました。

- 融資スピードとバレにくさと金利。できるだけ早く誰にもバレずにお金を借りたいなら消費者金融がおすすめ

- ローン会社により異なるが最大1,000万円ほど、借入可能な金額は年収の3分の1まで

- 審査なし・審査の甘いカードローンはないが、消費者金融カードローンは申し込みハードルが低め

- 正規の貸金業者を計画的に利用すれば危険ではない

- 利息を含めた返済総額と毎月の返済額を把握し、無理なく返済できる金額を借りる

- 少額を借入する、無利息期間中に借入する、お金に余裕があるときは繰上返済も利用する

- 未成年は利用不可、18歳・19歳で収入のある学生はプロミスなら利用可能

- 毎月安定した収入を得ていれば借りられる

- 安定した収入のある配偶者がいる専業主婦、年金収入のある無職なら借りられる場合がある

- 申し込み条件を満たしていない、信用情報に傷がついている、申し込み内容に誤りがある、希望借入額が高額すぎる、短期間のうちに複数社に申し込んでいる

それぞれ、詳しく解説します。

消費者金融と銀行カードローンの違いは?どっちがおすすめ?

消費者金融と銀行カードローンの違いは、次のとおりです。

| ローンの種類 | 消費者金融カードローン | 銀行カードローン |

|---|---|---|

| 即日融資 | 可能 | 基本的に不可 |

| 無利息期間 | ある商品が多い | 基本的になし |

| 金利 | 平均18.00% | 平均15.00% |

| おまとめローン・借り換えローンの取り扱い | あり | 基本的になし |

| 在籍確認の方法 | 書類提出の場合が多い | 電話連絡の場合が多い |

| 自宅への郵送物 | なしにできる商品が多い | 原則あり |

金利は銀行のほうが低いですが、融資スピードや周囲へのバレにくさに関しては消費者金融のほうが優れています。

大手消費者金融は公式アプリも提供しており、スマホさえあればカードレスでコンビニATMを利用可能です。

契約時のみでなく、借入時も周囲にカードローンの利用がバレないサービスを提供しているため、低金利にこだわりがないのであれば消費者金融をおすすめします。

カードローンの借入限度額は?いくらまで借りられる?

借入限度額はローン会社により異なりますが、最大1,000万円の利用枠を用意しているカードローンもあります。

しかし、カードローンには貸金業法が適用されるため、総量規制により年収の3分の1までしか融資を受けられません。

注意点として、1社での借入ではなく、他社カードローンやクレジットカードのキャッシングも含めて年収の3分の1までの借入です。

銀行カードローンは総量規制の対象外ですが、過剰貸付を防ぐ目的で独自の規制を設けています。

カードローンに申し込む際は、銀行であろうと消費者金融であろうと、年収の3分の1以上の融資は受けられないと考えておくことが賢明です。

注意点として、実際の借入限度額は審査により決定されます。

年収の3分の1以下の借入額を希望した場合でも、希望借入額より低い金額の融資しか受けられない場合もある点を考慮しておきましょう。

審査なし・審査が甘いカードローンはある?

カードローンを提供する会社は、融資をおこなう際に審査が義務づけられています。

審査をおこなう理由は、返済能力の確認と過剰貸付の防止です。

「審査なし」「誰でも借りられる」と謳うカードローンは違法業者のため、絶対に利用しないでください。

審査の甘いカードローンも存在しませんが、銀行と比較すると消費者金融は申し込みハードルが低い傾向にあります。

銀行カードローンの申し込みハードルが高い理由は、過去に金融庁から過剰貸付を指摘されており、審査が厳格化されているからです。

加えて、審査の際は警察庁データベースへの照会もおこなうため、消費者金融よりも審査が厳しいと言われています。

カードローンの審査を通過する自信がない方には、安定した収入さえあれば申し込める消費者金融カードローンがおすすめです。

消費者金融は貸付対象が幅広く、年収が低い方や非正規雇用の方でも融資を受けやすい傾向にあります。

カードローンは危険?怖い?

正規の貸金業者が提供するカードローンを計画的に利用すれば、危険な目には遭いません。

貸金業法に基づく登録を受けて運営しているカードローンなら、安全に利用できるためご安心ください。

漫画やドラマなどでよく見る法外な金利での貸付や怖い取り立ては、闇金を利用しない限りありません。

闇金は貸金業法に基づく登録を受けていないため、怪しいと思った場合は金融庁の「登録貸金業者情報検索サービス」で検索しましょう。

本記事で紹介しているカードローンは、貸金業法または銀行法に基づき運営されている安全なカードローンです。

カードローン選びが不安な方は、ぜひ本記事を参考にしてみてください。

カードローンの返済計画の立て方は?

カードローンの返済計画を立てる際は、利息を含めた返済総額と毎月の返済額を把握することが大切です。

利息の合計額・返済総額・毎月の返済額などは、ローン会社の公式サイトに用意されている「返済シミュレーション機能」で計算できます。

借りたい金額が決まったら返済シミュレーション機能を利用し、返済回数や毎月の返済額を確認しましょう。

自身の収入や生活費も考慮したうえで、無理なく返済できると判断してから借入すれば、毎月の返済が苦しくなることはありません。

返済をなるべく早く終わらせる方法は?

カードローンの返済をなるべく早く終わらせる方法は、少額を借入することと無利息期間中に借入すること、お金に余裕があるときは繰上返済も利用することです。

借りる金額が大きい場合や長期間借り続けた場合、そのぶん利息が高くなるため返済に時間がかかります。

短期間で完済するほど利息の総額は安くなるため、すぐに返せる金額を借りることが賢明です。

カードローンを短期間で完済したい方は、無利息期間サービスも利用しましょう。

大手消費者金融の多くは、新規契約者を対象に無利息期間サービスを提供しており、期間中は何度借り入れしても利息が発生しません。

通常時よりも楽に返済できるため、ぜひ無利息期間サービスをご活用ください。

カードローンの返済を早く終わらせたい方は、お金に余裕があるときには繰上返済もおこないましょう。

繰上返済で返済したぶんはすべて元金にあてられるため、返済期間を短縮したいときに役立ちます。

繰上返済をした月も毎月の返済はおこなわなければなりませんが、お金に余裕があるときは活用してみてください。

カードローンは未成年・学生でも借りられる?

2022年4月より成年年齢が18歳に引き下げられたため、18歳・19歳の学生の方でも自身の収入があればカードローンを利用できる場合があります。

一方、17歳以下の未成年の方や、18歳以上でも高校生の方はカードローンを利用できません。

注意点として、銀行カードローンの大半は申し込み可能な年齢を20歳以上にしています。

ほかのカードローンも20歳以下は申し込めない場合が多く、18歳・19歳の学生の方が利用できるカードローンは多くありません。

18歳・19歳でも利用できるカードローンは、大手消費者金融のプロミスです。

自身の収入があればアルバイト・パートでも申し込めるため、20歳未満の学生の方はぜひ検討してみてください。

カードローンはアルバイトやパート、派遣でも借りられる?

毎月安定した収入を得ていれば、アルバイト・パートや派遣社員の方でもカードローンを利用できます。

ただし、銀行カードローンは審査が厳格化されており、非正規雇用の方は審査難易度がやや高めです。

一方、消費者金融の大半は、アルバイト・パートや派遣社員でも申し込める旨を公式サイトに記載しています。

アルバイト・パートや派遣社員の方でも申し込める大手消費者金融は、次のとおりです。

| 会社名 | 上限金利 | 最大限度額 | 申し込み可能な年齢 | 在籍確認の方法 | 融資スピード |

|---|---|---|---|---|---|

| レイク | 18.00% | 800万円 | 満20歳~70歳 | 書類提出 | 最短25分 |

| アコム | 18.00% | 800万円 | 20歳以上 | 書類提出 | 最短20分 |

| アイフル | 18.00% | 800万円 | 満20歳~69歳 | 書類提出 | 最短18分 |

| プロミス | 17.80% | 500万円 | 18歳~74歳 | 書類提出 | 最短3分 |

| SMBCモビット | 18.00% | 800万円 | 満20歳~74歳 | 書類提出 | 最短30分 |

上記の大手消費者金融は、在籍確認を原則として書類提出でおこないます。

アルバイト・パートや派遣社員の方で在籍確認をスムーズに済ませたい方は、ぜひ検討してみてください。

カードローンは専業主婦・無職でも借りられる?

収入のない方は基本的にカードローンを利用できませんが、次のような場合は融資を受けられる可能性があります。

- 安定した収入のある配偶者がいる

- 年金収入を得ている

専業主婦の方は、配偶者貸付に対応しているカードローンを選びましょう。

配偶者貸付に対応しているカードローンでは、配偶者の収入が十分であれば返済能力があると判断してもらえます。

注意点として、消費者金融や信販会社のカードローンの大半は、配偶者貸付に対応していません。

配偶者貸付を利用したい方は、銀行カードローンに申し込みましょう。

専業主婦でも融資を受けられる銀行カードローンは、次のとおりです。

| カードローン | 上限金利 | 最大限度額 | 融資スピード |

|---|---|---|---|

| PayPay銀行カードローン | 18.00% | 1,000万円 | 最短3分(※1) |

| ひめぎんクイックカードローン | 14.60% | 800万円 | 最短即日 |

| 楽天銀行スーパーローン | 14.50% | 800万円(※2) | 最短即日 |

| ベルーナノーティス | 18.00% | 50万円 | 最短即日 |

| キャッシングMOFF | 20.00% | 100万円 | 最短即日(※3) |

| イオン銀行カードローン | 13.80% | 800万円(※4) | - |

| キャッシングエイワ | 19.9436% | 50万円 | - |

(※1)申し込んだ時間帯や審査状況によっては遅れる可能性あり

(※2、4)専業主婦の方の利用限度額は50万円

(※3)電話申し込み・来店申し込みの場合

配偶者のいない無職の方は返済能力がないと判断されるため、基本的にはカードローンを利用できません。

しかし、年金収入を得ている場合は、カードローンを利用できる可能性があります。

仕事で収入を得ている方よりも審査通過は難しい傾向にありますが、申し込んでみる価値はあるでしょう。

注意点として、大半のカードローンは申し込み条件に年齢制限を設けています。

70歳以上の方はそもそも申し込めないケースも多いため、必ず事前に申し込み条件を確認しておきましょう。

年金収入がある無職の方でも申し込めるカードローンは、次のとおりです。

| カードローン | 申し込み可能な年齢 | 上限金利 | 最大限度額 | 融資スピード |

|---|---|---|---|---|

| レイク | 満20歳~満70歳 | 18.00% | 800万円 | 最短25分 |

| PayPay銀行カードローン | 20歳以上70歳未満 | 18.00% | 1,000万円 | 最短3分(※1) |

| みんなの銀行ローン | 満20歳以上69歳以下 | 14.50% | 1,000万円 | 最短当日(※2) |

| ダイレクトワン | 20歳~69歳 | 18.00% | 300万円 | 最短即日 |

| ベルーナノーティス | 20歳~80歳 | 18.00% | 50万円 | 最短即日 |

| オリックス銀行カードローン | 満20歳以上69歳未満 | 14.80% | 800万円 | - |

| 三菱UFJ銀行カードローン(バンクイック) | 満20歳以上65歳未満 | 14.60% | 500万円 | 最短即日 |

| auじぶん銀行カードローン | 満20歳以上70歳未満 | 17.50% | 800万円 | -(※3) |

| イオン銀行カードローン | 満20歳以上満65歳未満 | 13.80% | 800万円 | - |

| りそな銀行カードローン | 満20歳以上66歳未満 | 13.50% | 800万円 | 1週間以内 |

(※1)申し込んだ時間帯や審査状況によっては遅れる可能性あり

(※2)申し込みの時間帯や混雑状況、審査状況によって数日~1週間程度かかる場合がある

(※3)ローンカードが届くまでに1週間程度かかるが、初回融資を急ぐ場合は契約手続き完了後、手数料無料で口座への振り込み融資が可能。希望する場合はauじぶん銀行ローンセンターまで電話

カードローンの審査に落ちる原因は?

カードローンの審査に落ちる原因は、次のとおりです。

- 申し込み条件を満たしていない

- 信用情報に傷がついている

- 申し込み内容に誤りがある

- 希望借入額が高すぎる

- 短期間のうちに複数社に申し込んでいる

過去に返済の遅延・延滞をしている場合、延滞の情報が信用情報機関に登録され、カードローンの審査に悪影響を及ぼします。

カードローン・クレジットカードのキャッシングのほかに、携帯電話機種代金の分割払いや奨学金の返済も対象のため、ご注意ください。

希望借入額が高すぎる場合や、短期間で複数社のカードローンに申し込んでいる場合も、審査通過が困難になります。

カードローンでは、総量規制により年収の3分の1以上の融資は受けられません。

事前に他社借入額の合計を計算しておき、年収の3分の1以下の希望借入額で申し込みましょう。

多重申込も、カードローンの審査に落ちる原因です。

申し込み履歴は信用情報機関に6か月間記録されるため、ほかのカードローンに申し込みたい方は、最低でも6か月は空けましょう。

まとめ

ランキングは参考になりましたか?

カードローンに申し込む際は、金利や融資スピードや申し込み・借入・返済のしやすさ、周囲へのバレにくさや審査難易度などで選ぶのが良いでしょう。

誰にもバレずにお金を借りたい方には、電話での在籍確認なし、自宅への郵送物なしのカードローンがおすすめです。

大手消費者金融は、カードレスで取引がおこなえるスマホアプリを提供しており、借入の際も誰にもバレません。

新規契約者を対象に無利息期間サービスを用意している大手消費者金融も多いため、お得に融資を受けたい方にもおすすめです。

誰にもバレずに今すぐお金を借りたい方には、次の大手消費者金融をおすすめします。

- レイク

- アコム

- アイフル

- プロミス

- SMBCモビット

上記の大手消費者金融はいずれも即日融資に対応しており、土日や祝日であっても最短30分以内に融資を受けられます。

プロミスは最短3分で審査が完了するため、お急ぎの方にはとくにおすすめです。

SMBCモビット以外は30日間の無利息サービスも用意しており、お得に融資を受けられます。

レイクに関しては無利息期間を30日・60日・180日から選択できるため、利息を抑えてカードローンを利用したい方におすすめです。

ぜひ、本記事を参考に、自身に合うカードローンを見つけてください。

記事をシェアする

新着の記事

参考価格の表記について

当サイトでは、Amazon、楽天市場、Yahoo!ショッピングの中から、同一商品の価格を比較し、そのうち最も値段の安いものを「参考価格」と定義しております。

また、商品価格(税表記の有無・送料等も含む)は常に変動しており、当サイトへの反映が一部遅延する場合がございますので、最終的な購入価格はリンク先の各ページで改めてご確認いただきますようよろしくお願い申し上げます。

※当サイト内にて[PR][Sponsored]の表記がある商品はアフィリエイトプログラムにより広告収益を得て運用を行っております。